კაპიტალის ბაზარი და მონეტარული შოკის ეფექტები საქართველოში

ირაკლი დოღონაძე

თსუ-ს დოქტორანტი

ანოტაცია: აღნიშნულ სტატიაში ჩვენი კვლევის მიზანია მიმოვიხილოთ საქართველოში კაპიტალის ბაზარზე მიმდინარე ტენდენციები და გამოვავლინოთ კავშირის მნიშვნელოვნება განვლილ პერიოდში ქვეყანაში მომხდარ მონეტარულ შოკებსა და კაპიტალის ბაზარზე მიმოქცევადი ფასიანი ქაღალდების საპროცენტო განაკვეთებს შორის. ამ მხრივ განსაკუთრებით დიდი ყურადღება დავუთმეთ სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთებს. კვლევისას განხორციელებულ იქნა ვექტორული ავტორეგრესიის მოდელის ფარგლებში იმპულსზე რეაქციის ფუნქციების გამოკვლევა. კვლევის შედეგად გამოიკვეთა რომ ფულის მასის შოკი სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთებზე მნიშვნელოვან გავლენას არ ახდენს და მის მნიშვნელოვნებაზე მხოლოდ მოკლევადიან პერიოდში შეგვიძლია ვისაუბროთ, ხოლო საშუალო და გრძელვადიან პერიოდში ფულის მასის შოკის გავლენა შეზღუდულია.

შესავალი: საქართველოში მიმოქცევადი ფასიანი ქაღალდებიდან აუცილებელია გამოვყოთ სახელმწიფო ფასიანი ქაღალდები (სახაზინო ვალდებულებები და სახაზინო ობლიგაციები), რომლებიც მეტად მნიშვნელოვანია ერთისმხრივ ბიუჯეტის შემოსულობების უზრუნველსაყოფად და მეორეს მხრივ ლარის ფულადი ბაზრის განვითარებისათვის.

როგორც ვიცით, სახაზინო ვალდებულებები წარმოადგენს 1 წლამდე ვადიანობის დისკონტური ტიპის ფასიან ქაღალდს, ხოლო სახაზინო ობლიგაციები კი 1 წელზე მეტი ვადიანობის კუპონური ტიპის ობლიგაციებს, რომელიც საქართველოს შემთხვევაში 2, 5 და 10 წლიანი ვადიანობით არის წარმოდგენილი.

საქართველოს ეროვნული ბანკის მონაცემების თანახმად, 2015 წლის ბოლოსთვის მიმოქცევაში არსებული 409 მლნ ლარის ნომინალური ღირებულების სახაზინო ვალდებულებების მფლობელი იყო 9 კომერციული ბანკი და არასაბანკო ინვესტორები. რაც შეეხება სახაზინო ობლიგაციებს, სებ-ის იმავე ინფორმაციით 2015 წლის 31 დეკემბრის მდგომარეობით მიმოქცევაში არსებული 1,24 მლრდ ლარის ნომინალური ღირებულების სახაზინო ობლიგაციების მფლობელი იყო 12 კომერციული ბანკი და არასაბანკო ინვესტორები.

სულ 2015 წლის ბოლოსათვის მიმოქცევაში არსებული სახაზინო ფასიანი ქაღალდების (სახაზინო ვალდებულებების და სახაზინო ობლიგაციების) ჯამურმა ნომინალურმა ღირებულებამ 1 649 მლნ ლარი (მშპ-ს 5.5%) შეადგინა.

გარდა ამისა აღსანიშნავია მონეტარული აგრეგატების და სხვა სტატისტიკური მაჩვენებლების დინამიკაც. 1996-2015 წლებში მიმოქცევაში ჩვენი ქვეყნის ეროვნული ვალუტის მოცულობა დაახ. 13-ჯერ გაიზარდა, ხოლო საშუალო წლიურმა ზრდის ტემპმა დაახ. 16% შეადგინა. ფულის მიწოდების ტემპი განსაკუთრებით მაღალი იყო 2004- 2007 წლებში. ამის ფონზე რეალური მშპ 2.7-ჯერ, ოფიციალური სტატისტიკური მონაცემებით სამომხმარებლო ფასების ინდექსი 2.8-ჯერ გაიზარდა, საშუალო წლიურმა რეალური მშპ-ს ზრდის ტემპმა 5,8%, ხოლო საშუალო წლიურმა ინფლაციამ 6% შეადგინა. მონეტარული პოლიტიკის სირთულეები დაკავშირებული იყო აგრეთვე უცხოური ვალუტის დიდი რაოდენობით შემოდინებასთან, კერძოდ საქართველოს საგადამხდელო ბალანსის ფინანსური ანგარიშის მიხედვით უცხოური ინვესტიციების მოცულობამ მხოლოდ 2002-2008 წლების მანძილზე 8.5 მილიარდ აშშ დოლარს მიაღწია, ხოლო ეროვნული ბანკის უცხოური ვალუტის რეზერვები 1,372 მლნ აშშ დოლარით გაიზარდა. უცხოური ვალუტის დიდი რაოდენობით შემოდინება, დადებით ფაქტორთან ერთად, ორი მნიშვნელოვანი უარყოფითი ტენდენციით ხასიათდება: პირველი, უცხოური ვალუტის შემოდინებით ეროვნული ვალუტის კურსის გამყარება აუარესებს საქართველოს სავაჭრო პირობებს და აფერხებს ექსპორტის ზრდის ტემპებს; მეორე, უცხოური სავალუტო რეზერვების დაგროვება და ეროვნული ვალუტის კურსის სტაბილურობის უზრუნველყოფა ახდენს ინფლაციურ ზეწოლას ეკონომიკაზე და ზრდის ეროვნული ვალუტის ჭარბ მიწოდებს ეკონომიკაში.

სტატიაში განხილულია მონეტარული შოკის გავლენა კაპიტალის ბაზრებზე. იმის გათვალისწინებით, რომ საქართველოს საფონდო ბირჟის ინდექსები არასაკმარისად ახასიათებს ფინანსური ბაზრების მაკროეკონომიკურ დონეს (არასაბირჟო გარიგებების დიდი ოდენობა), მის ნაცვლად გამოვიყენეთ ორი ცვლადი, ერთ წლამდე სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთები და უძრავი ქონების ფასების ინდექსი. მიგვაჩნია, რომ უძრავი ქონების ფასების ინდექსი დაბალი ფინანსური განვითარების ქვეყნებისათვის კარგი ინდიკატორია ქონების სექტორის დასახასიათებლად, თანაც ფინანსური ბაზრის განუვითარებლობამ საქართველოში წარმოშვა ფულის დაბანდების ტენდენცია უპირატესად უძრავ ქონებაში ყოველ შემთხვევაში დღემდე ამ ტენდენციას ჰქონდა ადგილი.

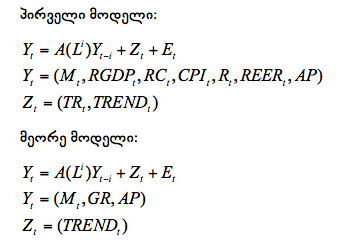

მონაცემები და ეკონომეტრიკული მოდელი: კვლევის პროცესში გამოყენებულია ორი ტიპის მოდელი. მოდელების გამიჯვნის მიზეზი საკვანძო ცვლადებში არასაკმარისი დაკვირვების რაოდენობაა. პირველი მოდელი მოიცავს 2007-2015 წლების კვარტალურ მაჩვენებლებს (1), ხოლო მეორე მოდელი მოიცავს 2009-2015 წლების კვარტალურ მაჩვენებლებს. კვლევა ეყრდნობა ვექტორული ავტორეგრესიის მოდელის ფარგლებში იმპულსზე რეაქციის ფუნქციების გამოკვლევას:

სადაც, Yt- ენდოგენური ცვლადების ვექტორი, Zt-ეგზოგენური ცვლადების ვექტორი, Et-ნარჩენობითი წევრის ვექტორი.

ენდოგენური ცვლადებისათვის გამოყენებულ იქნა შემდეგი დროითი წკრივები(2): რეალური მთლიანი შიდა პროდუქტი (GDP); სამომხმარებლო ფასების ინდექსი (CPI); ეროვნულ ვალუტაში სესხებზე საშუალო კვარტლის რეალური საპროცენტო განაკვეთები (R); რეალური ეფექტური გაცვლითი კურის (REER); საოჯახო მეურნეობების მოხმარება რეალური გამოსხულებაში (3) (RC); უძრავი ქონების ფასების ინდექსი (4) (AP); სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთები (GR), ფულის მიწოდების მაჩვენებელის დასახასიათებლად გამოვიყენეთ სამი მაჩვენებელი: სარეზერვო ფული (CC); მონეტარული აგრეგატი (M3), მონეტარული აგრეგატი (M2). ეგზოგენური ცვლადის სახით გამოყენებულ იქნა საზღვარგარეთიდან ნატურალური სახით მიღებული (მიმდინარე და კაპიტალური) ტრანსფერტების (Y_tr) და საზღვარგარეთიდან მიღებული ფაქტორული შემოსავლების (Y_f) ჯამი (TR), აღნიშნული მაჩვენებელი გამოყენებულ იქნა იმ მოსაზრებით, რომ ჩვენი მოსაზრებით ეს ცვლადი ყველაზე მეტად იყო ეროვნულ ეკონომიკის კონიუნქტურის განმსაზღვრელი შესაფასებელ პერიოდზე ამასთან ის ყველაზე მეტად ეგზოგენური ფაქტორია და მნიშვნელოვანი საგარეო შოკის მახასიათებელია.

კვარტალური მონაცემების ანალიზის დროს მნიშვნელოვან საკითხს წარმოადგენს სეზონურობა. წინამდებარე ნაშრომში ყველა ცვლადი სეზონურად შესწორებულია. შესაბამისად ყველა მონაცემის ტესტირება მოხდა სეზონური კომპონენტის არსებობაზე X12 (5) მეთოდის გამოყენებით.

რაც შეეხება სტაციონალურობის საკითხს მისი ანალიზისთვის გამოყენებული იქნა რამდენიმე ტესტი: გაფართოვებული დიკი–ფულერის (ADF), ფილიპს–პერონის (PP), დიკი–ფულერის (DF-GLS), კვიატკოვსკი–ფილიპს–შმიდტი–შინის (KPSS) ტესტები. ამასთან დროითი მწკრივების სტაციონალურობის შემოწმება ჩატარდა სეზონურად მოუსწორებელ და გაუფილტრავ მწკრივზე (6).

სტაციონალურობის ანალიზის შედეგად მივიღეთ:

• ADF, PP, DF-GLS და KPSS ტესტების მიხედვით REER პირველირიგისინტეგრაციულიპროცესია, ხოლო AP – TS (7) -პროცესია.

• ADF, PP და DF-GLS ტესტების მიხედვით GR,CPI, CC და M2 პირველირიგისინტეგრაციულიპროცესია, თუმცა KPSS ტესტის მიხედვით TS-პროცესია. მიღებული წინააღმდეგობრივი შედეგი არ გვაძლევს საშუალებას დროითი მწკრივები დანამდვილებით მივაკუთვნოთ TSანDS (8) -პროცესს. ამიტომ ჩვენს მიერ გამოყენებული იქნა კოხრეინის (9) პროცედურა, რომლის მიხედვითაც CPI და GR განისაზღვრა, როგორც TS-პროცესი. ხოლო CC და M2 დროითი მწკრივების DS-პროცესისათვის მიკუთვნება საკმაოდ რთულია, თუმცა იგი უპირატესად DS-პროცესისათვის დამახასიათებელი ვარიაციის დინამიკით ხასიათდება.

• PP, DF-GLS და KPSS ტესტების მიხედვით M3 პირველი რიგის ინტეგრაციული პროცესია, თუმცა ADF ტესტის მიხედვით იგი მეორე რიგის ინტეგრაციული პროცესია, რაც კოხრეინის პროცედურითაც დასტურდება.

• ADF და PP ტესტების მიხედვით R სტაციონალური პროცესია, რასაც ეწინააღმდეგება DF-GLS და KPSS ტესტების შედეგები. თუმცა კოხრეინის პროცედურით იგი უპირატესად სტაციონალური პროცესისათვის დამახასიათებელი ვარიაციის დინამიკით ხასიათდება.

• ADF, DF-GLS და KPSS ტესტების მიხედვით RGDP და RC პირველი რიგის ინტეგრაციული პროცესია. ხოლო PP ტესტის და კოხრეინის პროცედურის მიხედვით TS-პროცესი.• ADF, DF-GLSდაKPSS ტესტების მიხედვით TR პირველი რიგის ინტეგრაციული პროცესია. ხოლო PP ტესტის და კოხრეინის პროცედურის მიხედვით TS-პროცესი.

ზემოაღნიშნული შედეგების გათვალისწინებით და აგრეთვე იმის გათვალისწინებით, რომ საქართველო 1996-2015 წლებში მნიშვნელოვან სტრუქტურულ ძვრებს განიცდიდა (10), მიგვაჩნია, რომ: REER, CC, M2, M3, TR ინტერპრეტირებულ უნდა იქნას DS-პროცესებად, ხოლო CPI, R, RGDP, AP, GR და CRTS-პროცესებად (11) .

მაშასადამე ცვლადების უმეტესობა მოცემულ დროით მონაკვეთზე განისაზღვრა, როგორც ტრენდის მიმართ სტაციონალური დროთი მწკრივები, ამიტომაც ეგზოგენურ ცვლადებში ჩვენს მიერ ჩართულ იქნა წრფივი ტრენდის ფაქტორი. მოდელში ცვლადები რომელიც იდენტიფიციდრდა, როგორც პირველი რიგის ინტეგრირებული პროცესები ისინი განიხილება პირველი რიგის სხვაობებში.

ტექნიკურად მხოლოდ სამი (12) ცვლადი განისაზღვრა, როგორც არა ნულოვანი რიგის ინტეგრირებული პროცესი, ამიტომ კოინტეგრაციული კავშირები საანალიზო მწკრივებისათვის არ შეიძლება განისაზღვროს და ჩვენ განვიხილავთ ვექტორულ ავტორეგრესიას შეცდომის კორექციის გარეშე.ცვლადების სტანდარტიზებისათვის აღებულია მათი ლოგარითმული მნიშვნელობები.

ჩვენ მიერ შეფასებულ იქნა სამი მოდელი, რომელიც შეიძლება ორ ჯგუფად დაჯგუფდეს: პირველი ტიპის მოდელში ფინანსურ ბაზრების დასახასათებლად აღებულ იქნა ორი ცვლადი ერთ წლამდე სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთები და უძრავი ქონების ფასების ინდექსი. ფულის მიწოდების მაჩვენებელის დასახასიათებლად გამოვიყენეთ სხვადასხვა მაჩვენებლები: სარეზერვო ფული (CC); მონეტარული აგრეგატი (M3), მონეტარული აგრეგატი (M2); მეორე ტიპის მოდელში ფინანსური ბაზრების დასახასათებლად აღებულ იქნა მხოლოდ უძრავი ქონების ფასების ინდექსი, რომლის საფუძველზე აგებულ იქნა სამი მოდელი, სადაც ფულის მიწოდების მაჩვენებელის დასახასიათებლად სხვადასხვა მაჩვენებლები: სარეზერვო ფული (CC); მონეტარული აგრეგატი (M3), მონეტარული აგრეგატი (M2);

ლაგის რიგის განსაზღვრისათვის ჩვენ პირველი ჯგუფის მოდელებში გამოვიყენეთ მოდელები 2 ლაგით, ხოლო მეორე ტიპის მოდელებში 3 ლაგით. ოპტიმალური ლაგის სრულყოფილი გამოკვლევა ვერ მოხერხდა შესასწავლი დროითი დიაპაზონის სიმცირის გამო. ამიტომ ზემოთ განხილული ლაგების სიღრმე ოპტიმალურია აღნიშნული შეზღუდვის გათვალისწინებით.

მოდელების ავტორეგრესიული პოლინომის მახასიათებელი შებრუნებული ფესვები მოდულით ერთზე ნაკლებია, რაც VAR მოდელის სტაციონალურობაზე მიუთითებს.

ცვლადების ენდოგენურობის/ეგზოგერობის ანალიზისთვის გრეინჯერის წყვილური მიზეზ-შედეგობრივობის ტესტის მიხედვით (ცხრილი N4) ჩვენი მოდელისთვის ჩანს, რომ ვლინდება:

• პირველი ტიპის მოდელისათვის 1) სამივე მოდელისათვის GR ცვლადი ეგზოგენურია; 2) პირველი მოდელისათვის გრეინჯერის მიხედვით კავშირი AP→CC; AP ცვლადის ეგზოგენურობა; 3) მეორე მოდელისათვის M2და APცვლადების ეგზოგენურობა; 4) მესამე მოდელისათვის გრეინჯერის მიხედვით კავშირი M3→AP და GR→M3 მიმართულებით;

ზემოაღნიშნულიდან გამომდინარე შემდეგი მიზეზშედეგობრივი სქემის აგება შეიძლება : GR⎯→ CC/M2/ M3 ⎯→AP• მეორე ტიპის მოდელისათვის შემდეგი მიზეზშედეგობრივი სქემის აგება შეიძლება: REER ⎯→AP⎯→CC/M2/ M3⎯→RC ⎯→ R ⎯→ CPI ⎯→ GDP

შემთხვევითი სიდიდის ერთჯერად შოკზე ენდოგენური ცვლადების სისტემის რეაქციის ანალიზისათვის უნდა შევისწავლოთ იმპულსზე რეაქციის ფუნქციები. პრობლემას ამ ტიპის მოდელში სისტემის განტოლებების შოკების კორელირებულობა წარმოადგენს. ამ პრობლემის გადაწყვეტა შეგვიძლია ქოლესკის დეკომპოზიციის გამოყენებით იმპულსების ორთოგონალიზაციის საშუალებით. თუ დავუშვებთ მიმდევრობის ცვლილებას მაშინ ფუნქცია შეიცვლის სახეს. თუ ფუნქცია მნიშვნელოვნად იცვლება მაშინ უნდა ვივარაუდოთ რომ ადგილი აქვს ინოვაციების ჯვარედინ მნიშვნელოვან კორელაციას.

ჩვენს მეორე მოდელში ცვლადები შემდეგი რეგითობით არის დალაგებული:

CC/M2/ M3⎯→ RC⎯→ REER ⎯→ CPI ⎯→R ⎯→ GDP⎯→ GDP

ასევე მოხდა ორივე ტიპის მოდელში ალტერნატიული სქემების ანალიზიც. ალტერნალიული სქემების ანალიზის შედეგად ფუნქციებს არსებითი ცვლილებები არ განუცდიათ, რაც იმას ნიშნავს, რომ არ აქვს ნარჩენობითი წევრების ჯვარედინ კორელაციას ადგილი.

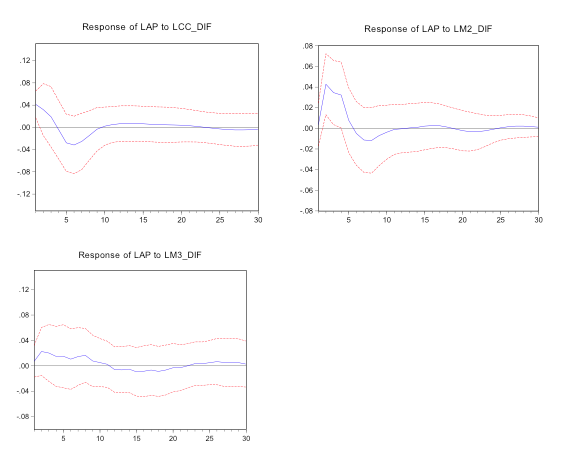

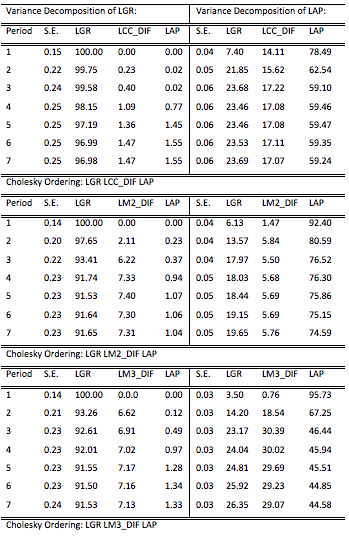

შედეგები: ჩვენს მიერ იდენტიფიცირებულ მოდელებში სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთების ფულის მიწოდების შოკზე იმპულსზე რეაქციის ფუნქციები სტატისტიკურად არამნიშვნელოვანია. არამნიშვნელოვანია სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთების ვარიაციაში ფულადი აგრეგატების ვარიაციაც. ამასთან სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთების მაჩვენებელი რყევებით უბრუნდება წონასწორულ მნიშვნელობას, რაც წონასწორობის აღდგების ადაფტაციურ მექანიზმზე მოუთითებს. აღსანიშნავია, რომ მასზე მაქსიმალური გავლენა M2 და M3 ფულად აგრეგატებს გააჩნიათ, სადაც მხოლოდ კომერციული ბანკების დეპოზიტებია თავმოყრილი. ასეთი გავლენის მიზეზი პირველ რიგში სახელმწიფოსთვის სესხის გაცემის ბაზა უნდა მივიჩიოთ, კერძოდ ეროვნულ ვალუტაში დეპოზიტების მოულოდნელად ზრდამ უნდა გამოიწვიოს საპროცენტო განაკვეთების შემცირების შოკი.

გრაფიკი #1.

პირველი მოდელისათვის სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთების და უძრავი ქონების ფასების ინდექსის იმპულსზე რეაქციის ფუნქციები ფულის მიწოდების შოკებზე

გრაფიკი #2.

მეორე მოდელისათვის უძრავი ქონების ფასების ინდექსის იმპულსზე რეაქციის ფუნქციები ფულის მიწოდების შოკებზე

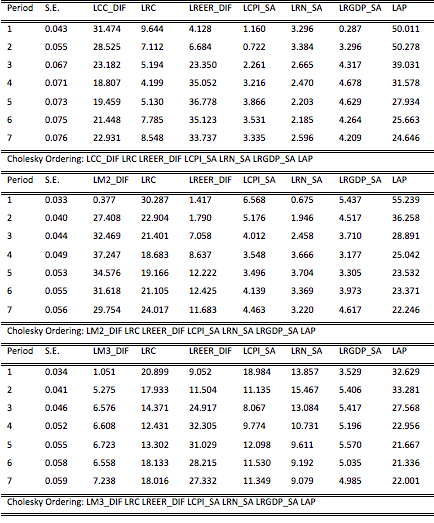

უძრავი ქონების ფასების ინდექსის ფულადი აგრეგატების (CC, M2 და M3) ცვლილების იმპულსზე რეაქციის ფუნქციები სტატისტიკურად მნიშვნელოვანია. უძრავი ქონების ფასების ინდექსის ვარიაციის დეკომპოზიცია გვიჩვენებს, რომ უძრავი ქონების ფასების ინდექსის ვარიაციაში ფულის მასის აგრეგატების ცვლილების ვარიაცია მაღალი მნიშვნელოვნების დონით ხასიათდება. ამასთან დინამიკური წონასწორობის აღდგენის პროცესი ატარებს რყევით ხასიათს და მისი გავლენა სხვადასხვა მოდელებში განსხვავებული დროითი ლაგის შემდეგ აღწევს მაქსიმუმს, ინდექსის მაჩვენებელი ძირითადად რყევებით უბრუნდება წონასწორულ მნიშვნელობას.

აღსანიშნავია, რომ განსხვავდება პირველი და მეორე მოდელის შედეგები, თუმცა მიზეზი მოდელების არასრულფასოვნებაში უნდა ვეძებოთ. ვფიქრობთ, რომ მეორე მოდელი უძრავი ქონების ფასების ინდექსზე ფულის ბაზრის გავლენის თვალსაზრისით უფრო სრულ ინფორმაციას იძლევა. შესაბამისად, შეგვიძლია დავასკვნათ, რომ ფულადი აგრეგატების ზრდა საწყის ეტაპზე მნიშვნელოვნად ზრდის უძრავი ქონების ფასების ინდექსს, თუმცა შოკი საკმაოდ ხანგრძლივი პერიოდის განმავლობაში უძრავი ქონების ბაზარზე (13) დინამიკური არასტაბილურობის მიზეზია.

ცხრილი #5.1.

სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთების და უძრავი ქონების ფასების ინდექსის ვარიაციის დეკომპოზიცია

ცხრილი #5.2.

უძრავი ქონების ფასების ინდექსის ვარიაციის დეკომპოზიცია

ფულის მასის და უძრავი ქონების ფასების ინდექსის, როგორც საქართველოში ფინანსური ბაზრის მახასიათებელი მაჩვენებლის ამგვარი დამოკიდებულება დასტურდება სხვა კვლევებითაც (Bernanke and Kuttner 2004, Campbell and Cochrane 1999, Brandt and Wang 2003).

ჩვენი აზრით მოდელის ეკონომიკური ინტერპრეტაცია შესაძლებელია შემდეგი სახით: ფულის მიწოდების მოულოდნელ ზრდას შეუძლია გამოიწვიოს საპროცენტო განაკვეთების შემცირება, შეამცირებს საინვესტიციო პროქტების რისკიანობას. იმის გათვალისწინებით, რომ ფასიანი ქაღალდების ბაზრის განუვითარებლობის გამო საქართველოში ფულის დაბანდების მხოლოდ სამი ალტერნატივაა (უძრავი ქონება, დეპოზიტები და ბიზნეს პროექტები), ბიზნეს პროექტი კი მაღალ ფინანსურ დაბანდებებს გულისხმობს, რისთვისაც საკუთარი სახსრები არასაკმარსია და საფინანსო სექტორიდან სესხის აღების გარეშე განხორციელება საკმაოდ რთულია. საფინანსო სექტორში საპროცენტო განაკვეთები შემცირების მიუხედავად მაღალ დონეზეა, რაც ქვეყნის რისკის პრემიის მაღალი მაჩვენებლით და საფინანსო სექტორში დაბალი კონკურენციით არის განპირობებული. ამასთნ უძრავი ქონების ბაზარზე დაბანდებები ნაკლებ რისკიანია, ბიზნესპროექტებთან შედარებით. ამიტომ ერთი მხრივ ბიზნეს სექტორის წახალისებით, ხოლო მეორე მხრივ მოხმარების წახალისებით გაიზრდება მოთხოვნაც და მოგვიანებით მიწოდებაც უძრავი ქონების ბაზარზე.

დასკვნები:

ამრიგად, მოცემულ სტატიაში ჩვენს მიერ განხორციელებული კვლევის შედეგად გამოიკვეთა შემდეგი დასკვნები:

➢ ფულის მასის შოკი სახელმწიფო ფასიანი ქაღალდების საპროცენტო განაკვეთებზე მნიშვნელოვან გავლენას არ ახდენს და მის მნიშვნელოვნებაზე მხოლოდ მოკლევადიან პერიოდში შეგვიძლია ვისაუბროთ, ხოლო საშუალო და გრძელვადიან პერიოდში ფულის მასის შოკის გავლენა შეზღუდულია.

➢ კვლევის შედეგად აგრეთვე ჩანს, რომ მნიშვნელოვანია ფულის მასის შოკის უძრავი ქონების ფასების ინდექსზე ზეგავლენა. ზემოაღნიშნული სრულად ეხმიანება, ეკონომიკურ თეორიაში არსებულ მოსაზრებას ფულის მასით მოკლევადიან პერიოდში ეკონომიკის წახალისების შესახებ, სადაც უძრავი ქონების ბაზარიც არ არის გამონაკლისი.

➢ კვლევამ აჩვენა რომ უძრავი ქონების ფასების ინდექსზე მონეტარული შოკები უფრო ძლიერია, ვიდრე მთლიან გამოშვებაზე მონეტარული შოკების გავლენა, რაც შეიძლება ინტერპრეტირდეს საქართველოში როგორც უძრავი ქონების ბაზრისადმი დაბანდებების მაღალ მიდრეკილებად, ვიდრე ეკონომიკის სხვა დარგებში, რაც ფინანსური ბაზრების ინსტიტუციონალური შეზღუდვით და განუვითარებლობით არის განპირობებული.

➢ აღსანიშნავია, რომ განსხვავდება პირველი და მეორე მოდელის შედეგები, თუმცა მიზეზი მოდელების არასრულფასოვნებაში უნდა ვეძებოთ. ვფიქრობთ, რომ მეორე მოდელი უძრავი ქონების ფასების ინდექსზე ფულის ბაზრის გავლენის თვალსაზრისით უფრო სრულ ინფორმაციას იძლევა. შესაბამისად, შეგვიძლია დავასკვნათ, რომ ფულადი აგრეგატების ზრდა საწყის ეტაპზე მნიშვნელოვნად ზრდის უძრავი ქონების ფასების ინდექსს, თუმცა შოკი საკმაოდ ხანგრძლივი პერიოდის განმავლობაში უძრავი ქონების ბაზარზე (14) დინამიკური არასტაბილურობის მიზეზია.

შენიშვნები

1. წინამდებარე ნაშრომში გამოყენებული სტატისტიკა ეყრდნობა საქართველოს ფინანსთა სამინისტროს (www.mof.gov.ge); საქართველოს ეროვნული ბანკის (www.nbg.ge) და საქართველოს სტატისტიკის ეროვნული სამსახურის (www.geostat.ge) მონაცემებს.

2. იმისათვის, რომ ზემოაღნიშნული მაჩვენებლები დროში ერთმანეთთან შესადარისი იყოს, მნიშვნელოვანია ფასების დონის, როგორც ერთ-ერთი მნიშვნელოვანი ფაქტორის გათვალისწინება. ფასების დონის ცვლილების გაუთვალისწინებლობამ შესაძლოა მაჩვენებლებს შორის ე.წ. მცდარი კორელაციაც გამოიწვიოს, აღნიშნულიდან გამომდინარე მიზანშეწონილია აღნიშნული მაჩვენებლების კორექტირება საბაზისო პერიოდისათვის (1996 წლის I კვარტალი) მთლიანი შიგა პროდუქტის დეფლატორის გამოყენებით.

3. შინამეურნეობების და შინამეურნეობების მომსახურე კერძო არაკომერციული ორგანიზაციების ხარჯები საბალოო მოხმარება ზერეალურ გამოსახულებაში.

4. წყარო: ბერაია, ნაცვალაძე, “უძრავი ქონების ბაზრის ციკლურობის ანალიზი (თბილისის მაგალითზე)”, ჟურნალი ეკონომიკა და ბიზნესი, N4, 2015

5. X12 მეთოდი წარმოადგენს აშშ მოსახლეობის აღწერის ბიუროს მიერ შექმნილ სეზონურობისა და სხვა გადახრების კორექტირების სისტემას.

6. ზოგიერთი ავტორის (Ghysels & Perron 1990, გვ. 23) დაკვირვებით, სეზონურად კორექტირებულ ცვლადის მიმართ სხვადასხვა ტესტების გამოყენებით სტაციონალურობის ანალიზის დროს მატულობს მწკრივის DS პროცესად კვალიფიცირების შანსები, ამიტომ უმჯობესია მოუსწორებელ და გაუფილტრავ მწკრივზე ერთეულოვანი ფესვის ტესტების გამოყენება.

7. Trend-Stationary

8. Difference-Stationary

9. ეს პროცედურა შემოთავაზებულია კოხრეინის ნაშრომში (Cochrane, 1988) TS და DS პროცესების იდენტიფიცირებისა და განსხვავებისათვის.

10. რასაც ADF, PP, DF-GLS, KPSS ტესტები პრაქტიკულად არ ითვალისიწინებენ

11. ოსტაპენკო და ტაბაღუას (2014) კვლევის მიხედვით, სადაც საოჯახო მეურნეობების მოხმარების და რეალური მთლიანი შიდა პროდუქტის სტაციონალურობის საკითხის შესწავლისას გამოყენებულ იქნა ერთეულოვანი ფესვის ტესტირების მეთოდები, რომლებიც სტრუქტურულ ძვრებს ითვალისწინებენ, საოჯახო მეურნეობების მოხმარები და რეალური მთლიანი შიდა პროდუქტი განისაზღვრა, როგორც TS პროცესი.

12. CC, M2 და M3 წარმოადგენენ ფულის მასას

13. 8-10 კვარტლის

14. 8-10 კვარტლის

გამოყენებული ლიტერატურა:

1. Angeloni, I., A. Kashyap, B. Mojon and D. Terlizzese (2003), “Monetary transmission in the euro area: does the interest rate channel explain all?”, NBER Working Papers No. 9984

2. Barro R., Sala-i-Martin X. – Economic Growth. New York. 1995.

3. Bacchella, Gerlach (1997) “Consumption and Credit Constraints: International Evidence”, Journal of Monetary Economics, 40, pp. 207-38.

4. Bakradze, Giorgi, and Andreas Billmeier. “InflationTargeting in Georgia: Are We There Yet?.” NBGWP. no. 04 (2008).

5. Bernanke B. S., A. S. Blinder (1992): “The Federal Funds Rate andthe Channels of Monetary Transmission”, American EconomicReview, Vol. 82, № 4, pp. 901–921.

6. Bierens H. J. (1997) “Testing the unit root with drift hypothesis against nonlinear trend stationarity, with an application to the US price level and interest rate”, Journal of Econometrics, Vol. 81, pp. 29-64.

7. Brissimis S. N., N. S. Magginas (2006): “Forward-looking information inVAR models and the price puzzle”, Journal of Monetary Economics,Vol. 53, Issue 6, pp. 1225–1234.

8. Canova F., M. Ciccarelli (2006): “Estimating Multi-Country VARModels”, European Central Bank, Working Paper № 603/ April 006.

9. Cochrane J.H. (1988) “How Big is the Random Walk in GNP?” Journal of Political Economy, Vol. 96, pp. 893-920.

10. Christiano, L.J. (1988), “Searching for a Break in GNP”, NBER,Working Papers No. 2695.

11. Dabla-Norris, Era, Daehaeng Kim, Mayra Zermeno,AndreasBillmeier, and VitaliKramarenko(2007).“Modalities of Moving to Inflation Targeting in ArmeniaandGeorgia.”IMF WP.no. 133.

12. Modigliani, F. (1971) Monetary Policy and Consumption: Linkages via Interest Rate and Wealth

13. Effects in the FMP Model. Federal Reserve Bank of Boston Conference Series 5, pp. 9-84.

14. Ghysels E. &Perron P. (1990) “The Effect of Seasonal Adjustment Filters on Tests for a Unit Root” Econometrics Research Program, Princeton University, Research Memorandum no. 355, http://www.princeton.edu/~erp/ERParchives/archivepdfs/M355.pdf

15. Golodniuk I. (2006): “Evidence on the bank-lending channel inUkraine”, Research in International Business and Finance, Vol. 20,Issue 2, pp. 180–199.

16. Hamilton J.D. (1994), Time Series Analysis, Princeton University Press, Princeton.

17. HicksJ. R. (1937), „Mr. Keynes and the “Classics”; A Suggested Interpretation“,Econometrica, Vol. 5, no. 2, pp. 147-159

18. Friedman, M. (1968). The Role of Monetary Policy. American Economic Review, Vol. 58, no. 1, pp. 1-17.

19. Leeper E. M., Ch. A. Sims, T. Zha (1996): “What Does MonetaryPolicy Do?”, Brookings Papers on Economic Activity, 1996(2),pp. 1–63.

20. Lucas R. (1980) “Methods and Problems in Business Cycle Theory”, Journal of Money, Credit andBanking, Vol 12, no.4, pp. 696-715.

21. Lucas R. (1972) Expectations and the Neutrality of Money, Journal of Economic Theory, , Vol4, no.2, pp. 103-124.

22. McCallum, B. (1999) «Analysis of the monetary transmissionmechanism: Methodological issues», NBER Working paper, 7395.

23. Maddala G.S., Kim I.M. (1998) “Unit roots, cointegratio and structural change”, Cambridge University Press, Cambridge.

24. Nunes L.S.,Newbold P., Kuan C.M. (1997) “Testing for Unit Roots With Breaks. Evidence on the Great Crash and the Unit Root Hypothesis Reconsidered”, Journal of American Statistical Association, Vol. 90, pp. 268-281

25. Phelps, E. S. (1967). Phillips Curves, Expectations of Inflation and OptimalUnemployment over Time. EconomicaVol. 34 no. 135 pp. 254-281.

26. Phelps, E. S. (1968). Money-Wage Dynamics and Labor-Market Equilibrium. Journalof Political Economy,Vol. 76, no. 4, pp. 678-711.

27. Perron P. (1989) “The great crash, the oil price shock, and the unit root hypothesis”, Econometrica, Vol. 57, no. 6, pp. 1361-1401.

28. Perron, P. (1994) Trend, unit root, and structural change in macroeconomic time series. In: Cointegration for the Applied Economist, Rao, B.B. (ed.), Basingstoke: Macmillan Press, 113-146.

29. Perron (2006) Dealing with structural breaks. Palgrave Handbook of Econometrics Vol.1 Econometric Theory, K. Patterson and T.C. Mills (eds.), Palgrave Macmillan, 2006, 278-352 (working paper version)

30. Perron, P., Vogelsang T. (1991) Nonstationarity and level shifts with an application to purchasing power parity. Econometrics Research Program, Princeton University, Research Memorandum no. 359,

31. Perron, P. (1997) Further evidence from breaking trend functions inmacroeconomic variables. Journal of Econometrics, 80, 55-385.

32. Perron, P., Yabu, T. (2005) Testing for shifts in trend with an integrated or stationary noise component. Department of Economics, Boston University.

33. Kydland F.E., Prescott E.C. (1977) “Rules Rather than Discretion: The Inconsistency of OptimalPlans.”The Journal of Political Economy, Vol. 85, No. 3. pp. 473-491.

34. Rousseas, S. 1998. Post Keynesian Monetary Economics, Macmillan Press,N.Y.

35. Samkharadze, Besik. “Monetary TransmissionMechanism in Georgia: Analyzing Pass-Throughto Different Channels.” NBG WP.no. 02 (2008).

36. Sarno L., Taylor P.M. (1998) “Real Interest Rates, Liquidity Constraints and Financial Deregulation: Private Consumption Behaviour in the UK”, Journal of Macroeconomics, Vol. 20, no.3,pp. 221-42.

37. Sidrauski, M., (1967). Rational choices and patterns of growth in a monetary economy. AmericanEconomic Review Vol. 57, Issue 2,pp. 534-544.

38. Sims, C. (1972) “Money, income and causality”, American EconomicReview, 652, pp. 540–542.

39. Sims, C. (1980) “Comparison of interwar and postwar businesscycles”, American Economic Review, 70, pp. 250–257.

40. Sims Ch. A., T. A. Zha (1998): “Does Monetary Policy GenerateRecessions?”, Federal Reserve Bank of Atlanta, Working Paper 98-12/ July 1998.

41. Taylor P.M.(1999) Real interest rates and macroeconomic activity // Oxford review economic policy. Vol. 15. no. 2, pp. 95-113.

42. Zivot, E., Andrews, D. (1992) “Further evidence on the Great crash, the oil price shock and the Unit root hypothesis”, Journal of Business and Economic Statistics, Vol. 10, no. 3, pp. 251–287.

43. ბლუაშვილი ა. (2013) ) „მონეტარული პოლიტიკის გადაცემის მექანიზმები საქართველოში: ბოლოდროინდელი დინამიკა“, ჟურნალი ეკონომიკა და საბანკო საქმე – ტომი I, N 3, გვ. 57-74.

44. НоскоВ.П. (2011), Эконометрика(Книга первая), Издательский дом “Дело”, Москва.

45. НоскоВ.П. (2011), Эконометрика (Книга втарая), Издательский дом “Дело”, Москва.

46. Кейнс Дж.м. Обшая теория занятости, просента и денег. М.,1978.