ინფლაცია და საქართველო

ავტორის სტილი დაცულია

ქეთევან ბალანჩივაძე

ივანე ჯავახიშვილის სახელობის თბილისის სახელმწიფო უნივერსიტეტის

ეკონომიკისა და ბიზნესის ფაკულტეტის IV კურსის სტუდენტი

ანოტაცია

რეფინანსირების განაკვეთის ცვლილება 2023 წელს აქტუალურ საკითხს წარმოადგენს. მისი ცვლილება კი საჭირო გახდა ინფლაციის გამოცხადებული მიზნობრივი მაჩვენებელის ანუ საორიენტაციო ინდიკატორის ე. წ. „ნომინალური ღუზის“ მიმართ მიმდინარე მონაცემის აცდენით. სწორედ ამიტომ სტატიაში ვსაუბრობ ინფლაციის გამომწვევ მიზეზებსა და მისი გაზომვის მეთოდზე. განვიხილავ სამომხმარებლო ფასების ინდექსს და წარმოგიდგენთ 2012-2022 წლების მონაცემების ცხრილს. ინფლაცია სახელმწიფოსთვის მნიშვენლოვანი საკითხია, რადგან ის ქვეყნის ბევრ ასპექტს ეხება, მათ შორის უმუშევრობას. ინფლაციასა და უმუშევრობას შორის კავშირი კი განხილული მაქვს ფილიფსის მრუდის მოდელის მეშვეობით. სტატიის ბოლოს კი ვეხები მიმდინარე მოვლენებს იმის თაობაზე თუ როგორ დაარეგულირეს მონეტარული პოლიტიკის მეშვეობით ანუ თარგეთირების რეჟიმით საქართველოში ინფლაციის მაჩვენებელი.

Annotation

The change of the refinancing rate in 2023 is an actual issue. Its change became necessary due to the deviation of the current data with respect to the announced inflation target or reference indicator. That is why in the article I am talking about the causes of inflation and the method of its measurement. I will discuss the consumer price index and present a table of data for the years 2012-2022. Inflation is an important issue for the state because it affects many aspects of the country, including unemployment. I have discussed the relationship between inflation and unemployment through the Phillips curve model. At the end of the article, I touch on the current events regarding how the inflation rate in Georgia was regulated through the monetary policy, that is, through the targeting regime.

ინფლაციის გამომწვევი მიზეზები

მაღალი ინფლაციის გახანგრძლივებული ეპიზოდები ხშირად მოქნილი მონეტარული პოლიტიკის შედეგია. თუ ფულის მიწოდება იზრდება ეკონომიკის ზომასთან შედარებით ვალუტის ერთეული ღირებულება მცირდება ანუ მისი მსყიდველობითი უნარი ეცემა და ფასები იზრდება. ფულის მიწოდებასა და ეკონომიკის ზომას შორის ამ ურთიერთობას „ფულის რაოდენობრივი თეორია“ ეწოდება და ერთ-ერთი უძველესი ჰიპოთეზაა ეკონომიკაში. [1]

ინფლაციის კიდევ ერთ გამომწვევ მიზეზად შეიძლება ჩაითვალოს ცვლილებები მოთხოვნა-მიწოდებაში. მიწოდების შოკებმა, რომლებიც არღვევენ წარმოებას (ბუნებრივი კატასტროფები) ან ზრდიან წარმოების ხარჯებს (ნავთობის მაღალი ფასები) შეიძლება შეამცირონ მთლიანი მიწოდება და გამოიწვიონ ინფლაცია „დანახარჯების ამაღლებამდე“. რაც შეეხება მოთხოვნას, მოთხოვნის შოკებმა, როგორიცაა საფონდო ბირჟაზე ცვლილებები, ან გაფართოების პოლიტიკა (როდესაც ცენტრალური ბანკი ამცირებს საპროცენტო განაკვეთებს) ან მთავრობის მიერ ხარჯების გაზრდა, ამ პროცესებს შეუძლიათ დროებით გაზარდონ საერთო მოთხოვნა და გამოიწვიონ ეკონომიკური ზრდა.

კიდევ ერთი ფაქტორია მოლოდინი, რომელიც ასევე მნიშვნელოვან როლს ასრულებს ინფლაციის გამოწვევაში. თუ ადამიანები ან ფირმები მოელიან უფრო მაღალ ფასებს, ისინი ამ მოლოდინებს აყალიბებენ სახელფასო მოლაპარაკებებში და სახელშეკრულებო ფასების კორექტირებაში როგორიცაა, მაგალითად ქირის ავტომატური ზრდა. ეს ქცევა ნაწილობრივ განსაზღვრავს მომდევნო პერიოდის ინფლაციას.

ინფლაციის გაზომვა

ფასების სტაბილურობა არის ფუნდამენტური ფაქტორი, რომელიც აუცილებელია მაღალი და სტაბილური ეკონომიკური ზრდის მისაღწევად. მაღალი ინფლაცია კი, რომელიც ამავდროულად დიდი რყევებითაც ხასიათდება, ხელს უშლის ქვეყნის ეკონომიკურ განვითარებას გრძელვადიან პერიოდში. ქვეყანაში ფასების დონის ცვლილების შესაფასებლად გამოიყენება სამომხმარებლო ფასების ინდექსის (CPI) ცვლილება.

CPI ინდექსის შეფასება ხდება სამომხმარებლო კალათის მიხედვით, რომელიც მოიცავს საშუალო მომხმარებლის მიერ შეძენილ საქონელსა და მომსახურებას. შესაბამისად, კალათაში შესულ საქონელსა თუ მომსახურებაზე ფასების მატება იწვევს ინფლაციის მაჩვენებლის ზრდას. მაგალითად, თუ საბაზისო წლის CPI არის 100 და მიმდინარე CPI არის 110, ინფლაცია არის 10 პროცენტი ამ პერიოდის განმავლობაში. [2]

ცხრილი 1: სამომხმარებლო ფასების ინდექსი (ინფლაცია)

წყარო: https://www.geostat.ge/ka/modules/categories/26/samomkhmareblo-fasebis-indeksi-inflatsia

ცხრილში მოცემულია როგორც საშუალო წლიური მონაცემის შედარება წინა წლის საშუალო წლიურთან, ასევე მიმდინარე წლის დეკემბრის მონაცემის შედარება წინა წლის დეკემბრის თვესთან. ნათელია, რომ მონაცემები იცვლება და ყველაზე მკაფიო ცვლილება შეინიშნება შემცირების მხრივ 2017-2018 წლებში და ზრდის მიხედვით 2020-2021 წლებში.

სამომხმარებლო ფასის ინდექსის ინტერპრეტაციისას ყურადღება უნდა გამახვილდეს 4 შესაძლო შეცდომის წყაროზე:

1. შედარებითი ფასების ცვლილებისას მომხმარებლის მოთხოვნა, სავარაუდოდ გაიაფებულ პროდუქტებზეა მოსალოდნელი.

2. გასაღების ახალი ფორმების გაჩენასთან ერთად, მომხმარებლები უფრო იაფ მომწოდებელზე აკეთებენ არჩევანს.

3. განსაკუთრებულ სტატისტიკურ პრობლემებს ადგილი აქვთ ფასების ცვლილებისას, რომლებიც დაკავშირებულია ხარისხი გაუმჯობესებასთან, რადგან რთულია ხარისხსა და ინფლაციის კომპონენტებს შორის განცალკევება.

4. ახალი საქონელი ბაზარზე შემოტანის პირველ წლებში ხშირად ფასების მატებაზეა ორიენტირებული. მოგვიანებით, როდესაც ირთვება ინდექსის გამოთვლის პროცესში, ფასების მოძრაობა გაუთვალისიწნებელი რჩება და ინფლაციის რეალური დონე ინდექსის განვითარებაში გადაჭარბებულია.

ინფლაციის შესაფასებლად ასევე გამოიყენება ევროპის ცენტრალური ბანკის მომხმარებელთა ჰარმონიზებული ფასების ინდექსი (HCPI). ის ეფუძნება შეფასების ერთიან მეთოდს იმ საქონელთა ფასების განვითარების შესახებ, რომლებზეც ევროკავშირის ყველა ქვეყანაშია მოთხოვნა. HCPI პირველ ეტაპზე თითოეულ ქვეყანაში მის სპეციფიკასთან შესაბამისი გაანგარიშების სქემით გამოიყვანება. ეროვნული სამომხმარებლო კალათის „წონა“ ყოველწლიურად მოწმდება და მოხმარების სტრუქტურის ცვლილებებთან შესაბამისობაში მოდის.

ცხრილი 2: სამომხმარებლო ფასების ჰარმონიზებული ინდექსები საქართველოში

წყარო: https://www.geostat.ge/ka/modules/categories/725/samomkhmareblo-fasebis-harmonizebuli-indeksi

ცხრილში მოცემული მაქვს საქართველოს სამომხმარებლო ფასების ჰარმონიზებული ინდექსი, რომელიც მოიცავს შემდეგ ჯგუფებს: სურსათი და უალკოჰოლო სასმელები; ალკოჰოლური სასმელები, თამბაქო; ტანსაცმელი და ფეხსაცმელი; საცხოვრებელი სახლი, წყალი, ელექტროენერგია, აირი და სათბობის სხვა სახეები; ავეჯი, საოჯახო ნივთები და მორთულობა, სახლის მოვლა-შეკეთება; ჯანმრთელობის დაცვა; ტრანსპორტი; კავშირგაბმულობა; დასვენება, გართობა და კულტურა; განათლება; სასტუმროები, კაფეები და რესტორნები; სხვადასხვა საქონელი და მომსახურება.

ინფლაცია და უმუშევრობა

ინფლაცია სახელმწიფოსთვის მნიშვენლოვანი საკითხია, რადგან ის ქვეყნის ბევრ ასპექტს ეხება, მათ შორის უმუშევრობას. შრომის საერთაშორისო ორგანიზაციის (შსო) თანახმად, უმუშევრად ითვლება 15 წლის და უფროსი ასაკის პირი, რომელიც არ მუშაობდა (ერთი საათითაც კი) გამოკითხვის მომენტის წინა 7 დღის განმავლობაში, ეძებდა სამუშაოს ბოლო 4 კვირაში და მზად იყო მუშაობის დასაწყებად მომავალი 2 კვირის განმავლობაში.

უმუშევრობა წარმოადგენს უმნიშვნელოვანეს მაკროეკონომიკურ მაჩვენებელს. ესაა მოვლენა, როდესაც სამუშაო ძალის მიწოდება აღემატება მასზე მოთხოვნას. უმუშევრობის სტატისტიკა შეისწავლის უმუშევართა რიცხვს, უმუშევრობის დონეს სქესის, ასაკის, ქალაქისა და სოფლის, რეგიონების მიხედვით.

ცხრილი 3: დასაქმება და უმუშევრობა

წყარო: https://www.geostat.ge/ka/modules/categories/683/dasakmeba-umushevroba

ცხრილში მოცემული მაქვს დასაქმებისა და უმუშევრობის მაჩვენებლები წლების მიხედვით. მონაცემთა შორის შედარებით მკვეთრი ცვლილება შეინიშნება პანდემიის პერიოდში. პანდემიამ, როგორც საქართველოში, ასევე მსოფლიოში, რამდენიმე თვით სრულად გააჩერა ეკონომიკა და შეცვალა ადამიანების ცხოვრების რიტმი. დასაქმების პრობლემა საქართველოში კორონა ვირუსამდეც იყო. უმუშევრობის მთავარ მიზეზად მიიჩნევენ ინვესტიციების სიმცირეს, არაკვალიფიციურ მუშა-ხელს და არასტაბილურ პოლიტიკურ და ეკონომიკურ გარემოს.

ინფლაციასა და უმუშევრობას შორის კავშირს ასახავს ფილიფსის მრუდი. ფილიფსის მრუდზე დამოკიდებულება ინფლაციასა და უმუშევრობას შორის უკუპროპორციულია, ანუ უფრო დაბალია ინფლაციის ტენდენცია მით უფრო მაღალია უმუშევრობა და პირიქით, რაც უფრო მაღალია ინფლაციის ტენდენცია მით უფრო დაბალია უმუშევრობა. ამ მოდელის მიხედვით უმუშევრობის ზრდის კვალობაზე ინფლაციამ უნდა დაიწიოს თუმცა, საქართველოსა და სხვა გარდამავალი ეკონომიკის მქონე ქვეყნები შეინიშნება გარკვეული ცდომილება იმ შედეგისგან, რასაც ფილიფსის მრუდის პროგნოზი გვპირდება. ასეთი ქვეყნების შემთხვევაში ახლოსაც არაა ჰიპერბოლური დამოკიდებულება, რომელსაც გვპირდება ფილიფსის მრუდი. ამის უმთავრესი მიზეზია კი სწორედ გარდამავალი ეკონომიკაა.

ინფლაციის დარეგულირება საქართველოში

სახელმწიფო იყენებს როგორც ფისკალურ, ასევე მონეტარულ პოლიტიკას. ფისკალური პოლიტიკაა სახელმწიფო ხარჯებისა და გადასახადების გამოყენება ქვეყნის ეკონომიკაზე ზემოქმედების მიზნით. მთავრობები, როგორც წესი, ცდილობენ გამოიყენონ თავიანთი ფისკალური პოლიტიკა ისე, რომ ხელი შეუწყოს ძლიერ და მდგრად ზრდას და შეამციროს სიღარიბე. მონეტარული პოლიტიკა კი მოიცავს მაკროეკონომიკურ პროცესს, რომელიც მართავს ქვეყანაში ვალუტის მარაგს, რათა მიაღწიოს ისეთ ეკონომიკურ მიზნებს, როგორიცაა ფასების სტაბილურობა, მოსახლეობის სრული დასაქმება, ფინანსური სტაბილურობა და სხვა. მონეტარულ პოლიტიკას ძირითადად წარმართავს ცენტრალური ბანკი მონეტარული პოლიტიკის ინსტრუმენტების მეშვეობით. საქართველოს ეროვნული ბანკი მონეტარულ პოლიტიკას ინფლაციის თარგეთირების რეჟიმით ახორციელებს 2009 წლიდან. ამ რეჟიმის ფარგლებში, ინფლაციის მიზნობრივი მაჩვენებელი წინასწარ განისაზღვრება. მონეტარული პოლიტიკა იმგვარად წარიმართება, რომ საშუალოვადიან პერიოდში, ინფლაცია მიზნობრივ მაჩვენებელთან ახლოს იყოს.

საქართველოში ეროვნული ბანკის მიერ ცხადდება ინფლაციის მიზნობრივი მაჩვენებელი შემდგომი სამი წლისათვის და მტკიცდება პარლამენტის მიერ. ინფლაციის გამოცხადებული მიზნობრივი მაჩვენებელი ეკონომიკისთვის წარმოადგენს საორიენტაციო ინდიკატორს – ე. წ. „ნომინალურ ღუზას“.

საქართველოს რეფინანსირების განაკვეთი 2022წლის 30 მარტიდან 1 წლის განმავლობაში 11%-ს შეადგენდა. 2023 წლის 10 მაისს გატარდა ცვლილებები რის შედეგადაც საქართველოს ეროვნული ბანკის მონეტარული პოლიტიკის კომიტეტმა რეფინანსირების განაკვეთი 0,5 პროცენტული პუნქტით შეამცირა და 10,5%-ს გაუტოლა. ამ პროცესის მიზეზი კი ინფლაციის დონის ჩამოცდენა გახდა, ინფლაციის მიზნობრივი მაჩვენებელი 3%ა, ხოლო ცვლილებების გატარებამდე ის 2,7%-ს შეადგენდა.

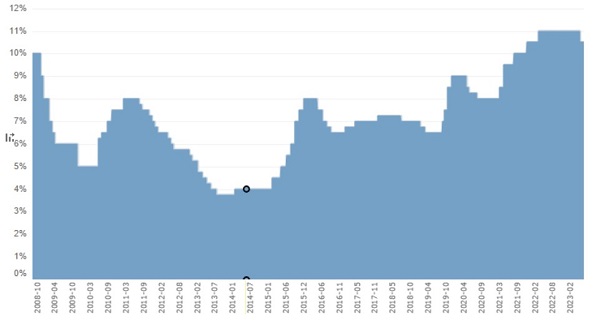

გრაფიკი 1: რეფინანსირების განაკვეთი საქართველოში 2008-2023წლებში

გრაფიკზე მოცემულია რეფინანსირების განაკვეთის ცვლილება საქართველოში 2008-2023 წლებში. მონაცემების ასეთი ცვლლება დამოკიდებულია იმაზე თუ რას შეადგენდა იმ პერიოდში ინფლაციის მაჩვენებელი. ქვეყნის ინტერესებში შედის, რომ ინფლაციის დონე 3%თან მიახლოებული იყოს, სწორედ აქედან გამომდინარე იცვლება რეფინანსირების განაკვეთიც. გრაფიკის მიხედვით ყველაზე მაღალი მაჩვენებელი მიიღწევა ბოლო წლებში.

2022 წელს გააქტიურებული ინფლაციური რისკების გამო, რაც გამოწვეული იყო რუსეთ-უკრაინის ომით, მონეტარული პოლიტიკის კომიტეტმა მიზანშეწონილად მიიჩნია განაკვეთის 0.5 პროცენტული პუნქტით ზრდა 11% -მდე. მოცემული რეფინანსირების განაკვეთი 2023 წლის 10 მაისამდე იყო შემდეგ კი საჭირო გახდა ცვლილებები. დღეისთვის მონეტარული პოლიტიკის განაკვეთი 10,5%-ის ტოლია.

დასკვნა

საქართველოს ეროვნული ბანკი მონეტარულ პოლიტიკას ინფლაციის თარგეთირების რეჟიმით ახორციელებს 2009 წლიდან. ამ რეჟიმის ფარგლებში, ინფლაციის მიზნობრივი მაჩვენებელი წინასწარ განისაზღვრება და ამჯერად შეადგენს 3%-ს. მონეტარული პოლიტიკა იმგვარად წარიმართება, რომ საშუალოვადიან პერიოდში, ინფლაცია მიზნობრივ მაჩვენებელთან ახლოს იყოს. 2023 წელს ეს მაჩვენებელი ინფლაციის მიზნობრივ მაჩვენებელს ჩამოშორდა, რის გამოც საჭირო გახდა სახელმწიფოს მხრიდან ჩარევა. 2023 წლის 10 მაისს გატარდა ცვლილებები რის შედეგადაც საქართველოს ეროვნული ბანკის მონეტარული პოლიტიკის კომიტეტმა რეფინანსირების განაკვეთი 0,5 პროცენტული პუნქტით შეამცირა და 10,5%-ს გაუტოლა.

გამოყენებული ლიტერატურა:

- https://www.imf.org/en/Publications/fandd/issues/Series/Back-to-Basics/Inflation?fbclid=IwAR2qBM8H5JR4S08zraNvc7UDn7WRvPUzwX0MdhoE5LHWmB8nDDAo3cXVwjw#:~:text=In%20an%20inflationary%20environment%2C%20unevenly,payers%20of%20fixed%20interest%20rates

- https://forbes.ge/ra-aris-samomkhmareblo-phasebis-indeqsi/

- https://nbg.gov.ge/page/%E1%83%9B%E1%83%9D%E1%83%9C%E1%83%94%E1%83%A2%E1%83%90%E1%83%A0%E1%83%A3%E1%83%9A%E1%83%98-%E1%83%9E%E1%83%9D%E1%83%9A%E1%83%98%E1%83%A2%E1%83%98%E1%83%99%E1%83%98%E1%83%A1-