2016 წლის პროგნოზი ფინანსური სფეროს გურუებისგან

როგორც წესი, წლის მიწურულს მომავალი წლის გეგმების დაწყობა და პროგნოზების კეთება იწყება. როგორი 2016 წელი ელის ფინანსურ სამყაროს? რა მნიშვნელოვან ფაქტებს უნდა მივაქციოთ ყურადღება? ფინანსურ ექსპერტთა ნაწილი გვაფრთხილებს მოსალოდნელ რეცესიასა და კრიზისის შესახებ, ნაწილი კი გვიზიარებს რჩევებს, როგორ გავზარდოთ შემოსავალი.

მსოფლიო რეცესია ახლოვდება

Ruchir Sharma – Morgan Stanley Investment Management-ის განვითარებადი ბაზრების განყოფილების ხელმძღვანელი

„ჩვენ ახლა ერთი დიდი შოკი გვაშორებს გლობალურ ვარდნას, მომდევნო კრიზისი ყველაზე დიდი ალბათობით ჩინეთში დაიწყება, სადაც მაღალია ვალის მაჩვენებელი. ჩინეთი ასევე ხასიათდება ჭარბი ინვესტიციებითა და მოსახლეობის დაბერებით. ეს ყველაფერი უარყოფით გავლენას ახდენს ეკონომიკურ ზრდაზე, მაშინ როდესაც შედარებით დაბალვალიანი ქვეყნები, აღმოსავლეთ ევროპიდან დაწყებული სამხრეთ აფრიკით დამთავრებული, უკეთეს პოზიციაში არიან, იმისათვის რომ გახდნენ შემდეგი ციკლის მამოძრავებელი ძალა“.

ობლიგაციების ბაზარი რთულ პერიოდს გადის

Dan Fuss – Loomis Sayles & Co.-ის ვიცე-პრეზიდენტი და 20 მილიარდი აშშ დოლარის აქტივების მქონე Loomis Sayles Bond Fund-ის პორტფელური მენეჯერი

„2016 წლის ბოლოსთვის 10 წლიანი სახაზინო ნოუთების ბენჩმარკი გაიზრდება 2.6-2.8%-მდე“- ამბობს დენ ფასი. მისი შეფასებით, არსებული გეოპოლიტიკური ვითარება პროგნოზირებას განსაკუთრებით ართულებს. ამ რთულ პერიოდში ინვესტორებს, რომლებიც ფლობენ ობლიგაციებს, ფასი ურჩევს სახაზინო ფასიანი ქაღალდების სხვადასხვა სახეობით დაბალანსებული პორტფელის ფლობას, ასევე კაპიტალდაბანდებას კორპორაციებში (5-12 წლიანი მომწიფების პერიოდით). მისი შეფასებით, შემოსავლიანობის მაღალი განაკვეთის მქონე სავალო ვალდებულებები იქნება საუკეთესო შანსი წარმატებისთვის 2016 წელს. დენ ფასის რჩევის მიხედვით, ინვესტორები განსაკუთრებით მომთხოვნი უნდა იყვნენ მაღალშემოსავლიანი ობლიგაციების მიმართ, იმის ნაცვლად რომ დაეყრდნონ ინდექსების ფონდებს. „ნათელია, რომ მაღალშემოსავლიან ობლიგაციებს აქვს უფრო მაღალი ღირებულება ვიდრე აქციებს, მაგრამ დამაბნეველი ფაქტორები აქაც არსებობს“.

„2016 წლის ბოლოსთვის 10 წლიანი სახაზინო ნოუთების ბენჩმარკი გაიზრდება 2.6-2.8%-მდე“- ამბობს დენ ფასი. მისი შეფასებით, არსებული გეოპოლიტიკური ვითარება პროგნოზირებას განსაკუთრებით ართულებს. ამ რთულ პერიოდში ინვესტორებს, რომლებიც ფლობენ ობლიგაციებს, ფასი ურჩევს სახაზინო ფასიანი ქაღალდების სხვადასხვა სახეობით დაბალანსებული პორტფელის ფლობას, ასევე კაპიტალდაბანდებას კორპორაციებში (5-12 წლიანი მომწიფების პერიოდით). მისი შეფასებით, შემოსავლიანობის მაღალი განაკვეთის მქონე სავალო ვალდებულებები იქნება საუკეთესო შანსი წარმატებისთვის 2016 წელს. დენ ფასის რჩევის მიხედვით, ინვესტორები განსაკუთრებით მომთხოვნი უნდა იყვნენ მაღალშემოსავლიანი ობლიგაციების მიმართ, იმის ნაცვლად რომ დაეყრდნონ ინდექსების ფონდებს. „ნათელია, რომ მაღალშემოსავლიან ობლიგაციებს აქვს უფრო მაღალი ღირებულება ვიდრე აქციებს, მაგრამ დამაბნეველი ფაქტორები აქაც არსებობს“.

უნდა იცოდეთ რომელ აქციებს დააკვირდეთ

Thomas J. Lee – Fundstrat Global Advisor-ის მმართველი პარტნიორი

„აქციების ბაზარი შედარებით სტაბილური და წარმატებული იქნება 2016 წელს, განსაკუთრებით ბანკებისა და მაღალი დივიდენდების მქონე და საიმედო ბიზნესების შემთხვევაში. ბანკები სარგებელს მიიღებენ ფედის მიერ მონეტარული პოლიტიკის გამკაცრებით და გაზრდიან საკუთარ შემოსავალს აქციებზე, რადგან ეკონომიკა იზრდება. რაც შეეხება ელიტურ ბიზნესებს, მათ შეუძლიათ დიდი მოგების მიღება როდესაც ეკონომიკა იზრდება.“

ევროპა ჯერ კიდევ ყველაზე დიდი გამოწვევის წინაშეა

Rebecca Patterson – 100 მილიარდი აშშ დოლარის აქტივების მქონე Bessemer Trust-ის უფროსი საინვესტიციო მენეჯერი

ყველაზე დიდი საფრთხე ევროპისთვის ამ წელს? „ეს არის მიდრეკილება კრიზისისკენ“ – ამბობს პეტერსონი. „ვფიქრობ, რომ ეს ჯერ კიდევ ყველაზე დიდი გამოწვევაა ევროკავშირისთვის. საშინელი ტერორისტული აქტები კიდევ უფრო ართულებს ვითარებას. ამან შეიძლება გამოიწვიოს პოლიტიკის ცვლილება, ან უბრალოდ, მარტივად აიძულოს მომხმარებელი შეცვალოს სამომხმარებლო ქცევა. რა თქმა უნდა, ეს მოხადენს გავლენას ევროპის ეკონომიკურ ზრდასა და კომპანიების მოგების მაჩვენებელზე“. პეტერსონი განსაკუთრებულ მნიშვნელობას ანიჭებს გადაფასებულ ევროპულ აქციებსა და სუსტი ევროს პოზიციებს. „რაოდენ სამწუხაროც არ უნდა იყოს, პარიზზე თავდასხმამ აჩვენა, რომ შეიძლება არსებობს სინათლე გვირაბის ბოლოს, რომელმაც უნდა გვაჩვენოს გზა გაყინული კრიზისიდან გამოსასვლელად. ვფიქრობ, რომ ახლა სულ უფრო მეტი ინვესტორი, მსოფლიოს მასშტაბით, ფიქრობს უფრო მეტს იმაზე, თუ რას ნიშნავს მილიონობით ემიგრანტი ეკონომიკისა და ბაზრებისთვის. თუმცა არ ვარ დარწმუნებული რომ ინვესტორები ადეკვატურად მოახდენენ რეაგირებას ამ პროცესებზე უახლოეს პერიოდში“ – ამბობს რებეკა პეტერსონი.

ყველაზე დიდი საფრთხე ევროპისთვის ამ წელს? „ეს არის მიდრეკილება კრიზისისკენ“ – ამბობს პეტერსონი. „ვფიქრობ, რომ ეს ჯერ კიდევ ყველაზე დიდი გამოწვევაა ევროკავშირისთვის. საშინელი ტერორისტული აქტები კიდევ უფრო ართულებს ვითარებას. ამან შეიძლება გამოიწვიოს პოლიტიკის ცვლილება, ან უბრალოდ, მარტივად აიძულოს მომხმარებელი შეცვალოს სამომხმარებლო ქცევა. რა თქმა უნდა, ეს მოხადენს გავლენას ევროპის ეკონომიკურ ზრდასა და კომპანიების მოგების მაჩვენებელზე“. პეტერსონი განსაკუთრებულ მნიშვნელობას ანიჭებს გადაფასებულ ევროპულ აქციებსა და სუსტი ევროს პოზიციებს. „რაოდენ სამწუხაროც არ უნდა იყოს, პარიზზე თავდასხმამ აჩვენა, რომ შეიძლება არსებობს სინათლე გვირაბის ბოლოს, რომელმაც უნდა გვაჩვენოს გზა გაყინული კრიზისიდან გამოსასვლელად. ვფიქრობ, რომ ახლა სულ უფრო მეტი ინვესტორი, მსოფლიოს მასშტაბით, ფიქრობს უფრო მეტს იმაზე, თუ რას ნიშნავს მილიონობით ემიგრანტი ეკონომიკისა და ბაზრებისთვის. თუმცა არ ვარ დარწმუნებული რომ ინვესტორები ადეკვატურად მოახდენენ რეაგირებას ამ პროცესებზე უახლოეს პერიოდში“ – ამბობს რებეკა პეტერსონი.

ელოდეთ ზრდას

Jim Caron – Morgan Stanley Investment Management-ის მმართველი დირექტორი

„ვფიქრობ რომ ბაზარზე დაბრუნდება ინფლაციური რისკ პრემია. ამან უნდა გამოიწვიოს 30 წლიანი სახაზინო იელდის ზრდა, შესაძლებელია 3.75%-მდე“.

ექნებათ თუ არა მარტორქებს შანსი

Alan Patricof – Greycroft Partners-ის დამფუძნებელი

„მე მაღელვებს სტარტაპების გადაჭარბებული დაფინანსება. ამ დროისთვის მათი რიცხვი, უბრალოდ, ძალიან მაღალია და არ არსებობს საკმარისი თანხა მათი ჯეროვნად დასაკმაყოფილებლად. გარდაუვალია, რომ სტარტაპების დიდ ნაწილს არ უწერია „მარტორქად“ („მარტორქა“ ბიზნეს სამყაროში გამოიყენება სტარტაპ ბიზნესის აღსანიშნავად, რომლის ღირებულებამაც მილიარდ აშშ დოლარს მიაღწია) ქცევა. გავუშვათ ისინი თავისუფალი დინებით ბაზარზე და ვნახავთ, შეუძლიათ თუ არა გადარჩენა. ყოველ შემთხვევაში მე ვფიქრობ, რომ არ არის საკმარისი ფულადი რესურსი მათი სრულად დასაკმაყოფილებლად. ჩვენ უნდ გავარკვიოთ, თუ რომელი სტარტაპი მოახერხებს საკუთარი ძალებით გადარჩენას. სეგმენტი უნდა გაიწმინდოს“.

„მე მაღელვებს სტარტაპების გადაჭარბებული დაფინანსება. ამ დროისთვის მათი რიცხვი, უბრალოდ, ძალიან მაღალია და არ არსებობს საკმარისი თანხა მათი ჯეროვნად დასაკმაყოფილებლად. გარდაუვალია, რომ სტარტაპების დიდ ნაწილს არ უწერია „მარტორქად“ („მარტორქა“ ბიზნეს სამყაროში გამოიყენება სტარტაპ ბიზნესის აღსანიშნავად, რომლის ღირებულებამაც მილიარდ აშშ დოლარს მიაღწია) ქცევა. გავუშვათ ისინი თავისუფალი დინებით ბაზარზე და ვნახავთ, შეუძლიათ თუ არა გადარჩენა. ყოველ შემთხვევაში მე ვფიქრობ, რომ არ არის საკმარისი ფულადი რესურსი მათი სრულად დასაკმაყოფილებლად. ჩვენ უნდ გავარკვიოთ, თუ რომელი სტარტაპი მოახერხებს საკუთარი ძალებით გადარჩენას. სეგმენტი უნდა გაიწმინდოს“.

იელდებს შორის კონკურენცია იზრდება, ისევე როგორც მათზე ნადირობა

Russ Koesterich – მსოფლიოს ერთ-ერთი უმსხვილესი ფულადი ბაზრების მენეჯერის BlackRock-ის გლობალური საინვესტიციო მენეჯერი

„ფედის გადაწყვეტილებები ნაკლებ მნიშვნელოვანი იქნება 2016 წელს“ – ამბობს კოსტერიჩი, რომელიც ელოდება, რომ იელინის უწყება ნელ-ნელა გაზრდის საპროცენტო განაკვეთს მომავალ წელს. მისი შეფასებით, ეკონომიკა კვლავ მცირე ტემპებით განვითარდება, შესაბამისად, გაიზრდება მოთხოვნა მაღალ იელდიან აქტივებზე. ინვესტორები, რომლებიც ეყრდნობოდნენ მაღალ კუპონიან ობლიგაციებს, რომელიც შეიძინეს კრიზისამდე, ცდილობენ ამ ობლიგაციებისგან გათავისუფლებას და ამასთანავე, ცოტა ალტერნატივაა ბაზარზე რითაც მათი ჩანაცვლება შეიძლება. „თქვენ ვერ მიიღებთ შემოსავალს რისკის გარეშე. აქტივების ნებისმიერ კლასს, მაღალ იელდიანი ობლიგაციებიდან დაწყებული, აქვს საკუთარი რისკი და არცერთი მათგანი არ არის იაფი. თქვენ უნდა ფლობდეთ მრავალფეროვანი აქტივების კლასს, დივერსიფიცირებული იელდით“.

უფრო ენერგიული

Barbara Byrne – Barclays Capital-ის ვიცე პრეზიდენტი

„ჩვენ დავინახავთ გაუმჯობესებას ბუნებრივი რესურსების ფასებთან დაკავშირებით. ამასთანავე, ამ პერიოდში კრიტიკულად მნიშვნელოვანია პოლიტიკური მიზეზები. ჩვენ გავხდებით მომსწრე sovereign wealth fund-ების შემცირებისა ნორვეგიაში და საუდის არაბეთში. ვფიქრობ დავინახავთ ცვლილებებს ამასთან დაკავშირებით. ქვეყნებს არ შეეძლებათ მერყეობის უფლება მისცენ საკუთარ რეზერვებს. ჩვენ, ალბათ, დავუბრუნდებით უფრო სტაბილურ ნავთობის ფასებს, დაახლოებით 60 დოლარის ფარგლებში ბარელზე. ამასთანავე ვფიქრობ, რომ უფრო სტაბილური იქნება ენერგო აქტივები, რომლებიც დაბანდებულია მდგრადობაში.“

„ჩვენ დავინახავთ გაუმჯობესებას ბუნებრივი რესურსების ფასებთან დაკავშირებით. ამასთანავე, ამ პერიოდში კრიტიკულად მნიშვნელოვანია პოლიტიკური მიზეზები. ჩვენ გავხდებით მომსწრე sovereign wealth fund-ების შემცირებისა ნორვეგიაში და საუდის არაბეთში. ვფიქრობ დავინახავთ ცვლილებებს ამასთან დაკავშირებით. ქვეყნებს არ შეეძლებათ მერყეობის უფლება მისცენ საკუთარ რეზერვებს. ჩვენ, ალბათ, დავუბრუნდებით უფრო სტაბილურ ნავთობის ფასებს, დაახლოებით 60 დოლარის ფარგლებში ბარელზე. ამასთანავე ვფიქრობ, რომ უფრო სტაბილური იქნება ენერგო აქტივები, რომლებიც დაბანდებულია მდგრადობაში.“

შეისწავლეთ ლათინური ამერიკა

Tulio Vera – J.P. Morgan Latin American Private Bank-ის ინვესტორი

„არგენტინა გვაძლევს ოპტიმიზმის საფუძველს“ – ამბობს ვეირა. „ეს არამხოლოდ ამ ქვეყნისთვის, არამედ მთლიანად რეგიონისთვის არის მნიშვნელოვანი“. მართალია, ბრაზილიაში სიტუაცია კვლავ არასტაბილურია, მაგრამ დადებითი ცვლილებებია მოსალოდნელი მექსიკაში, რომელზე დადებით გავლენასაც აშშ-ს ეკონომიკის გაჯანსაღება მოახდენს, განსაკუთრებით ავტო ინდუსტრიაში. „ძალიან საინტერესო მომენტები გამოიკვეთება ლათინურ ამერიკაში ამ პერიოდიდან მომავალი წლის ბოლომდე“ – ამბობს ვეირა. „ჩვენ ახლოს ვართ ამ ბაზრებზე ხელახლა შესვლასთან“.

ზრდა დაიწყება … 2017 წელს

Joseph LaVorgna – Deutsche Bank-ის უფროსი ეკონომისტი

„მართალია, არსებობს ნიშნები და გარკვეული პროგნოზები იმასთან დაკავშირებით, რომ ვითარება გლობალურ ეკონომიკაში უმჯობესდება, მაგრამ რეალურად ჩვენ გვაქვს სიატუაცია, რომლის მიხედვითაც 2010 წელი იყო ყველაზე კარგი წელი გლობალური ფინანსური რეცესიის დაწყების შემდეგ. ჩემი პროგნოზი ასეთია – „კვლავ ასე გაგრძელდება“. ოპტიმიზმის საფუძველი შეიძლება გაჩნდეს 2017 წელს, თუმცა ეს დამოკიდებული იქნება მეტწილად აშშ-ს საპრეზიდენტო არჩევნების შედეგებზე, როგორ შეიცვლება მისი პოლიტიკა და რა გავლენას მოახდენს ის აშშ-ს ეკონომიკაზე, ეს უკანასკნელი კი უკვე გლობალურ ეკონომიკაზე“.

კიბოსადმი დამოკიდებულება და საინვესტიციო კონიუნქტურა

Mark Haefele – UBS Wealth Management-ის საინვესტიციო მენეჯერი

„მსოფლიოს მოსახლეობა ბერდება და მოთხოვნა კიბოს განკურნებაზე იზრდება. თუმცა კიბოს დაავადების ყველაზე სახიფათო საფეხურის კვლევებისთვის კაპიტალის მიწოდება ჯერ კიდევ მცირეა. ჯანდაცვის კომპანიები აპირებენ ფოკუსირება მოხადინონ ბოლო-საფეხურის კვლევებზე, რაც საშუალებას აძლევს ადრეული-საფეხურის კვლევის ინვესტორებს გამოიმუშაონ მიმზიდველი გრძელვადიანი შემოსავალი და სარგებელი მოუტანონ საზოგადოებას. მოსალოდნელია, რომ ამ ტენდენციას სულ უფრო მეტი ინვესტორი აყვება, რადგან ისინი ეძებენ გზას საკუთარი საინვესტიციო პორტფელის საზოგადოების ღირებულებებზე მოსარგებად, ამასთანავე ინვესტიციებიდან შემოსავლის მისაღებად“.

ჩინეთში ვითარება გაუმჯობესდება

Yang Zhao – ეკონომისტი Nomura Holdings-ში, რომელმაც ჩინეთის 2016 წლის მშპ-ზრდის პროგნოზი 6 ოქტომბერს 6.7%-დან 5.8%-მდე შეამცირა

„ელის თუ არა სირთულეები ჩინეთს? მე ასე არ ვფიქრობ. დასაქმების ბაზარი კვლავ დაბალანსებულია. მშპ-ს 5.8%-იანი ზრდის შემთხვევაშიც კი, ეკონომიკა შემქნის სამუშაო ადგილებს, განსაკუთრებით დასაქმების მხრივ აქტიურ სექტორებში. და არც იმის ნიშნები ჩანს, რომ ჩინეთის ფინანსური სისტემა ღრმა კრიზისში აღმოჩნდება, რადგან ფინანსური ინსტიტუტების დიდ ნაწილს ზურგს მთავრობა უმაგრებს. ჩვენ ვფიქრობთ, რომ მთავრობა არ გარისკავს და არ მისცემს მათ გაკოტრების საშუალებას.“

„ელის თუ არა სირთულეები ჩინეთს? მე ასე არ ვფიქრობ. დასაქმების ბაზარი კვლავ დაბალანსებულია. მშპ-ს 5.8%-იანი ზრდის შემთხვევაშიც კი, ეკონომიკა შემქნის სამუშაო ადგილებს, განსაკუთრებით დასაქმების მხრივ აქტიურ სექტორებში. და არც იმის ნიშნები ჩანს, რომ ჩინეთის ფინანსური სისტემა ღრმა კრიზისში აღმოჩნდება, რადგან ფინანსური ინსტიტუტების დიდ ნაწილს ზურგს მთავრობა უმაგრებს. ჩვენ ვფიქრობთ, რომ მთავრობა არ გარისკავს და არ მისცემს მათ გაკოტრების საშუალებას.“

იფიქრეთ როგორც Millennial-მა

Katie Koch – მმართველი დირექტორი Goldman Sachs Asset Management-ში, რომელიც მართავს 100 მილიარდი აშშ დოლარის აქტივებს

„Millennial-ების (1980-2000 წლებში დაბადებულების თაობა) ზრდა გავლენას მოახდენს გრძელვადიან საინვესტიციო კონიუნქტურაზე. მათი ხარჯვის ტრაექტორია არის უფრო მკვეთრი და უფრო აქტიური, ვიდრე „ბეიბი ბუმერების“ თაობის, რომლებიც კიდევ უფრო შეამცირებენ სამომხმარებლო დანახარჯებს პენსიაზე გასვლის შემდეგ“ – ამბობს Goldman Sach-ის დირექტორი. მისი აზრით, 2016 წელს განსაკუთრებული გავლენა ექნებათ ისეთ კომპანიებს, როგორიცაა Netflix, Nike, H&M და PChome Online (ტაივანური e-commerce კომპანი), რადგან Millennial-ების პრიორიტეტებია ინფორმაციის უწყვეტობა, სწრაფი მოხმარება და ჯანსაღი ცხოვრება. ეს ის თემებია, რომელიც განსაკუთრებულ გავლენას ახდენს 1980-2000 წლებში დაბადებულ, დაახლოებით, 2 მილიარდ ადამიანზე, შესაბამისად მათ სამომხმარებლო ჩვევებზე.

რადაც არ უნდა დაუჯდეს ეს ევროპის ცენტრალურ ბანკს

Erik Nielsen – UniCredit-ის უფროსი ეკონომისტი

ნილსონი ხაზს უსვამს ორი წამყვანი ცენტრალური ბანკის ურთიერთობის და მათი პოლიტიკების გავლენას ერთმანეთისა და მსოფლიოს ეკონომიკაზე, საუბარია ფედსა და ევროპის ცენტრალურ ბანკზე. „მოსალოდნელია კიდევ უფრო დიდი უთანხმოება ფედსა და ევროპის ცენტრალურ ბანკს შორის. არსებული დაბალი განაკვეთებისა და მომავალში განსახორციელებელი გეგმების გათვალისწინებით“ – ამბობს ნილსონი.

ნილსონი ხაზს უსვამს ორი წამყვანი ცენტრალური ბანკის ურთიერთობის და მათი პოლიტიკების გავლენას ერთმანეთისა და მსოფლიოს ეკონომიკაზე, საუბარია ფედსა და ევროპის ცენტრალურ ბანკზე. „მოსალოდნელია კიდევ უფრო დიდი უთანხმოება ფედსა და ევროპის ცენტრალურ ბანკს შორის. არსებული დაბალი განაკვეთებისა და მომავალში განსახორციელებელი გეგმების გათვალისწინებით“ – ამბობს ნილსონი.

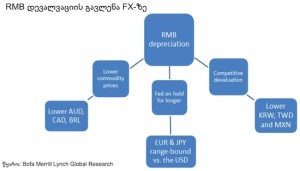

Bank of America: მსოფლიოს ორი ვალუტის „ქორწინება“ დასრულდა, „განქორწინება“ გარდაუვალია – ეს მოვლენა იქნება სავალუტო ბაზრებისა და საპროცენტო განაკვეთების მთავარი მამოძრავებელი ძალა 2016 წელს

Bank of America Merrill Lynch-ის პროგნოზის მიხედვით, 2016 წელს უმნიშვნელოვანესი იქნება აშშ-სა და მსოფლიოს მეორე ეკონომიკის, ჩინეთს შორის ურთიერთობა და ჩინეთის სახალხო ბანკისა და ფედის მიერ მიღებული გადაწყვეტილებები.

როგორც David Woo, Bank of Americ-ის გლობალური განაკვეთებისა და ვალუტების განყოფილების ხელმძღვანელი აღნიშნავს: „დეკემბერში მოახლოებული FOMC-ის (ფედერალური სარეზერვო სისტემის ღია ბაზრის კომიტეტი) შეხვედრის წინ, მთავარი კითხვა ის კი არ არის შეძლებს თუ არა აშშ-ს ეკონომიკა მაღალი საპროცენტო განაკვეთებით და დოლარის გაზრდილი კურსით ცხოვრებას, საკითხავია ჩინეთს რამდენად შეუძლია ამის გაკეთება და რა გავლენას მოახდენს მასზე ფედის გადაწყვეტილება, USD/RMB-ის ფიქსირებული გაცვლითი კურსისა და ჩინეთის მზარდი ღია კაპიტალის ანგარიშის გათვალისწინებით. „ჩვენ ამ საკითხის მიმართ სკეპტიკურად ვართ განწყობილი. ბოლო 15 წლის განმავლობაში ფიქსირებული USD/RMB ანუ „მყარი ქორწინება“ ორ ვალუტას შორის, იყო თავდაჯერებულობისა და სტაბილურობის ქვაკუთხედი და გლობალური ზრდის ერთ-ერთი მამოძრავებელი ძალა. მაგრამ შეიძლება ითქვას, რომ დღეს „განქორწინება“ გარდაუვალია. ვფიქრობ, რომ იუანის გაუფასურება 11 აგვისტოს იყო ამისკენ გადადგმული პირველი ნაბიჯი“ – აცხადებს დევიდ ვუ.

Bank of America-ს ექსპერტები თვლიან, რომ ზაფხულში იუანის გაუფასურების მოტივი არ იყო ჩინეთის ექსპორტის წილის გაზრდა გლობალურ ბაზარზე მისი კონკურენტუნარიანობის გაუმჯობესების გზით. „არამედ ამის მიზანი იყო ჩინეთის სახალხო ბანკისთვის უფრო მეტი დერეფნის შექმნა, შერბილებული მონეტარული პოლიტიკის საშუალებით, იმ გამოწვევის წინაშე გასამკლავებლად, რასაც სხვადასხვა ეკონომიკების ზრდის ტენდენცია განაპირობებს. „ჩვენ ვფიქრობთ, რომ იუანი კიდევ უფრო დასუსტდება მომავალში, ჩინეთის კაპიტალის ანგარიშის მზარდი გახსნილობის გამო. ჩინეთს ერთდროულად არ შეუძლია ვალუტის დაცვა და დაბალი საპროცენტო განაკვეთების შენარჩუნება“ – წერია ბანკის ანალიტიკურ მიმოხილვაში.

Bank of America-მ შეიმუშავა მონეტარული მდგომარეობის ინდექსი ჩინეთისთვის. რომელიც იკვლევს რეალურ ეფექტურ გაცვლით კურსაა და რეალურ საპროცენტო განაკვეთებს. ინდექსის მიმდინარე მაჩვენებლის მიხედვით, ჩინეთის პოლიტიკა სულ უფრო მკაცრი ხდება.

„ჩვენი პროგნოზით USD/CNY გაიზრდება 7-მდე, რაც ნიშნავს დღეს არსებულ დონესთან შედარებით 9%-იან გაუფასურებას, დღეს არსებული 3%-იანი გაუფასურების საპირისპიროდ“ – წერს დევიდ ვუ. „ჩვენ დავინახავთ, რომ იუანი კიდევ უფრო გაუფასურდება 2016 წლის პირველ კვარტალში. დეკემბერში კი ფედი გაზრდის საპროცენტო განაკვეთს, რასაც აშშ დოლარის მხრიდან მოყვება შტორმი იუანზე“.

ვალუტის მოულოდნელი გაუფასურებით აგვისტოში ჩინეთის სახალხო ბანკმა შეიქმნა წინაპირობა იმ დროისთვის, თუ ის იძულებული გახდება მოხდინოს ინტერვენციები სავალუტო ბაზარზე ვალუტის დასაცავად – პროცესი, რომელმაც შეამცირა შიდა ლიკვიდობა.

თუმცა ივლისში საბაზრო პანიკამ გამოიწვია ფონდების გადინება ქვეყნიდან, რადგან იუანის გაუფასურებით ინვესტორები და კომპანიები შიშობდნენ, რომ მათი იუანში ნომინირებული აქტივები გაუფასურდებოდა. ამას მოყვა მოთხოვნის ზრდა აშშ დოლარში ნომინირებულ სავალო ვალდებულებებზე.

Bank of America-ს ექსპერტი ინვესტორებს ურჩევს დაიკავონ გრძელი პოზიცია USDCNH ფორვარდების მიმართ, ჩინური ვალუტის მოსალოდნელი მერყეობის გათვალისწინებით.

Bank of America-ს პროგნოზის მიხედვით, ჩინური იუანის მოსალოდნელი გაუფასურება დიდ გავლენას მოახდენს განაკვეთებსა და სავალუტო ბაზრებზე 2016 წელს.

მოამზადა მაკა ღანიაშვილმა

წყარო: www.bloomberg.com