მსოფლიო ახალი კრიზისის მოლოდინში

მოამზადა მაკა ღანიაშვილმა

2008 წელს, მეორე მსოფლიო ომის შემდეგ, ყველაზე ღრმა გლობალური რეცესია დაიწყო. შედეგად, თითქმის ყველა ქვეყანაში ვალის მოცულობა გაიზარდა როგორც აბსოლუტურ მაჩვენებლებში, ისე მშპ-სთან მიმართებაში. ეს ტენდენცია ბევრ ქვეყანას სერიოზულ რისკებს უქმნის, უმეტესობაში კი ეკონომიკური ზრდის პერსპექტივებს აფერხებს.

McKinsey Global Institute (MGI)-ის კვლევის მიხედვით, 2007 წლის შემდეგ გლობალური ვალის მოცულობა 57 ტრილიონი აშშ დოლარით, ვალის მშპ-სთან მიმართება კი 17%-ით გაიზარდა და 199 ტრილიონ აშშ დოლარს მიაღწია. 2007 წლის შემდეგ გლობალური სამთავრობო ვალი 25 ტრილიონი აშშ დოლარით გაიზრდა. ბევრ ქვეყანაში სამთავრობო ვალის კიდევ უფრო მეტად ზრდა არის მოსალოდნელი, რადგან კრიზისის დროს, განვითარებული ქვეყნების მთავრობებს დამატებითი ვალების აღება მოუხდათ„ბეილ-აუთების“ დასაფინანსებლად და მოთხოვნის წასახალისებლად.

2007 წლის შემდეგ, გლობალური ვალის ზრდის 47% განვითარებად ქვეყნებზე მოდის, ამასთანავე, ახალი ვალის ¾-დი შიდა მეურნეობებსა და კორპორაციებზე მოდის. ერთი მხრივ, ეს დადებით გავლენას ახდენს ფინანსური სფეროს განვითარებაზე, რადგან უფრო მეტი ფინანსები ხდება შიდა მეურნეობისა და კომპანიისთვის ხელმისაწვდომი. მაგრამ ეს ამავე დროს ზრდის რისკებსაც. განვითარებადი ქვეყნების ვალი მათი მთლიანი მშპ-ის 121%-ს, განვითარებული ქვეყნების ვალი კი მათი მშპ-ის 286%-ს შეადგენს. თუმცა, ზოგიერთ განვითარებად ქვეყანას ვალის უფრო დიდი მაჩვენებელი აქვს მშპ-სთან მიმართებაში, მაგალითად: ჩინეთს, მალაიზიასა და ტაილანდს.

ვალის მასშტაბების ზრდა განსაკუთრებით საგანგაშოა განვითარებულ ქვეყნებში. დაკრედიტების სტანდარტების გამკაცრების მიუხედავად, შიდა მეურნეობების ვალი შემოსავლებთან მიმართებაში მხოლოდ 5 განვითარებულ ქვეყანაში შემცირდა – აშშ-ში, ირლანდიაში, დიდ ბრიტანეთში, ესპანეთსა და გერმანიაში. თუმცა ბევრი ქვეყნისთვის ჩრდილოეთ ევროპაში, ისევე როგორც კანადასა და ავსტრალიაში, პრობლემად რჩება შიდა მეურნეობების ვალის მოცულობა. მათ დღეს შიდა მეურნეობების ვალის იმაზე დიდი მოცულობა აქვთ ვიდრე ეს იყო აშშ-სა და დიდ ბრიტანეთში საკრედიტო ბუშტების გასკდომის დროს.

სამთავრობო ვალი

სამთავრობო ვალი განვითარებულ ქვეყნებში 2007 წლის შემდეგ 2014 წლის მეორე კვარტლისთვის 19 ტრილიონი აშშ დოლარით გაიზრდა, განვითარებად ქვეყნებში კი 6 ტრილიონი აშშ დოლარით. კრიზისის დაწყების შემდეგ მთავრობებს კერძო სექტორის მოთხოვნის მკვეთრი შემცირების დაბალანსება სამთავრობო ხარჯების ზრდით მოუხდათ. ასეთი ვერდიქტი გამოიტანეს G20-ის შეკრებაზე წამყვანი ქვეყნების მთავრობებმა ვაშინგტონში, როდესაც გადაწყვიტეს გამოეყენებინათ ფისკალური სტიმულირება რეცესიის აღმოსაფხვრელად.

შედეგად სამთავრობო ვალის მოცულობა ქვეყნების უმეტესობაში მკვეთრად გაიზრდა და ის ისევ განაგრძობს ზრდას. მოსალოდნელია, რომ სამთავრობო ვალის მშპ-სთან მიმართება იაპონიაში მომდევნო 5 წლის განმავლობაში კიდევ უფრო გაიზრდება, ამჟამად ეს მაჩვენებელი მშპ-ის 234%-ია. სამთავრობო ვალის ზრდა ასევე მოსალოდნელია ევროპის ქვეყნების უმეტესობაში, მათ შორის: ირლანდიაში, გერმანიაში და საბერძნეთში, ასევე აშშ-ში.

ჯერჯერობით, ბუნდოვანია თუ რა გზებით შეუძლიათ ამ ქვეყნების მთავრობებს სამთავრობო ვალის შემცირება. ფისკალური დეფიციტის შემცირება უარყოფით გავლენას მოახდენს ეკონომიკურ ზრდაზე, რაც თავის მხრივ, აუცილებელი წინაპირობაა ლევერიჯის შესამცირებლად.

არსებობს ვალის კოეფიციენტის შემცირების რამდენიმე წარმატებული მაგალითი. მაგალითად, შვედეთისა და ფინეთის გამოცდილება 1990-იან წლებში. ამ ქვეყნებშიც სამთავრობო ვალი რეცესიის დროს გაიზრდა, მაგრამ ფინეთისა და შვედეთის კერძო სექტორმა ვალის შემცირება მალე მოახერხა, ამის მიზეზი ორივე ქვეყანაში ექსპორტის მკვეთრი ზრდა, ვალუტების გაუფასურება და ასევე გლობალური მოთხოვნის ზრდა იყო. დღეს ბევრი ქვეყანა ცდილობს ვალის კოეფიციენტის შემცირებას ერთდროულად, თანაც იმ პირობებში, როდესაც გლობალური მოთხოვნა მცირდება, ინფლაციის ტემპები კი დაბალია. McKinsey Global Institute (MGI)-ის ექსპერტების შეფასებით, დღეს არსებული რეალობის გათვალისწინებით, ვალის შემცირებისთვის, რეალური მშპ-ის ზრდის ტემპები ორჯერ მეტი უნდა იყოს არსებულ პროგნოზებთან შედარებით, განსაკუთრებით: ესპანეთში, იაპონიაში, პორტუგალიაში, საფრანგეთში, იტალიასა და ფინეთში. მათი შეფასებით, სხვადასხვა ქვეყნებისთვის გამოსავალი სხვადასხვა შეიძლება იყოს, მაგრამ კომპლექსური ზომების გატარება აუცილებელია. მათ შორის, საჯარო აქტივების ფართომასშტაბიანი გაყიდვა, უფრო მაღალი გადასახადები სიმდიდრეზე, ინფლაციის უფრო მაღალი სამიზნე მაჩვენებელი და ვალების რესტრუქტურიზაციის უფრო ეფექტიანი პროგრამები.

შიდა მეურნეობების ვალი

შიდა მეურნეობების არამდგრადი ვალი აშშ-სა და ბევრ სხვა წამყვან ეკონომიკებში კრიზისის სათავე გახდა 2007 წელს. 2000-2007 წლებში შიდა მეურნეობების ვალის მიმართება შემოსავლიანობასთან 1/3-ით და ხშირ შემთხვევაში უფრო მეტად გაიზრდა აშშ-ში, დიდ ბრიტანეთში, ირლანდიაში და პორტუგალიაში. რამაც გამოიწვია უძრავი ქონების ფასების ზრდა. როდესაც ფასებმა შემცირება დაიწყო და ფინანსური კრიზისის ნიშნები გაჩნდა, ამას მოჰყვა მოთხოვნის შემცირება და შემდეგ რეცესია. ამის შემდეგ შიდა მეურნებობმა დაიწყეს ვალის შემცირება, განსაკუთრებით წარმატებით აშშ-სა და ირლანდიაში. თუმცა ეს ქვეყნები გამონაკლისია, ბევრ ქვეყანაში შიდა მეურნეობების ვალი ჯერ ისევ სწრაფად იზრდება. ნიდერლანდებში, დანიასა და ნორვეგიაში შიდა მეურნეობების ვალი შემოსავლების დაახლოებით 200%-ია – რაც გაცილებით მაღალი მაჩვენებელია აშშ-სა და დიდი ბრიტანეთის მაჩვენებელზე პიკის პერიოდში. შიდა მეურნეობების ვალი ასევე იზრდება სხვა განვითარებულ ქვეყნებში, როგორიცაა მაგალითად კანადა, სამხრეთ კორეა და ავსტრალია. შიდა მეურნეობების ვალი ასევე გაიზრდა ზოგიერთ განვითარებად ქვეყანაში, განსაკუთრებით ჩინეთში.

ჩრდილოვანი საბანკო სისტემასთან დაკავშირებული რისკები შემცირდა, მაგრამ არასაბანკო დაკრედიტების მაჩვენებელი კვლავ დიდია

McKinsey Global Institute (MGI)-ის კვლევის დადებითი შედეგი ის არის, რომ ფინანსური სექტორის ვალის კოეფიციენტი შემცირდა. კრიზისამდელ პერიოდში გლობალური ფინანსური სისტემა კიდევ უფრო ინტეგრირებული გახდა. საკრედიტო შუამავლების ჯაჭვი გაიზრდა, სეკურიტიზაციის მეტი დონით, ლევერიჯის მაღალი დონით და გაუმჭვირვალე რისკების დისტრიბუციით. ყოველივე ამან ფინანსური სექტორის ვალი მკვეთრად გაზარდა 2000-2007 წლებში. ამ პერიოდში ვალი 20 ტრილიონი აშშ დოლარიდან 37 ტრილიონ აშშ დოლამადე გაიზარდა, გლობალურ მშპ-სთან მიმართებაში კი 56%-დან 71%-მდე. ამ ვალის უდიდესი წილი ე.წ. ჩრდილოვან საბანკო სისტემაზე მოდიოდა, რომლის არამდგრადობაც განსაკუთრებით თვალსაჩინო გახდა ფინანსური კრიზისის დაწყების შემდეგ.

ის რომ ფინანსური სექტორის ვალის მიმართება მშპ-სთან შემცირდა აშშ-სა და სხვა განვითარებულ ქვეყნებში, კარგი ნიშანია. ამავე დროს, ბანკებმა გაზარდეს კაპიტალი და შეამცირეს ლევერიჯი. რაც იმას ნიშნავს, რომ რისკები შემცირებულია ჩრდილოვანი საბანკო სისტემიდან.

მაგრამ თუ ჩვენ სურათს უფრო გლობალურად შევხედავთ, ჩრდილოვანი საბანკო სისტემა ერთადერთი საფრთხე არ არის. არასაბანკო დაკრედიტება სულ უფრო პრიორიტეტული წყარო ხდება კორპორაციებისთვის. 2007 წლის შემდეგ კორპორატიული ბონდებისა და არასაბანკო დაკრედიტების მოცულობა – მათ შორის სადაზღვეოების, საპენსიო ფონდების, სალიზინგო პროგრამების და სამთავრობო პროგრამების – ახალი ვალების დიდი წყაროა. ეს არც არის გასაკვირი, საბანკო დაკრედიტების მოცულობის შემცირების პირობებში. 2007 წლის შემდეგ, კორპორატიული ობლიგაციების მოცულობა 4.3 ტრილიონი აშშ დოლარით გაიზრდა, მაშინ როცა 2000-2007 წლებში ზრდა 1.2 ტრილიონ აშშ დოლარს შეადგენდა.

ჩინეთის ვალი

გლბალურ ეკონომიკას საფრთხეს უქმნის ჩინეთის მზარდი ვალიც. 2007 წლიდან ჩინეთის მთლიანი ვალი გაოთხმაგდა 2014 წლამდე და 7.4 ტრილიონი აშშ დოლარიდან 28.2 ტრილიონ აშშ დოლამადე გაიზრდა, რაც მშპ-სთან პროცენტული მიმართებით 158%-დან 282%-მდე ზრდას ნიშნავს. ამ ტემპებით თუ გააგრძელებს 2018 წლისთვის ჩინეთის ვალი მშპ-სთან მიმართებაში 400%-იანი იქნება. გასათვალისწინებელია, რომ ჩინეთის ვალის დაახლოებით ნახევარი, 9 ტრილიონი აშშ დოლარი, როგორც შიდა მეურნეობების და კორპორაციების, ასევე მთავრობის, პირდაპირ ან არაპირდაპირ დაკავშირებულია უძრავი ქონების ბაზართან. ერთ დარგზე ვალის ამხელა კონცენტრაცია განსაკუთრებული რისკების მატარებელია. გლობალური ტენდენციებისგან განსხვავებით, ჩინეთში ასევე სწრაფად იზრდება ჩრდილოვანი საბანკო სისტემა. ჩრდილოვანი საბანკო სისტემის მიერ გაცემული ვალის მოცულობა 6.5 ტრილიონი აშშ დოლარია.

„McKinsey Global Institute (MGI)-ის კვლევის შედეგების მიხედვით, 2007 წლიდან გლობალური დავალიანება გაიზარდა 57 ტრილიონი დოლარით და დაახლოებით 200 ტრილიონ აშშ დოლარს მიაღწია, რაც მსოფლიო მშპ-ის 286%-ია. საგენტოს ცნობით, მიუხედავად 2007 წლის ბუშტის აფეთქებისა, რომელიც ყველაზე მძლავრი ფინასური კრიზისის მიზეზი გახდა დიდი დეპრესის შემდეგ და რომელმაც საერთოდ შეცვალა მსოფლიო და როგორც გეოპოლიტიკის, ასევ ეკონომიკის და საერთაშორის ეკონომიკური რეგულაციების პარადიგმები, მსოფლიო აგრძელებს ახალი ბუშტის გაბერვას.

„2001 წელს “დოტ კომის” კრიზისის შემდეგ, ალან გრინსპენმა დაიწყო ეკონომიკის იაფი ფულის ნიაღვრით დაფარვა, იგივე გააკეთა ბენ ბერნანკებმ 10 წლის შემდგომ და 2 წელი აშშ-ს ეკონომიკა იაფი ფულის ნიაღვარით დატბორა. დღეს ამ მოდას ევროპა და მარიო დრაგიც აყვნენ. ბუნებრივია, ამას ემატება ჩინეთის მოხმარების ვარდნა და მსოფლიო სავალუტო ომი, დევალვირებული ვალუტების აღლუმი. შემდგომი ბუშტის გასკდომა და საფინასო კრიზისი 2016 წელს არ გადააცილებს! მსოფლიოს სერიოზული ფინასური კატაკლიზმები ელოდება. საქართველო სერიოზულად უნდა მოემზადოს ამ წარღვნისათვის!“ – აცხადებს ფინანსისტი ემზარ ჯგერენაია.

საქართველოს ვალი

საქართველოს ვალი სახვადასხვა საერთაშორისო ორგანიზაციების მიერ დადგენილი პარამეტრების მიხედვით საგანგაშო არ არის, მაგრამ გლობალური სურათის გათვალისწინებით, რისკ-ფაქტორები არსებობს. სახელმწიფო ვალი საგარეო და საშინაო ვალისგან შედგება. საგარეო ვალი მთავრობისა და საქართველოს ეროვნული ბანკის საგარეო ვალს მოიცავს, საშინაო კი სახაზინო და სხვა სახელმწიფო ფასიან ქაღალდებს, როგორიცაა: სახელმწიფო ობლიგაციები ღია ბაზრის ოპერაციებისთვის, სახელმწიფო ობლიგაცია სებ-ისთვის. სახელმწიფო ვალის სიდიდის განსაზღვრისთვის მხოროდ ფაქტობრივი მონაცემები არაფერს გვეუბნება. მნიშვნელოვანია ისეთი პარამეტრები, როგორიცაა ვალის პროცენტული ფარდობა საბიუჯეტო შემოსავლებთან, ექსპორტთან და მშპ-სთან. ყველა ამ კრიტერიუმს თავისი ზღვარი აქვს და საბოლოოდ სამივე ერთად ქვეყნის ფისკალურ მდგომარეობას გვიჩვენებს.

ამ ინდიკატორებს შორის ყველაზე მნიშვნელოვანია ვალის ნომინალურ მშპ-სთან თანაფარდობის მაჩვენებელი. საერთაშორისო სავალუტო ფონდის მიერ განსაზღვრული სტანდარტებით, ვალის მდგრადობის შესანარჩუნებლად განვითარებული ქვეყნებისთვის ვალი მშპ-ის 60%-ს არ უნდა აღემატებოდეს, ხოლო განვითარებადი ქვეყნებისთვის – 50%-40%-ს. ვალის მშპ-სთან გარკვეული პროცენტული თანაფარდობის შენარჩუნება ვალის მდგრადობისთვის არის მნიშვნელოვანი, თუმცა გარდა მდგრადობისა, არანაკლებ მნიშვნელოვანია ქვეყნის გადახდისუნარიანობა. საქართველოს კანონით „ეკონომიკური თავისუფლების შესახებ“ სახელმწიფო ვალის მოცულობა მთლიანი შიდა პროდუქტის 60%-ს არ უნდა აღემატებოდეს.

2003 წლიდან 2007 წლამდე მთლიანი სახელმწიფო ვალის პროცენტული წილი ნომინალურ მშპ-სთან მიმართებით კლების ტენდენციით ხასიათდებოდა ეკონომიკის აღმავლობის გამო. 2007 წლიდან 2010-ის ჩათვლით კი, ზრდის ტენდენციით, ისევ ომის შემდგომი პერიოდის გამო. 2010 წლიდან 2013 წლამდე ის ისევ კლებას იწყებს და 2013 წელს 32.2%-მდე ჩამოდის. 2014 წელს სახელმწიფო ვალის მშპ-სთან შეფარდება 35.6%-მდე გაიზრდა, ხოლო მიმდინარე წლის საპროგნოზო მონაცემი 36.3%-ია.

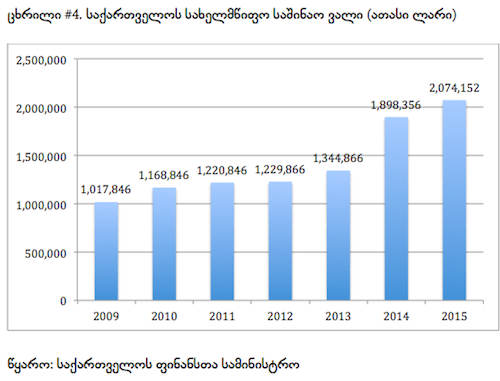

სახელმწიფო ვალის მიზანშეწონილობის ანალიზისთვის მნიშვნელობა არა იმდენად ვალის მოცულობას, არამედ სახელმწიფო ვალის სტრუქტურას, კერძოდ კი იმას აქვს, თუ რა წყაროებიდან ხდება ვალის აღება და როგორ ხდება მიღებული ფინანსური რესურსების ხარჯვა. საშინაო და საგარეო ვალის აღება სახელმწიფო ბიუჯეტის დეფიციტის დასაფინანსებლად ხდება. 2012 წლამდე ბიუჯეტის დეფიციტის დაფინანსება ძირითადად საგარეო წყაროებიდან ხდებოდა, ხოლო 2013 წელს ბიუჯეტის დეფიციტის 40% შიდა ვალის აღებით დაფინანსდა. განვითარებადი ქვეყნებისთვის ბიუჯეტის დეფიციტის დაფინანსება საშინაო ვალის ხარჯზე არასასურველია, ვინაიდან, სახელმწიფო შიდა ვალის აღებით საკრედიტო რესურსების ათვისებაში კონკურენციას კერძო სექტორს უწევს. 2014 წელს კომერციული ბანკების მიერ გაცემულ სესხებში სახელმწიფო ვალის წილი 32%-ს შეადგენდა. ეს მაჩვენებელი 2012 წელს 6% იყო.

საგარეო ვალის ტვირთზე გავლენას საპროცენტო განაკვეთების და სავალუტო კურსის რყევები ახდენს. ფინანსთა სამინისტროს მონაცემებით, საგარეო ვალის დაახლოებით 70% ფიქსირებულ საპროცენტო განაკვეთშია აღებული, რაც საპროცენტო განაკვეთების რყევების უარყოფით გავლენას ამცირებს, თუმცა ვალუტის კურსის რყევებისგან დაცული მაინც არაა. როგორც 2013-2014 წლებში ეკონომიკური ზრდის ტემპის, ისე გასული წლის ბოლოდან ექსპორტის შემცირება და ლარის კურსის გაუფასურება სახელმწიფო ვალის ტვირთის მაჩვენებელს ზრდის, რამაც მომავალში ქვეყნის ეკონომიკურ სტაბილურობას შესაძლოა საფრთხე შეუქმნას. ასევე, გასათვალისწინებელია ის ფაქტიც, რომ 2013-2014 წლებში სახელმწიფო ვალი 1.3 მილიარდი ლარით, ანუ მშპ-ის მიმართ 34.8%-დან 35.6%-მდე გაიზარდა.

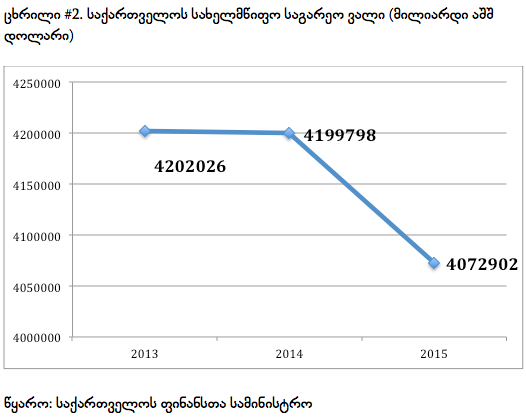

საქართველოს სახელმწიფო ვალის ზღვრული მოცულობა 2004 წლიდან 2008 წლამდე კლების ტენდენციით ხასიათდება, 2008 წლიდან კი ზრდის ტენდენციით, რისი გამომწვევი ფაქტორიც რუსეთ-საქართველოს შორის ომის შემდგომ სარეაბილიტაციო პერიოდი იყო. 2008-2010 წლებში ვალები წინა წლებთან შედარებით საშუალოდ 1.2-ჯერ იზრდებოდა. 2011 წლიდან კი სახელმწიფო ვალის ზრდის ტემპი შემცირდა. 2014 წელს ის კვლავ ზრდას იწყებს. საქართველოს საგარეო ვალი 2015 წლის 31 იანვრისთვის 4,07 მლრდ დოლარია. ფინანსთა სამინისტროს სტატისტიკის მიხედვით, ქვეყნის საგარეო ვალდებულებები ერთ თვეში 128 მლნ ლარით შემცირდა, ერთი წლის განმავლობაში კი 103 მლნ დოლარით. 2014 წლის 31 იანვრისთვის საგარეო ვალის მოცულობა 4,175 მლრდ აშშ დოლარს შეადგენდა, 2014 წლის 31 დეკემბრისთვის – 4,2 მლრდ აშშ დოლარს. ფინანსთა სამინისტროს მონაცემებით, საერთაშორისო ინსტიტუტების მიმართ ქვეყანას 2,8 მლრდ დოლარი მართებს. კრედიტორ საფინანსო ინსტიტუტებს შორისაა მსოფლიო ბანკი; სოფლის მეურნეობის განვითარების საერთაშორისო ფონდი; საერთაშორისო სავალუტო ფონდი; რეკონსტრუქციისა და განვითარების ევროპული ბანკი; აზიის განვითარების ბანკი; ევროპის საინვესტიციო ბანკი. მათგან ყველაზე მსხვილი კრედიტორი საფინანსო ინსტიტუტი მოფლიო ბანკია. საქართველოს 17 ორმხრივი კრედიტორი სახელმწიფო ჰყავს და მათ წინაშე არსებული დავალიანება 718,7 მლნ დოლარამდეა. სახელმწიფო ფასიანი ქაღალდების გაყიდვიდან მიღებული საგარეო ვალის მოცულობა 500 მლნ დოლარია.

მსოფლიო ეკონომიკის სუსტი ზრდის ტემპების გათვალისწინებით ჩანს, რომ მთავრობებს ბევრი ბერკეტი არ რჩებათ ვალების მართვისთვის და მომდევნო კრიზისის თავიდან ასაცილებლად. ვალი მსოფლიო ეკონომიკის უმნიშვნელოვანეს გამოწვევად რჩება. აუცილებელი იქნება ინვესტიციები ინფრასტრუქტურაში, ბიზნესების გაფართოება და ურბანიზაცია. ფაქტია, რომ ვალის მაღალი დონე, როგორც საჯარო, ისე კერძო სექტორის, მნიშვნელოვნად აფერხებს ეკონომიკურ განვითარებას და ზრდის ფინანსური კრიზისის რისკს, რასაც ეკონომიკურ რეცესიამდე მივყავართ. მზარდი ლევერიჯი მსოფლიოს მასშტაბით; მზარდი სამთავრობო ვალი; ზოგიერთ ქვეყანაში შიდა მეურნეობების ვალის ზრდა; ჩინეთის ვალის ზრდა, რომელიც გლობალური ვალის ზრდის დაახლოებით მესამედია 2007 წლიდან მოყოლებული; ჩრდილოვანი საბანკო სისტემა და სხვა არასაბანკო დაწესებულებების მიერ დაკრედიტების ტემპების ზრდა – McKinsey Global Institute (MGI)-ის ექსპერტების შეფასებით, ეს ყველაფერი უარყოფით გავლენას მოახდენს გლობალური მშპ-ს ზრდაზე და ფინანსური სისტემა უფრო არამდგრადი გახდება. პოლიტიკის გამტარებლებს ბევრი ზომის მიღება მოუწევთ იმისათვის, რომ შეამცირონ ვალის მოცულობა, შეიმუშაონ ინოვაციური მიდგომები ვალის უფრო ურისკოდ მართვისთის და შეეცადონ მომდევნო კრიზისი ნაკლებ კატასტროფული იყოს. მართალია, საქართველოს ვალის მოცულობა საგანგაშო არ არის, მაგრამ საჭიროა გლობალური ტენდენციების გათვალისწინება, იმისათვის, რომ მორიგ პოტენციურ აფეთქებას ფინანსურ ბაზრებზე ქვეყნის ეკონომიკა მომზადებული შეხვდეს.