საქართველოს საბანკო სისტემა 2004-2012 წლებში

ირაკლი დოღონაძე, თსუ-ს დოქტორანტი

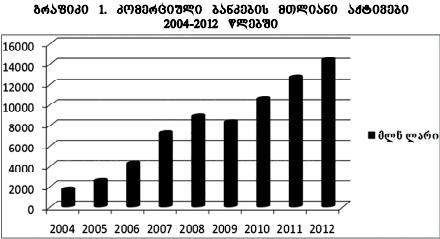

საქართველოს საბანკო სისტემა ბოლო წლების განმავლობაში მნიშვნელოვნად იზრდებოდა. 2004 წლის 31 დეკემბრის მდგომარეობით კომერციული ბანკების კრებსითი აქტივების მოცულობა 1 697 მლნ ლარს შეადგენდა, ხოლო 2012 წლის 31 დეკემბრის მდგომარეობით კი – 14 355 მლნ ლარს, რაც განვლილ 8-წლიან პერიოდში 8.5-ჯერ არის გაზრდილი. საბანკო აქტივების ნომინალურ მშპ-სთან თანაფარდობის (ფინანსური სიღრმის) მაჩვენებელი განვლილ წლებში მნიშვნელოვანი ზრდით ხასიათდებოდა.

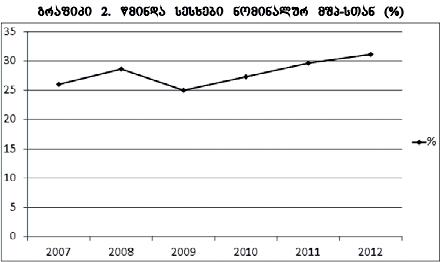

2007 წელს აღნიშნულმა მაჩვენებელმა შეადგინა 42%, 2008 წელს – 46%, 2009 წელს – 46%, 2010 წელს – 50%, 2011 წელს – 52%, 2012 წელს კი – 54.9%-მდე გაიზარდა. აღნიშნული მაჩვენებელი საშუალებას იძლევა შევაფასოთ ქვეყნის ეკონომიკაში საბანკო სისტემის ინტეგრირების დონე.

2012 წლის 31 დეკემბრის მდგომარეობით, მთლიანი საბანკო აქტივების 56.6%-ს შეადგენდა მთლიანი წმინდა სესხები. თავის მხრივ, ძალზედ მნიშვნელოვანია სესხების ზრდის ტენდენციაც. 2004 წელს მთლიანი წმინდა სესხების მოცულობამ შეადგინა 900 მლნ ლარი, 2005 წელს – 1 645 მლნ, 2006 წელს – 2 585 მლნ, 2007 წელს – 4 424 მლნ, 2008 წელს – 5 454 მლნ, 2009 წელს – 5 524 მლნ, 2010 წელს – 5 673 მლნ, 2011 წელს – 7 202 მლნ, ხოლო 2012 წელს კი – 8 124 მლნ ლარი. არანაკლებ მნიშვნელოვანია წმინდა სესხების მშპ-სთან თანაფარდობის მაჩვენებლის დინამიკაში განხილვაც.

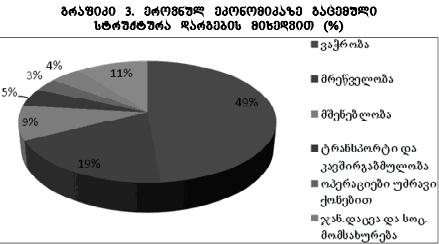

როგორც გრაფიკი 2-დან ჩანს, 2009 წელს მკვეთრ ვარდნას ჰქონდა ადგილი, თუმცა შემდგომ წლებში აღნიშნული მაჩვენებლის ტრენდი ზრდადია. 2013 წლის აპრილის თვის მდგომარეობით, ეროვნულ ეკონომიკაზე გაცემული მთლიანი სესხების 49% მოდის ვაჭრობაზე, 19%-მრეწველობაზე, ხოლო 9% მშენებლობაზე. აქვე აუცილებელია აღვნიშნოთ, რომ ვაჭრობის სფეროზე გაცემული კრედიტების ასეთი დიდი წილი ხელს უწყობს იმპორტის ზრდას და, შესაბამისად, საგადამხდელო ბალანსის მიმდინარე ანგარიშის დეფიციტის გაღრმავებას, რაც გრძელვადიან პერიოდში ქვეყნის ეკონომიკისთვის და შესაბამისად საბანკო სისტემისთვის უარყოფითი შედეგების მომტანი იქნება. თუმცა, მეორე მხრივ, კომერციული ბანკებისთვის ასეთი ტიპის სესხების გაცემა ნაკლებრისკიანია, ეკონომიკის რეალურ სექტორზე გაცემული კრედიტებისგან განსხვავებით.

კომერციული ბანკების მიერ ასეთი მაღალი ტემპებით სესხების გაცემა ბუნებრივია საჭიროებდა ფინანსური რესურსების ადექვატური წყაროების არსებობას. ამ მხრივ, საინტერესოა განვიხილოთ საბანკო სისტემის მიერ მოზიდული სახსრების სტრუქტურა. 2004 წლის 31 დეკემბერს საქართველოს საბანკო სისტემის მთლიანმა ვალდებულებებმა შეადგინა 1 324 მლნ ლარი, ხოლო 2012 წლის ბოლოს კი აღნიშნულმა მაჩვენებელმა 11 964 მლნ ლარს მიაღწია, რაც 2004 წელთან შედარებით 9-ჯერ არის გაზრდილი.

საბანკო სისტემის მთლიანი ვალდებულებების სტრუქტურა 2004 წელს შემდეგნაირად იყო განაწილებული. არასაბანკო დეპოზიტები _ 73%, ნასესხები სახსრები _ 22%, სხვა ვალდებულებები _ 5%. იგივე სტრუქტურა 2012 წლის ბოლოსათვის მნიშვნელოვნად შეიცვალა და შემდეგნაირად განაწილდა: არასაბანკო დეპოზიტები – 64%, ნასესხები სახსრები – 27%, სხვა ვალდებულებები – 9%. აქედან ჩანს, რომ 2012 წლის ბოლოსთვის არასაბანკო დეპოზიტების სტრუქტურული წილი 2004 წელთან შედარებით დაახლოებით 9 პროცენტული პუნქტით შემცირდა, ამავე დროს კი ნასესხები სახსრების და სხვა ვალდებულებების სტრუქტურული წილები შესაბამისად – 5 და 4 პროცენტული პუნქტებით არის გაზრდილი. ნასესხები სახსრების სტრუქტურული წილის ასეთი ზრდა განპირობებულია იმით, რომ საბანკო სისტემისთვის აღნიშნული სახსრები უფრო იაფი და გრძელვადიანია რესურსების სხვა წყაროებთან შედარებით. თუმცა, დეპოზიტების მოცულობათა ზრდა ძალზედ მნიშვნელოვანია საბანკო სისტემის რესურსებით უზრუნველყოფის და მისი შემდგომი განვითარების მიზნით.

არანაკლებ მნიშვნელოვანია ასევე ფიზიკური პირების მიერ კომერციულ ბანკებში უცხოურ ვალუტით განთავსებული დეპოზიტების წილი, მათ მიერ განთავსებულ მთლიან დეპოზიტებში. აღნიშნული მაჩვენებელი 2004 წლის 31 დეკემბრის მდგომარეობით შეადგენდა 91%-ს, 2012 წლის ბოლოს – 78%-ს, 2013 წლის აპრილის ბოლოს კი – 77%-მდე შემცირდა. შესაბამისად, ეროვნული ვალუტით განთავსებული დეპოზიტების წილობრივი მაჩვენებელი 9%-დან (2004წ) 22%-მდე (2012წ) გაიზარდა. ზოგადად ეროვნული ვალუტით განთავსებული დეპოზიტების წილის ზრდის ტენდენცია დადებითად შეგვიძლია შევაფასოთ, რადგან იგი გამოხატავს მოსახლეობის მიერ ეროვნული ვალუტისადმი ნდობის ამაღლებას, რაც, თავის მხრივ, ხელს უწყობს კომერციული ბანკების მიერ ეროვნული ვალუტით მოზიდული რესურსების გაიაფებას და აგრეთვე ეროვნული ვალუტის გაცვლითი კურსის გამყარებას (ლარზე გაზრდილი მოთხოვნის შედეგად).

კომერციული ბანკების მიმართ მოსახლეობის ნდობის მხრივ მნიშვნელოვანია ასევე ეროვნულ ვალუტაში დენომინირებული მთლიანი დეპოზიტების საშუალო ვადიანობაც (თვეებში). ეს მაჩვენებელი 2004 წლის ბოლოსთვის შეადგენდა 2.5-ს, ხოლო 2012 წლის ბოლოსთვის – 5.1-მდე გაიზარდა (104%-იანი ზრდა), რაც ცალსახად პოზიტიურად შეგვიძლია შევაფასოთ. 2013 წლის 30 აპრილის მდგომარეობით კი აღნიშნულმა მაჩვენებელმა 6-ს მიაღწია.

რაც შეეხება ეროვნული ვალუტით გაცემული სესხების საშუალო ვადიანობას (თვეებში), აღნიშნული მაჩვენებელი 2004 წლის ბოლოსთვის შეადგენდა 10.3-ს, ხოლო 2012 წლის ბოლოსთვის 37.8%-ით გაიზარდა და 14.2-ს მიაღწია.

ზოგადად, ეროვნული ვალუტით გაცემული სესხების და მოზიდული დეპოზიტების საშუალო ვადიანობის მაჩვენებელთა ასეთი მკვეთრი განსხვავება საკმაოდ ართულებს კომერციული ბანკების აქტივებ-პასივების მართვას და სისტემის ლიკვიდურობას და ამავე დროს ზრდის კომერციული ბანკების მოზიდულ სახსრებზე დამოკიდებულების დონეს.

თუმცა, ამავე დროს, აუცილებელია აღვნიშნოთ, რომ ლარში განთავსებული დეპოზიტების საშუალო ვადიანობის მაჩვენებელთა ზრდის ტემპები ბევრად აღემატებოდა ლარში გაცემული სესხების საშუალო ვადიანობის ზრდის ტემპებს. თუკი 2004 წლიდან 2012 წლამდე პერიოდში სესხების საშუალო ვადიანობის მაჩვენებელი 37.8%-ით გაიზარდა, იმავე პერიოდში დეპოზიტების საშუალო ვადიანობის მაჩვენებელი 104%-ით არის გაზრდილი.

როგორც უკვე აღვნიშნეთ, კომერციული ბანკების ვალდებულებებიდან მნიშვნელოვანი წილი (64%) უჭირავს არასაბანკო დეპოზიტებს. ამიტომ, გაცემული სესხების საბაზრო საპროცენტო განაკვეთების ფორმირებაზე მნიშვნელოვან გავლენას ახდენს მოზიდული დეპოზიტების საბაზრო საპროცენტო განაკვეთების სიდიდე.

საშუალო საბაზრო საპროცენტო განაკვეთი მთლიან დეპოზიტებზე 2004 წელს შეადგენდა 8.1%-ს, 2005 წელს – 7.2%-ს, 2006 წელს – 8.2%-ს, 2007 წელს – 8.5%-ს, 2008 წელს – 9.5%-ს, 2009 წელს – 9.8%-ს, 2010 წელს – 8.2%-ს, 2011 წელს – 8.7%-ს, 2012 წელს – 8.6%-ს.

რაც შეეხება სესხებს, საშუალო საბაზრო საპროცენტო განაკვეთი გაცემულ სესხებზე 2004 წელს შეადგენდა 20.5%-ს, 2005 წელს – 17.7%-ს, 2006 წელს – 18.4%-ს, 2007 წელს – 18.8%-ს, 2008 წელს – 21.9%-ს, 2009 წელს – 22.4%-ს, 2010 წელს – 19.5%-ს, 2011 წელს – 18.7%-ს, 2012 წელს – 19%-ს.

კომერციული ბანკების მიერ გაცემულ სესხებზე საბაზრო საპროცენტო განაკვეთების ფორმირებაში, მოზიდული სახსრების საპროცენტო განაკვეთების გარდა, მნიშვნელოვანი ადგილი უჭირავს ასევე ინფლაციის დონეს და ინფლაციურ მოლოდინებს ქვეყანაში. განვლილ პერიოდში ინფლაციური პროცესები საქართველოში საკმაოდ ართულებდა სოციალურ-ეკონომიკურ ფონს, თუმცა 2012 წლის თებერვლიდან დღემდე, საქართველოში დეფლაციურ პროცესებს აქვს ადგილი. 2013 წლის აპრილის მდგომარეობით წლიური დეფლაციის მაჩვენებელმა 1.7%-ს, ხოლო საშუალო წლიურმა დეფლაციამ (12 თვის საშუალო) 1.1%-ს მიაღწია.

აღნიშნულის გათვალისწინებით, შეგვიძლია ვთქვათ, რომ რაიმე განსაკუთრებული ინფლაციური მოლოდინი საზოგადოებაში აღარ შეინიშნება და, შესაბამისად, მიმდინარე პერიოდში მოლოდინის ფაქტორის როლი საპროცენტო განაკვეთების ფორმირებაში მინიმალურია.

ზოგადად, საბანკო სისტემის მდგრადობის მხრივ მნიშვნელოვანია ე.წ. ”ლევერეჯი”-ს მაჩვენებელი, რომელიც გამოითვლება, როგორც მთლიანი ვალდებულებების შეფარდება მთლიან კაპიტალთან (თუმცა, უნდა ითქვას, რომ ზოგადად ფინანსურ ლიტერატურაში მისი სხვადასხვაგვარი განმარტება არსებობს). აღნიშნულმა მაჩვენებელმა 2004 წლის ბოლოს შეადგინა 3.5, ხოლო 2012 წლის ბოლოს კი – 5, რაც იმას ნიშნავს, რომ საბანკო სისტემის საკუთარ თითოეულ 1 ლარზე, 5 ლარის ოდენობის მოზიდული სახსრები მოდის.

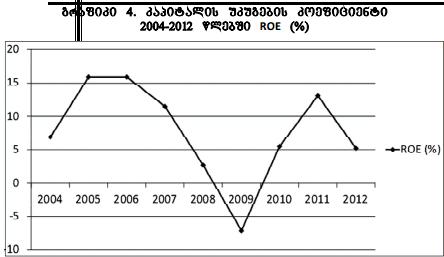

ეკონომიკური ზრდის პირობებში ”ლევერეჯის” მაღალი მაჩვენებელი საშუალებას იძლევა გაუმჯობესდეს ბანკების კაპიტალის უკუგების (ღOE) მაჩვენებელი. თუმცა, რეცესიული პროცესების დაწყების შემდეგ აღნიშნული მოვლენები უკუპროპორციულად შეიძლება განვითარდეს და საბანკო სისტემის გადახდისუნარიანობას შეუქმნას სერიოზული საფრთხე. აქვე აუცილებელია აღვნიშნოთ, რომ ”ლევერეჯის” მოცემული მაჩვენებელი აღმოსავლეთ ევროპის ქვეყნებთან შედარებით დაბალია და იგი არანაირი კრიტიკის გამოხატვის საშუალებას არ იძლევა.

2004 წელს საბანკო სისტემის მთლიანი შემოსავლების 56% მოდიოდა საპროცენტო შემოსავლებზე, 2012 წელს კი აღნიშნული მაჩვენებელი 70%-მდე გაიზარდა. საპროცენტო შემოსავლების წილის ზრდა თავისმხრივ განპირობებულია არა საპროცენტო შემოსავლების (საკომისიოები, საკონვერსიო ოპერაციებიდან მიღებული შემოსავლები, ფასიანი ქაღალდების დილინგიდან მიღებული შემოსავლები და სხვ.) სტრუქტურული წილის კლების გამო.

მნიშვნელოვანია აგრეთვე კომერციული ბანკების მთლიანი ხარჯების სტრუქტურაც. 2004 წელს საპროცენტო ხარჯების წილმა მთლიან ხარჯებში შეადგინა 18%, 2012 წელს კი – 38%. რაც შეეხება აპარატის შენახვის ხარჯებს, 2004 წელს აპარატის შენახვის ხარჯების წილი მთლიან ხარჯებში შეადგენდა 23%-ს, ხოლო 2012 წელს კი აღნიშნული მაჩვენებელი 18%-მდე შემცირდა. აქედან ჩანს, რომ განვლილ პერიოდში მთლიან ხარჯებში საპროცენტო ხარჯების სტრუქტურული წილის ზრდა, აპარატის შენახვის ხარჯების სტრუქტურული წილის შემცირების ფონზე მოხდა.

როგორც გრაფიკი 4-დან ჩანს, განვლილ პერიოდში საქართველოს საბანკო სისტემა მაღალი კაპიტალუკუგებით ხასიათდებოდა, გარდა 2009 წლის ვარდნისა, რომელიც განპირობებული იყო 2008 წლის აგვისტოს ომის შედეგებით. 2012 წლის იანვრის თვეში საბანკო სისტემა ზარალზე გავიდა, რამაც განსაზღვრა მთლიანი წლის უკუგების კოეფიციენტის შედარებითი სიმცირე.

ამრიგად, ზემოთ განხილული მაჩვენებლების საფუძველზე შეგვიძლია დასკვნის სახით ჩამოვაყალიბოთ საქართველოს საბანკო სისტემის 2004-2012 წლების ტენდენციები და ასევე მის წინაშე მდგარი გამოწვევები:

· 2004-2012 წლებში საბანკო სისტემის მთლიანი აქტივები 8.5-ჯერ არის გაზრდილი. ასევე გაზრდილია საბანკო აქტივების ეკონომიკაში ინტეგრირების (აქტივები/მშპ-თან) დონეც (54.9%);

· კომერციული ბანკების მთლიანი აქტივების 56.6% მოდის წმინდა სესხებზე. აქტივების ასეთი მაღალი კონცენტრაციის დონე ზრდის რისკებს, რისი თავიდან აცილებაც შესაძლებელია მიმდინარე აქტივების დივერსიფიცირებით. ამ მხრივ, ფასიანი ქაღალდებით ოპერაციების მოცულობათა ზრდა საუკეთესო გამოსავალი იქნებოდა;

· კომერციული ბანკების მიერ გაცემული სესხების 49% ვჭრობაზე მოდის, რაც საკმაოდ არასასურველი ფაქტია. ვაჭრობის სფეროს ასეთი დიდი ოდენობით დაფინანსება ხელს უწყობს იმპორტის ზრდას და, შესაბამისად, საგადასახდელო ბალანსის მიმდინარე ანგარიშის დეფიციტის გაღრმავებას. ეს კი თავის მხრივ გრძელვადიან პერიოდში ქვეყნის ფინანსურ სტაბილურობას უქმნის საფრთხეს;

· გაზრდილია მოზიდული სახსრების წილი კომერციული ბანკების მთლიან ვალდებულებებში (27%). რაც განპირობებულია იმით, რომAადგილობრივ რესურსებთან შედარებით უცხოური რესურსები უფრო იაფი და გრძელვადიანი. აღნიშნული ტენდენცია აძლიერებს კომერციული ბანკების უცხოურ კაპიტალზე დამოკიდებულებას. ამ მხრივ მნიშვნელოვანია ის, რომ დეპოზიტების დაზღვევის სისტემის განვითარება ხელს შეუწყობს ქვეყანაში ადგილობრივი რესურსების მაქსიმალურ კონცენტრირებას;

· ადგილი აქვს ეროვნულ ვალუტაში განთავსებული დეპოზიტების საშუალო ვადიანობის ზრდის ტენდენციას (5.1) და ასევე გაზრდილია ფიზიკური პირების მიერ ეროვნულ ვალუტაში განთავსებული დეპოზიტების წილი მათ მიერ განთავსებულ მთლიან დეპოზიტებში (22%), რაც მიუთითებს მოსახლეობის მხრიდან ეროვნული ვალუტისადმი ნდობის გაძლიერებაზე;

· მიუხედავად ამისა, გაცემული სესხების და მოზიდული დეპოზიტების საშუალო ვადიანობის მაჩვენებლები მნიშვნელოვნად განსხვავდება ერთმანეთისგან, რაც ართულებს ლიკვიდურობის უზრუნველყოფას კომერციულ ბანკებში და კიდევ უფრო ზრდის მოზიდულ სახსრებზე დამოკიდებულებას;

· განვლილ პერიოდში საბანკო სისტემა კაპიტალის მაღალი უკუგებით ხასიათდებოდა. გამონაკლისს წარმოადგენდა 2009 წელი, როდესაც ზემოაღნიშნული მოვლენების შედეგად კომერციულმა ბანკებმა სერიოზული ზარალი განიცადეს.

· საბოლოო სახით შეგვიძლია ვთქვათ, რომ კომერციული ბანკების მიერ ეკონომიკის რეალური სექტორის უფრო აქტიურად დაფინანსების შემთხვევაში მნიშვნელოვნად გაუმჯობესდება მშპ-ს ზრდის ტემპები, რაც გრძელვადიან პერიოდში კომერციული ბანკებისთვისაც მომგებიანი იქნება.