რა შეიძლება მოუტანოს საქართველოს სუვერენულმა ფონდმა

მაკა ღანიაშვილი

მთავრობა „საქართველოს სუვერენულ ფონდს“ აფუძნებს. ფონდის აქციათა 100%-ის მფლობელი სახელმწიფო იქნება. მის კაპიტალში ამჟამად „საპარტნიორო ფონდში“ არსებული სახელმწიფო აქციები გადავა. „საქართველოს სუვერენულ ფონდს“ გადაეცემა: „საქართველოს რკინიგზა“, „საქართველოს ნავთობისა და გაზის კორპორაცია“, „საქართველოს სახელმწიფო ელექტროსისტემა“, „ელექტროენერგეტიკული სისტემის კომერციული ოპერატორი“ და „თელასი“.

„სააქციო საზოგადოება – საქართველოს სუვერენული ფონდის შესახებ“ კანონპროექტი მთავრობამ პარლამენტს უკვე წარუდგინა, სადაც აღნიშნული ფონდის მიზნებად დასახელებულია მომგებიანი საინვესტიციო პროექტების განვითარება და ხელშეწყობა, მომგებიან პროექტებში კერძო ინვესტიციების მოზიდვა.

თავის მხრივ, „საპარტნიორო ფონდი“ „სტრატეგიული განვითარების ფონდად“ გარდაიქმნება და ის „საქართველოს სუვერენული ფონდის“ შვილობილი საწარმო იქნება, რომლის დამფუძნებელიც და აქციათა 100%-ის მფლობელი თავად ეს ფონდი იქნება. მთავრობის შეფასებით, „საპარტნიორო ფონდის“ მოქმედი სტრუქტურა და ფუნქციები საერთაშორისო პრაქტიკაში მსგავსი ტიპის ორგანიზაციებისადმი არსებულ მოთხოვნებს არ შეესაბამება და სამეწარმეო რისკებისგან დაცული არ არის სახელმწიფო სტრატეგიულ საწარმოებში არსებული წილები.

„საქართველოს სუვერენული ფონდი“ ასევე დააფუძნებს „სტრატეგიული აქტივების კომპანიას“, სადაც „საქართველოს რკინიგზის“, „საქართველოს ნავთობისა და გაზის კორპორაციის“, „საქართველოს სახელმწიფო ელექტროსისტემის“, „ელექტროენერგეტიკული სისტემის კომერციული ოპერატორის“ და „თელასის“ აქციები/წილები შევა. „სააქციო საზოგადოება – საქართველოს სუვერენული ფონდის შესახებ“ კანონპროექტის მიღებისა და ამოქმედების შემდეგ, „საპარტნიორო ფონდის შესახებ“ კანონი ძალადაკარგულად გამოცხადდება.

როგორც საპარტნიორო ფონდის წარმომადგენლები აცხადებენ, საამისოდ აუცილებელ საკანონმდებლო ცვლილებათა პაკეტზე ფონდი და მოწვეული ექსპერტები ინტენსიურად მუშაობენ.

საპარტნიორო ფონდიდან სუვერენულ ფონდამდე

დღეს საქართველოს საპარტნიორო ფონდის მისიაა კერძო ინვესტიციების მხარდაჭერა საქართველოს ეკონომიკის იმ სექტორებში, სადაც სახელმწიფოს პრიორიტეტები გააჩნია. ასეთებად მიჩნეულია ენერგეტიკა, სოფლის მეურნეობა, წარმოება და ინფრასტრუქტურა/უძრავი ქონება. ფონდი ამ მისიას ახორციელებს იმ სახსრებით, რომლებიც ფონდში აკუმულირდება სახელმწიფო საკუთრებაში არსებული რამდენიმე კომპანიის საქმიანობის შედეგად. ასეთებია: საქართველოს რკინიგზა, საქართველოს ნავთობისა და გაზის საერთაშორისო კორპორაცია, საქართველოს სახელმწიფო ელექტროსისტემა. ფონდის მფლობელობაშია ასევე ,,თელასის” აქციათა 25%. ფონდი, როგორც სახელმწიფოს მიერ დაფუძნებული იურიდიული პირი, თავის მხრივ, ფლობს ამ საწარმოების აქციათა სრულ პაკეტებს (გარდა ,,თელასისა”, სადაც 25%-ითაა განსაზღვრული სახელმწიფოს წილი) და ზედამხედველობას უწევს ამ საწარმოების ფუნქციონირებას.

საპარტნიორო ფონდი იძლევა კაპიტალს, შუალედურ დაფინანსებას და, ზოგიერთ შემთხვევაში, უპირატეს სესხებს ფინანსურად სიცოცხლისუნარიანი პროექტებისათვის. პოტენციური პროექტები ზედმიწევნით შერჩევის პროცესს გადის. მათ უნდა დააკმაყოფილონ შემდეგი კრიტერიუმები: ა)კომერციული მიზანშეწონილობა; ბ) საგრძნობი ეკონომიკური ზემოქმედება და წინსვლა; გ) კერძო მეწარმეობის წახალისება.

ინვესტორები კერძო სექტორიდან შეირჩევიან მათი საკუთარი გამოცდილების საფუძველზე ან ინვესტორის მიერ დაქირავებული ოპერატორის გამოცდილების გათვალისწინებით. სტრატეგიულ ინვესტორებს მოეთხოვებათ შესაბამისი ბიზნესის, როგორც საქართველოში, ასევე საზღვარგარეთ მართვის კარგი ცოდნა (ნოუ-ჰაუ). ფონდის პროდუქტი განკუთვნილია კომერციულად მიზანშეწონილი პროექტების დასახმარებლად, რომელთა კერძო სპონსორებიც აკმაყოფილებენ ზემოხსენებულ კრიტერიუმებს.

პროექტის კონცეპტუალიზაციისა და დაწყების პროცესი შესაძლებელია ორგვარი იყოს: ა) კერძო სექტორი მონდომებულია, რომ ფონდმა მიიღოს მონაწილეობა მის კომერციულად სიცოცხლისუნარიან პროექტში ან ბ) ფონდი თავის თავზე იღებს საპროექტო წინადადების მომზადების ინიციატივას, ხოლო შემდგომ ეძებს კერძო ინვესტორებს, რომლებსაც შუძლიათ და მზადაც არიან მთლიანად ან ნაწილობრივ დააფინანსონ იგი. ამ დროს პრიორიტეტი ენიჭებათ პირობით ინვესტორებს, რომლებიც მზად არიან სრულად დააფინანსონ პროექტი.

თუ პროექტი ინიცირებულია კერძო ინვესტორის მიერ, იგი სათანადო შემოწმებას გაივლის ფონდის დონეზე, რის შემდეგაც მტკიცდება ფონდის სამეთვალყურეო საბჭოს მიერ. პროექტის რეალიზაცია იწყება ყველა საგარიგებო, საკანონმდებლო, ადმინისტრაციული და ფინანსური ფორმალობის დასრულების შემდეგ. ამ მხრივ, პროექტის იდეის/კონცეფციის/საქმიანი მხარის განხილვა ფონდის მიერ პირდაპირ არის დამოკიდებული განმცხადებელი კერძო ინვესტორის მიერ წარმოდგენილი ბიზნეს გეგმების, ფინანსური მოდელებისა და ტექნიკურ-ეკონომიკური დასაბუთების ხარისხზე. ამდენად, კერძო ინვესტორი პასუხს აგებს წინადადების კომერციულ მიზანშეწონილობასა და მის რენტაბელობაზე.

თუ პროექტი ინიცირებულია ფონდის მიერ, მაშინ ფონდის გუნდი თავის თავზე იღებს წამყვან როლს პროექტის კონცეპტუალიზაციასა და მის შემუშავებაში. ამ შემთხვევაში ბიზნეს „ქეისის“ შედგენა ხდება ან ფონდის შიგნით; შესაძლოა გარეშე სპეციალისტების მოწვევაც, რომლებიც ფონდის გუნდთან ერთად იმუშავებენ. ითვლება რა, რომ სამეთვალყურეო საბჭო მწვანე შუქს აუნთებს პროექტს, მოწვეული კონსულტანტები შეისწავლიან პროექტს, ხოლო ფონდი პროექტის მკაცრ შიდა განხილვას აწყობს. სამეთვალყურეო საბჭოს აზრით, დაინტერესებას ადგილი აქვს სხვადასხვა დონეზე, რასაც მოჰყვება ინვესტორების მოზიდვის ძალისხმევა და მოლაპარაკების პროცესის დაწყება, შეთანხმება კონკრეტული პროექტის ფორმალურ მხარეებთან დაკავშირებით და ბოლოს პროექტის რეალიზაციის დაწყება. პროექტის შეფასება მოიცავს ყველა ძირითად მაჩვენებელს, მახასიათებელს და კოეფიციენტს, მათ შორის IRR / MIRR, NPV / APV, ამოგების პერიოდი, EBITDA (შემოსავლები პროცენტების, გადასახადების და საამორტიზაციო გადარიცხვების გამოკლებამდე) მარჟა, ბაზრის რისკები, საოპერაციო რისკები, საკრედიტო რისკები. შეფასება ამ მაჩვენებლებით არ შემოიფარგლება. ფონდის მანდატი და მუშაობის მეთოდები გულისხმობს პორტფელისა და კონკრეტული სექტორისათვის დამახასიათებელ შეზღუდვებს.

საპარტნიორო ფონდის სამეთვალყურეო საბჭოს წევრები არიან პრემიერ–მინისტრი, ეკონომიკის, ფინანსთა, ენერგეტიკის და იუსტიციის მინისტრები. ასევე, რამდენიმე წამყვანი ქართული კომერციული ბანკის აღმასრულებელი დირექტორი. როგორც ფონდის წარმომადგენლები აცხადებენ, ბანკირების საბჭოში მოწვევა მიზანშეწონილად ჩაითვალა, იმდენად, რამდენადაც ფონდის საქმიანობა არ უნდა გახდეს კომერციული ბანკებისთვის კონკურენციის გამწევი ფაქტორი. ასე რომ, თუკი საბჭოზე დასამტკიცებლად გამოტანილი პროექტი ბანკებისთვისაც აღმოჩნდება საინტერესო, ფონდი მათ ამ პროექტებს უთმობს.

ფონდის მანდატი პროექტებში მისი მონაწილეობის მაქსიმალურ მოცულობას განსაზღვრავს პროექტის ღირებულების არაუმეტეს 50%-ით. ფონდი პროექტებში მონაწილეობს სუბორდინირებული სესხის გაცემით და მისი ფუნქციაა სტაბილური და გრძელვადიანი დაფინანსების უზრუნველყოფა და რისკის განაწილება ინვესტორთან.

პროექტის დასრულებისა და ექსპლუატაციაში გაშვების პარალელურად, ფონდის მთავარი ამოცანა ხდება, პროექტიდან გასვლა და პარტნიორთან ერთად ისეთი ინვესტორის მოძებნა, რომელიც პროექტის შემდგომი წარმატებითა და განვითარებით იქნება დაინტერესებული. მაგალითად, ახალციხეში Eurocom Investment Georgia – ერთად განხორციელებული სასტუმრო-ინფრასტრუქტურულ პროექტში საპარტნიორო ფონდი უკვე ჩაანაცვლა სლოვაკეთის ექსპორტ-იმპორტის ბანკმა, ხოლო ყვარელში, ილიას ტბის მიმდებარედ განხორციელებულ ასევე სასტუმრო-ინფრასტრუქტურულ პროექტში,,თიბისი ბანკმა”.

როგორც საპარტნიორო ფონდის აღმასრულებელი დირექტორი, ირაკლი კოვზანაძე გაზეთ „ბანკები და ფინანსებისთვის“ მიცემულ ინტერვიუში აცხადებს: „საპარტნიორო ფონდის სუვერენულ ფონდად გარდაქმნის ამოცანა დადგა, რათა ფონდის საქმიანობა უნისონში მოსულიყო მსოფლიოში არსებული ანალოგიური ფონდების საქმიანობის ფორმასთან და შინაარსთან. გარდაქმნის პროცესში აქტიურადაა ჩართული სავალუტო ფონდი, რომლის უშუალო ზედამხედველობითაც მიმდინარეობს მუშაობა საკანონმდებლო ცვლილებათა პაკეტზე. საამისოდ, ასევე სავალუტო ფონდის რჩევით, დაქირავებულია სუვერენული ფონდების ჩამოყალიბების დიდი გამოცდილების მქონე საკონსულტაციო-იურიდიული კომპანია Reed Smeth, რომელიც ინტენსიურად მუშაობს. ეს არ არის მხოლოდ სახელის ცვლილება. ამ ცვლილების შინაარსში მთავარია ის, რომ „სუვერენულ ფონდი“ სრულად უპასუხებს კორპორატიული მართვის თანამედროვე პრინციპებს და ,,სამი პის” პრინციპს, ფონდი იქნება დაფუძნებული დამოუკიდებელი დირექტორების ინსტიტუტზე, რაც მისი მუშაობის ეფექტიანობას უდაოდ გაზრდის“.

2008 წელს საერთაშორისო სავალუტო ფონდის (IMF-ის) და სუვერენული ფონდების საერთაშორისო ჯგუფების მიერ შემუშავდა სარეკომენდაციო ხასიათის 24 პრინციპი სუვერენული ფონდებისათვის, რომელსაც ეწოდება სანტიაგოს პრინციპები. ეს პრინციპები გაზიარებული აქვს ისეთ ქვეყნებს, როგორიცაა ავსტრალია, აზერბაიჯანი, კანადა, ჩილე, ჩინეთი, ირანი, ირლანდია, კორეა, ქუვეითი, მალაიზია, მექსიკა, ახალი ზელანდია, ნორვეგია, ყატარი, რუსეთი, სინგაპური, გაერთიანებული არაბეთის ემირატები, ამერიკის შეერთებული შტატები და სხვა.

სანტიაგოს პრინციპები განსაზღვრავს იმას, რომ სუვერენული ფონდის იურიდიული საფუძველი უნდა იყოს სანდო და ხელს უნდა უწყობდეს ფონდის დასახული მიზნების მიღწევას; რომ ფონდის მიზანი უნდა იყოს ნათლად ჩამოყალიბებული და საჯაროდ გაცხადებული; რომ იქ, სადაც ფონდის საქმიანობას აქვს პირდაპირი მაკროეკონომიკური გავლენა ქვეყნის შიგნით, მისი საქმიანობა უნდა იყოს შეთანხმებული ადგილობრივ ფისკალურ და მონეტარული პოლიტიკის გამტარებელ ორგანოებთან; რომ ფონდის პოლიტიკა, წესები და პროცედურები, რომელიც ეხება დაფინანსებას და ხარჯვას, უნდა იყოს საჯარო; ფონდის მართვის სტრუქტურა უნდა იყოს გასაგები და ეფექტური, მათ შორის ფუნქციები და პასუხისმგებლობები უნდა იქნას განაწილებული, რათა ანგარიშვალდებულება და მენეჯმენტის საოპერაციო დამოუკიდებლობა იყოს განსაზღვრული; ფონდის აღმასრულებელი ორგანო(ები) უნდა მოქმედებდნენ ფონდის ინტერესებიდან და უნდა ჰქონდეს მკაცრად განსაზღვრული მანდატი, უფლებამოსილება და კომპეტენცია; ფონდის წლიური ანგარიში ფინანსურ ანგარიშგებასთან ერთად უნდა მომზადდეს დროულად და საერთაშორისო და ეროვნული საბუღალტრო სტანდარტების შესაბამისად; ფონდის საქმიანობისა და ფინანსური ანგარიშგების აუდიტი უნდა ტარდებოდეს წლიურად საერთაშორისო და ეროვნული აუდიტის სტანდარტების შესაბამისად; ფონდის მართვა და მიზნები, ასევე მენეჯმერნტის დამოუკიდებლობის პრინციპები უნდა იყოს საჯარო; ფონდის საინვესტიციო პოლიტიკა უნდა იყოს ნათელი და გაცხადებული მიზნების, მისაღები რისკის დონის და საინვესტიციო სტრატეგიის შესაბამისი. ასევე, პოლიტიკა უნდა ეფუძნებოდეს სანდო პორტფელის მართვის პრინციპებს; რომ ფონდის საინვესტიციო გადაწყვეტილებები უნდა იყოს მიმართული რისკით-კორექტირებულ ფინანსურ მოგებაზე და უნდა შეესაბამებოდეს როგორც საინვესტიციო პოლიტიკას, ისე ეკონომიკურ და ფინანსურ მიზნებს; ფონდმა არ უნდა ისარგებლოს კონფიდენციალური ინფორმაციით და მთავრობის გავლენით კერძო სექტორთან კონკურენციაში. როგორც საპარტნიორო ფონდის სუვერენულ ფონდად გარდაქმნის სამუშაო ჯგუფის წარმომადგენლები აცხადებენ, საქართველოს სუვერენული ფონდი აღიარებს და ზედმიწევნით დაიცავს ამ პრინციპებს.

საერთაშორისო სავალუტო ფონდისა და სხვა საერთაშორისო ორგანიზაციების დაინტერესება სუვერენული ფონდების მიმართ განსაკუთრებით 2008 წლის კრიზისის შემდეგ გაიზარდა, ამიტომაც გახდა ახალი პრინციპების შემუშავება აუცილებელი. ვინაიდან სუვერენულ ფონდებს განსაკუთრებული მნიშვნელობა ქვეყნის მონეტარულ და ფისკალურ პოლიტიკასთან მიმართ აქვთ, მათი მუშაობა IMF-ის დიდი ყურადღების ცენტრშია. ფონდის ექსპერტები აქტიურად არიან ჩართულნი საქართველოს სუვერენული ფონდის ჩამოყალიბების საკითხშიც.

ახლო აღმოსავლეთსა და შუა აზიაში სავალუტო ფონდის მუდმივ წარმომადგენელის აზიმ სადიკოვის შეფასებით: „როგორც ვიცი, საპარტნიორო ფონდი გარდაიქმნება სუვერენულ ფონდად. ამის გარდა, იქმნება სრულად კერძო ფონდი. არის კიდევ სოფლის მეურნეობის ფონდი, რომელიც უკვე ოპერირებს. ძირითადი, რასაც ეკონომიკაზე ექნება გავლენა, არის სუვერენული ფონდი და დამოუკიდებელი კერძო ფონდი. თუ ეს ფონდები სწორად იქნა ჩამოყალიბებული, მმართველობის ფორმა სწორად იქნა შერჩეული, გამჭვირვალობის წესი დაცული იქნება საერთაშორისო წესების შესაბამისად და მიზნები კარგად იქნება განსაზღვრული, მაშინ ეს ფონდები საქართველოში დამატებითი ინვესტიციების მოზიდვის თვალსაზრისით ძალიან ქმედითები იქნებიან. თუმცა უფრო ფართოდ უნდა ვიფიქროთ. ამ ფონდების ძირითადი მიზანია დამატებითი ინვესტიციების შეტანა, მაგრამ ჩნდება კითხვა, ეს დამატებითი ინვესტიციები რატომ აქამდე არ მოდიოდა საქართველოში და რა უშლიდა ამას ხელს? ასევე, გამოიწვევს თუ არა ამ ახალი ფონდების შექმნა სადღაც არსებული ფულის მოზიდვას, რომელიც აქამდე თავს იკავებდა. თუ ინვესტორებს საქართველოში რაიმე რისკის განცდა აქვთ?

თუ მთავრობა ამ ფონდიდან თანაინვესტირებას მოახდენს, ამით უცხოელ ინვესტორებს გაუქრებათ რისკის შეგრძნება. ასეთ შემთხვევაში, ეს ფონდი თავის ფუნქციას გაამართლებს. თუ ინვესტორები რეგიონალურ უსაფრთხოებაზე ფიქრობენ ან არ მოსწონთ ინფრასტრუქტურა, მაშინ სახელმწიფომ რაც გინდა ამ ფონდის ჩამოყალიბებით გააკეთოს, ფონდი ვერ იქნება ეფექტური, მიზანს ვერ მიაღწევს. საერთო ჯამში, ეს ფონდები შეიძლება იყოს წარმატებული. მთავარია, რომ კარგად იყოს განსაზღვრული მიზნები და ბიზნესისთვის კარგად იყოს განმარტებული, თუ როგორ შეუძლიათ სახელმწიფო ფონდს ეთანამშრომლონ“.

მსოფლიო გამოცდილება

სუვერენული საინვესტიციო ფონდები კაპიტალის საერთაშორისო ბაზრებზე ახორციელებენ ოპერაციებს სახელმწიფოს საბიუჯეტო სახსრებით და კონტროლდებიან მთავრობათა მიერ. პირველად მსგავსი ფონდები გამოჩნდა XX საუკუნის 50-60-იან წლებში. ზოგიერთ ქვეყანაში რამდენიმე ასეთი ორგანიზაციაა, თუმცა ისინი განსხვავდებიან ორგანიზაციულ-სამართლებრივი სტატუსით, დაფინანსების მეთოდებით და კონკრეტული ამოცანებით.

ფონდების ყველაზე გავრცელებული დეფინიციის თანახმად, იგი საინვესტიციო ფონდია, რომელიც იმყოფება სახელმწიფო საკუთრებაში და ექვემდებარება მის კონტროლს. ზოგიერთი განმარტების თანახმად, ფონდი წარმოადგენს შედარებით ახალ ორგანიზაციულ ტიპს, რომელიც მოიცავს საკუთრების კერძო და სახელმწიფოებრივ ფორმას და საქმიანობს გლობალურ ფინანსურ ბაზრებზე გარკვეული შეზღუდვებით.

ფონდები, ძირითადად, წარმოადგენს მაკროეკონომიკური პოლიტიკის ინსტრუმენტს, რომელიც მოწოდებულია შეამციროს საგარეო ანგარიშსწორების დისბალანსი, უზრუნველყოს სახსრების გრძელვადიანი შენახვა, რომელიც მიიღო სახელმწიფო (რეგიონული) ბიუჯეტიდან.

ფონდებისადმი ინტერესის გაძლიერება აიხსნება იმითაც, რომ უკანასკნელ დროს, მსოფლიო ფინანსური კრიზისის პირობებში, სპარსეთის ყურის, ჩინეთისა და სინგაპურის სახელმწიფო საინვესტიციო ფონდები სარგებლობდნენ მათთვის ხელსაყრელი საბაზრო კონიუნქტურით და ახორციელებდნენ მრავალმილიონიან გარიგებებს აშშ-ისა და ევროპის წამყვანი კერძო საინვესტიციო და საბანკო ინსტიტუტების აქციათა პაკეტების შესაძენად. სუვერენული საინვესტიციო ფონდების გარშემო ატეხილი საინფორმაციო აჟიოტაჟის შედეგად ამ ორგანიზაციების საქმიანობის შესწავლა დაიწყეს მსოფლიოს წამყვანმა საფინანსო-ეკონომიკურმა ინსტიტუტებმა. საერთაშორისო სავალუტო ფონდმა 2007 წლის ოქტომბერში თავის ყოველწლიურ მოხსენებას „გლობალური ფინანსური სტაბილურობა“, გაუკეთა ფონდების შესახებ ცალკე დანართი.

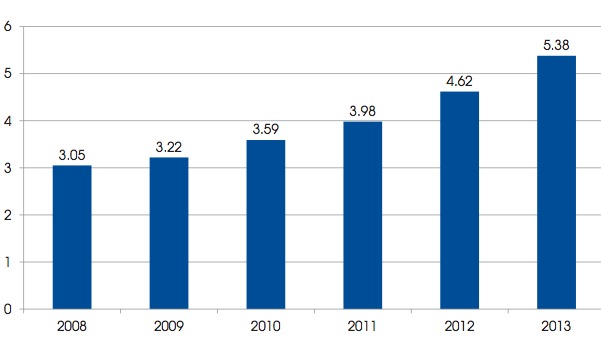

საერთაშორისო სავალუტო ფონდის მონაცემების მიხედვით , 30 სუვერენული ფონდის აქტივებმა 2012 წლისთვის 3 ტრილიონ აშშ დოლარს მიაღწია, თუმცა ეს მაჩვენებელი გაცილებით დიდია თუ იმ ფონდების სტატისტიკასაც მივუმატებთ, რომელიც საერთაშორისო სავალუტო ფონდის ანგარიშში არ მოხვდა. ჯამში, 2013 წლისათვის, სუვერენული ფონდის აქტივებმა მსოფლიოში 6 ტრილიონ აშშ დოლარს მიაღწია.

<strong>ცხრილი 1. სუვერენული ფონდების აქტივების მოცულობა (ტრილიონი აშშ დოლარი)

წყარო: www.preqin.com

სუვერენულ ფონდებს აქვთ დიდი მნიშვნელობა მაკროეკონომიკისა და გლობალური ფინანსური სტაბილურობისთვის. მისი ოპერაციები დაკავშირებულია საჯარო ფინანსებთან, მონეტარულ პოლიტიკასთან და სავაჭრო ბალანსთან. 2008 წელს გლობალურ ბაზრებზე განვითარებულ მოვლენებში სუვერენულმა ინვესტორებმა, მათ შორის სუვერენულმა ფონდებმა ძალიან მნიშვნელოვანი როლი ითამაშეს. მაგალითისათვის, სუვერენულმა ფონდებმა, რომელთაც დიდი ინვესტიციები ჰქონდათ აქციებში, დიდი ზარალი განიცადეს აქციათა ბაზრებზე განვითარებული მოვლენების გამო, მაგრამ მათ შეძლეს დანაკლისის მომდევნო წლებში ანაზღაურება, იმით, რომ ისინი გახდნენ გრძელვადიანი ინვესტორები და გარკვეულწილად შეუწყვეს ხელი ფინანსური ქაოსის დასტაბილურებას. იმისათვის, რომ საინვესტიციო ფონდების საქმიანობა წარმატებული იყოს ქვეყნისთვის, მისი მუშაობა მონეტარულ და მაკროეკონომიკურ პოლიტიკასთან უნდა იყოს თანხვედრაში. ამასთანავე, მისი პოლიტიკა და საქმიანობა გამჭვირვალე უნდა იყოს, როგორც საერთაშორისო სავალუტო ფონდის რეკომენდაციებშია მოცემული, მკვეთრად უნდა იყოს გამიჯნულისუვერენული ფონდების მმართველობის სხვადასხვა რგოლები, მენეჯმენტი და აღმასრულებელი რგოლი და სამეთვალყურეო საბჭო.

ფონდების ოპერაციებზე უკვე არსებობს გარკვეული შეზღუდვები. მაგალითად, ისლანდიაში აკრძალულია უცხოეთის სახელმწიფოებისა და სახელმწიფო კომპანიების ინვესტიციები, გარდა იმ შემთხვევებისა, როდესაც მთავრობა გასცემს განსაკუთრებულ ნებართვას. მექსიკა აწესებს შეზღუდვებს პირდაპირ ინვესტიციებზე უცხოეთის ქვეყნების მთავრობებისა და სახელმწიფო საწარმოების მიმართ საქმიანობის მთელ რიგ სფეროში. ესპანეთი იტოვებს უფლებას, შეზღუდოს იმ სახელმწიფოთა მთავრობების ინვესტიციები, რომლებიც არ შედიან ევროკავშირის შემადგენლობაში. გარდა ამისა, ბევრი ქვეყანა აპირებს ზომების გამკაცრებას უცხოური ინვესტიციების რეგულირების მიზნით.

სსფ-ის ექსპერტები ყველა სახელმწიფო საინვესტიციო ორგანიზაციიდან, რომლებიც მიეკუთვნება სუვერენულ საინვესტიციო ფონდებს, გამოყოფენ ხუთ ძირითად ფუნქციონალურ ფორმას:

• სტაბილიზაციის ფონდები, რომლის დანიშნულებაა სახელმწიფო ბიუჯეტის შემოსავლებიდან გამოყოფილი განსაზღვრული სახსრებით ქვეყნიდან გატანილ ნედლეულსა და რესურსებზე (ნავთობის გარდა) მსოფლიოში არსებული ფასების რყევებისაგან მისი დაცვა (გაუსაფრთხოება);

• საშემნახველო ფონდები, რომელიც, თავის მხრივ, მოწოდებულია უზრუნველყოს ქვეყნის მოპოვებითი მრეწველობის აქტივების კონვერტაცია, უფრო მეტად დივერსიფიცირებული (უფრო სტაბილური გრძელვადიანი გეგმით) აქტივებით;

• ზოგიერთ ქვეყანაში შექმნილი სპეციალიზებული კორპორაციები, რომლებიცპასუხისმგებელი არიან ოქრო- სავალუტო რეზერვის მართვასა და მათი დაბანდებების გზით საბაზრო ინსტრუმენტებად გადაქცევაზე;

• განვითარების ფონდები, რომლის დანიშნულებაა სოციალურ-ეკონომიკური განვითარების კონკრეტული პროექტების დაფინანსება. მაგალითად, ეროვნული მეურნეობის საერთაშორისო დონეზე კონკურენტუნარიანობის ამაღლება მისი დარგობრივი თუ ტერიტორიული სტრუქტურის გაუმჯობესების გზით;

• საზოგადოებრივი(საჯარო) საპენსიო ფონდები, საიდანაც ხდება ქვეყნის მოსახლეობის პენსიებით უზრუნველყოფა, რომელიც ფინანსდება სახელმწიფოს და არა მოსახლეობის შენატანებისგან.

თანამედროვე სუვერენული საინვესტიციო ფონდების საქმიანობისათვის დამახასიათებელია განსაკუთრებული აქტიურობა და მასშტაბურობა. სუვერენული საინვესტიციო ფონდების ინვესტორები, რომლებიც ფულს მნიშვნელოვანი დივიდენდების მიღების მიზნით ტრადიციულად აბანდებდნენ პორტფელურ ინვესტიციებში, თანდათანობით გადაიქცნენ სტრატეგიულ ინვესტორებად და შეიძინეს შესყიდული აქტივების მართვაში მონაწილეობის უფლება. ეს არის ერთ-ერთი სადაო საკითხი ფონდებთან მიმართებაში. ფონდების საქმიანობის კრიტიკოსები მიუთითებენ, რომ მათ მცირე ზომით, მაგრამ მაინც ახასიათებთ მიდრეკილება, ჩაერთონ იმ კომპანიის პოლიტიკაში, რომლის აქციონერებიც გახდნენ. ამასთანავე, ფონდების მოცულობის სწრაფად ზრდასთან ერთად, იზრდება მათი ინვესტიციების არაფინანსური (მაგალითად, პოლიტიკური და სტრატეგიული) მოტივაცია. აშშ-ისა და ევროკა ვშირის კანონმდებლები ფრთხილობენ, რომ სუვერენული საინვესტიციო ფონდების ინვესტიციები შეიძლება გამოყენებულ იქნეს პოლიტიკური მიზნების მისაღწევად არაბეთის ქვეყნების, ჩინეთისა და რუსეთის მთავრობების მიერ.

ამიტომაც სუვერენული საინვესტიციო ფონდების გამკაცრებულ რეგულირებაში იგულისხმება ძირითადად მათ მიერ საერთაშორისო დონეზე გარკვეული წესების შემოღება, რომელთა შესრულება ფონდების ნებაყოფლობით განხორციელდება. საკითხი ეხება ფონდების საქმიანობის მეტი გამჭვირვალობის უზრუნველყოფას.

მიუხედავად არსებული კრიტიკისა, არსებობს ის პოზიტიური ასპექტები, რომლითაც ფონდებს შეუძლიათ ხელი შეუწყონ ეკონომიკის განვითარებას. ეს ხდება, ძირითადად, კაპიტალის მიწოდებით, რაც უზრუნველყოფს ინვესტიციების ბაზრის გაფართოებას და მისი სტრუქტურის გაუმჯობესებას.