ფარმაცევტული ბაზრის პრობლემები

მაკა ღანიაშვილი

როგორც ჩანს, ფარმაცევტული კომპანიები საკუთარი „ფინანსური ჯანმრთელობის“ გზას ე.წ. „საგადასახადო შერწყმებში“ ხედავენ. ბოლო პერიოდში ორმა გარიგებამ ნათელი გახადა, რომ კომპანიები საგადასახადო მარწუხებს წარმატებით იმსუბუქებენ. ბოლო პერიოდში რამდენიმე ამერიკული ფარმაცევტული კომპანია ცდილობდა ევროპული კომპანიების შეძენით საგადასახადო განაკვეთების შემცირებას. რამდენიმე მათგანმა მიზანს უკვე მიაღწია. აშშ-ს წამლების მწარმოებელი კომპანია AbbVie ახლოსაა დუბლინში განთავსებული კომპანია Shire-ის ყიდვასთან 31 მილიარდ ფუნტად (58 მილიარდი აშშ დოლარი). გარიგების განხორციელების შემთხვევაში, ეს იქნება ყველა დროის ერთ-ერთი ყველაზე ძვირადღირებული გარიგება ამერიკული კომპანიის მონაწილეობით, რომლის საშუალებითაც ეს უკანასკნელი საგადასახადო გასავლების შემცირებას ცდილობს. ცნობილია, რომ ევროპული საგადასახადო განაკვეთები დაბალია ამერიკულთან შედარებით. განახლებული 4-დღიანი მოლაპარაკებების შემდეგ Shire-ის წარმომადგენლებმა განაცხადეს, რომ მათ მიიღეს მიმზიდველი წინადადება AbbVie-სგან – აქციაში 53.20 ფუნტი. ირლანდიური კომპანიის ხელმძღვანელებმა განაცხადეს, რომ ისინი ყველანაირად შეეცდებიან დაარწმუნონ საკუთარი აქციონერები, რომ ეს წინადადება ყველაზე მიმზიდველი და მათთვის მომგებიანია იმ წინადადებებს შორის, რომელთაც კომპანია ბოლო პერიოდში განიხილავდა. მოლაპარაკებების შედეგების გახმაურების შემდეგ Shire-ის აქციები 0.7%-ით, 49,03 ფუნტამდე გაიზრდა ლონდონში, მისი აქციების მაქსიმალური ფასი 50.50 ფუნტ სტერლინგს შეადგენდა წინა პერიოდებში.

ბოლო მოლაპარაკებები AbbVie-ს მიერ Shire-ის შეძენის მეხუთე მცდელობა იყო. თითქმის 54-მილიარდიანი გარიგება წლის ერთ-ერთი ყველაზე დიდი გარიგება შეიძლება გახდეს, Valeant Pharmaceuticals International ცდილობს კომპანია Allergan-ის დაახლოებით იმავე მოცულობის თანხით შეძენას. Shire-ის მიერ მოსალოდნელი გარიგების დაანონსება კარგი ამბავია Valeant-ისთვის, რადგან ის ჩაანაცლებს Shire-ს, როგორც Allergan-ის პოტენციურ პარტნიორს. თუ Shire საბოლოოდ დათანხმდება ამერიულ კომპანიასთან გარიგებას, ახალი გაერთიანებული კომპანია დიდი ბრიტანეთის ტერიტორიაზე დაიდებს ბინას, რათა მიიღოს ის საგადასახადო შეღავათები, რაც ამ ქვეყანაშია. ამასთანავე, ეს გარიგება არ იქნება ამ მოტივით ნაკარნახევი პირველი შერწყმა, ამერიკული კომპანიები ბოლო დროს ხშირად ყიდულობენ ევროპულ კომპანიებს, ევროპული საგადასახადო შეღავათებით სარგებლობის მიზნით.

კომპანია Mylan დათანხმდა იყიდოს AbbVie-ს ყოფილი პარტნიორის ფარმაცევტული აქტივები.

საუბარია, კომპანია Abbott Laboratories-ზე. გარიგება დაახლოებით 5.3 მილიარდი აშშ დოლარის მოცულობისაა და ამ გარიგებით შეიქმნება კიდევ ერთი გაერთიანება, რომელიც ჰოლანდიაში დაფუძნდება. მანამდე Mylan-მა უარი მიიღო შვედური კომპანია Meda AB-ისგან, რომლის ხელში ჩაგდებასაც კომპანია ასევე გადასახადების შემცირების მიზნით ცდილობდა.

მაისში ასევე ჩაიშალა კომპანია Pfizer-ის 120-მილიარდიანი მოლაპარაკებები, რომელიც ცდილობდა შეესყიდა კომპანია AstraZeneca და ამ გზით დაფუძნებულიყო დიდ ბრიტანეთში.

სამაგიეროდ მიზანს მიაღწია Salix Pharmaceuticals-მა, რომელმაც შეიძინა იტალიური ფარმაცევტული კომპანია და ახალი გაერთიანებული კომპანიის დაფუძნებას ირლანდიის ტერიტორიაზე აპირებს. ჯერჯერობით კი, მიმდინარე წლის ყველაზე დიდ, უკვე განხორციელებულ გარიგებად რჩება მინეაპოლისური კომპანია Medtronic-ის მიერ ირლანდიური Covidien-ის შეერთება 42,9 მილიარდ აშშ დოლარად. როგორც ზემოთ ვთქვით, საგადასახადო ხარჯების შემცირებაა AbbVie-ს მიერ Shire-ის შეძენის მთავარი მოტივი. Shire-ის საგადასახადო განაკვეთი (არა ამერიკული მეთოდით დათვლილი) მიმდინარე წლის პირველ კვარტალში 17%-ს შეადგენდა, AbbVie-ის კი 22.3%-ს. როგორც ექსპერტები აცხადებენ, ამერიკულ კომპანიებს კარგი საფუძველი აქვთ საგადასახადო კუთხით უფრო მიმზიდველი ადგილების მოსაძებნად – იმ თანხით, რომლითაც ისინი გადასახადებს შეამცირებენ, შეუძლიათ გაზარდონ, მაგალითად, დივიდენდები და მიიზიდონ ახალი აქციონერები, გააფართოვონ ბიზნესი და სხვა.

თუმცა, როგორც AbbVie-ის წარმომადგენლები აცხადებენ, მათ მიერ Shire-ის შეძენის მთავარი მოტივი ბიზნესის დივერსიფიკაციაა, რადგან ეს ორი კომპანია ფარმაცევტული ბიზნესის სხვადასხვა ნიშებზეა კონცენტრირებული. Shire-ის შეძენით კი ამერიკული კომპანია უფრო მეტად მოახდენს კონცენტრირებას იშვიათი გენეტიკური დაავადებების სამკურნალო მედიკამენტების წარმოებაზე. AbbVie-ის ხელმძღვანელები ასევე იმედოვნებენ, რომ ირლანდიური კომპანიის შეძენით ისინი კიდევ უფრო გააფართოებენ თავის ბიზნესს მთელი მსოფლიოს მასშტაბით და გაზრდიან გაყიდვებს. კომპანიის წარმომადგენლების ამ განცხადებების მიუხედავად, დარგის ექსპერტები ამ აზრს არ იზიარებენ და ერთხმად აცხადებენ, რომ AbbVie-ის მთავარი მიზანი აშშ-ს მკაცრი საგადასახადო განაკვეთებისგან თავის დაღწევაა.

ბოლო დროს გახშირებულმა ტენდენციებმა უკვე გამოიწვია ოფიციალური პირების მიერ განცხადებების გაკეთება, რომელთა ნაწილიც უკვე გამოდის წინადადებით დიდ ბრიტანეთში განსაკუთრებული ყურადღება მიექცეს მსხვილი კომპანიების შერწყმის პროცესს და მათ მიზეზებს. შერწყმების კანონმდებლობის გამკაცრების საკითხს განიხილავენ აშშ-შიც. მაგალითად, ერთ-ერთ ზომად განიხილება შერწყმის დროს სამიზნე კომპანიის აქციების ფლობის 20%-იანი ზედა ზღვარი 50%-მდე გაზარდონ. სამართლიანობა მოითხოვს აღვნიშნოთ ისიც, რომ AbbVie-ს მხოლოდ საგადასახადო შეღავათების გამო არ დაუჟინია Shire-ის შეძენა.

დღეისთვის, ამერიკული ფარმაცევტული კომპანიის მთავარი წამალი არის რევმატული ართრიტის სამკურნალო Humira, ეს წამალი მისი გაყიდვების ნახევარზე მეტს შეადგენს, Shire-ის შეძენის შემდეგ კი მას მეტი საშუალება ექნება გაყიდვების დივერსიფიცირება მოახდინოს და სხვა მედიკამენტების ხარჯზე შეამციროს Humira-ს წილი საერთო გაყიდვებში. მით უმეტეს, უნდა გავითვალისწინოთ ისიც, რომ Humira-ს პატენტს ვადა 2016 წლისთვის გასდის, რაც იმას ნიშნავს, რომ ამ წამლიდან მიღებული შემოსავალი ამის შემდეგ შემცირდება.

Shire კი უფრო მეტად კონცენტრირებულია იშვიათი დაავადებების სამკურნალო მედიკამენტებზე. სპეციალისტთა შეფასებით, შერწყმის შემდეგ განახლებული კომპანია ამ ხაზზე იქნება კონცენტრირებული. კომპანია 2013 წელს არსებული 4.9 მილიარდი აშშ დოლარის გაყიდვების ზრდას, 2020 წლისთვის 10 მილიარდამდე გეგმავს. ანალიტიკოსები ელოდებოდნენ, რომ Shire-ის იშვიათი დაავადებების წამლების ხაზის გამო, მის ხელში ჩაგდებას სხვა მსხვილი ფარმაცევტული კომპანიების უფრო მედგარ წინააღმდეგობას გაუწევდნენ AbbVie-ს. თუმცა, როგორც ჩანს, ამერიკულმა კომპანიამ საწადელს უკვე მიაღწია. გარდა საგადასახადო შეღავათების მიღებისა, და საკუთარი ქვეყნის მკაცრი საკანონმდებლო ბაზის სხვა ქვეყნის კანონმდებლობით ჩანაცვლების სურვილისა, კიდევ ერთი მიშვნელოვანი ფაქტორი – უცხოური კომპანიების შერწყმით, აშშ-ს კომპანიები მიიჩნევენ, რომ ადვილად გაუწევენ საზღვარგარეთულ ბაზრებზე უცხოურ კომპანიებს კონკურენციას. ამასთავანე შერწყმის შესახებ გადაწყვეტილების გახმაურება უმეტეს შემთხვევაში კომპანიების აქციების ფასის ზრდას იწვევს.

როგორც ანალიტიკოსები ვარადუდობენ, უახლოეს მომავალში კიდევ უფრო მეტი კომპანია განაცხადებს თავისი მიზნების შესახებ საზღვარგარეთული კომპანიის შეერთებასთან დაკავშირებით. ბევრ მსხვილ ფარმაცევტულ კომპანიას აშშ-ში უკვე აკრიტიკებენ იმისათვის, რომ მათ საგადასახადო პროცენტის შემცირების მიზნით საკუთარი ქვეყნიდან გააქვთ ფულადი ნაკადები, მაგრამ თვითონ ბიზნესმენები თავს დამნაშავედ არ სცნობენ და აცხადებენ, რომ ისინი საკუთარი ბიზნეს ინეტერესებიდან გამომდინარე მოქმედებენ და ბოდიშის მოხდის ვერანაირ მიზეზს ვერ ხედავენ. ის კომპანიებიც კი, რომელთაც არანაირი შერწყმა არ გაუკეთებიათ, აშშ-ს მკაცრი კანონმდებლობისთვის გვერდის ავლას სხვა მეთოდებით ახერხებენ. მაგალითად, Biogen Idec, Celgene Corp, Gilead Sciences საკუთარი ახალი წამლები სხვა ქვეყნებში დააპატენტეს და ამით მიაღწიეს კიდეც საგადასახადო პროცენტის შემცირებას, რომელსაც ისინი გაყიდვებზე იხდიან.

საქართველოს ფარმაცევტული ბაზარი

რამდენიმე კვირის წინ, ფარმაცევტული ბაზრის შესასწავლად საქართველოში 40-ზე მეტი ინდური ფარმაცევტული კომპანიის წარმომადგენელი ჩამოვდა, რომლებიც ეკონომიკის სამინისტროს, საგარეო საქმეთა სამინისტროს, სავაჭრო პალატისა და ჯანდაცვის სამინისტროს წარმომადგენლებს შეხვდნენ. „ვცდილობთ მსოფლიოს ყველა ქვეყანაში ასეთ შეხვედრები მოვაწყოთ, ქართულ ბაზარს ვსწავლობთ და შორსმიმავალი გეგმებიც გვაქვს“, – განაცხადა მედიასთან საუაბრში ინდოეთის ერთ-ერთი ფარმაცევტული კომპანიის წარმომადგენელმა აბჯაი ჰუმარ სინჰამ.

ინდური კომპანიები, რომლებიც საქართველოში მედიკამენტების იმპორტით არიან დაინტერესებულნი, ძირითადად, ბიოინჟინერიით წარმოებულ პრეპარატებს აწარმოებენ – ისეთ პრეპარატებს, რომლებიც სხვადასხვა ქრონიკული დაავადების, მაგალითად, C ჰეპატიტის ან შაქრიანი დიაბეტის (ინსულინი) დროს გამოიყენება. ინდოეთში წარმოებული აღნიშნული პრეპარატებით, როგორც ჯანდაცვის სამინისტროს სამედიცინო საქმიანობის სახელმწიფო რეგულირების სააგენტოს წარმომადგენელი, ზაზა ჩაფიძე აცხადებს, მსოფლიოს განვითარებად ქვეყნების დაახლოებით 70% მარაგდება. „მათი შემოტანის შემთხვევაში, ამ მედიკამენტების ფასი ხარისხთან შედარებით გაცილებით დაბალი იქნება“, – აცხადებს ზაზა ჩაფიძე. მისივე განმარტებით, საქართველოში ინდური წარმოების მედიკამენტები უკვე არის წარმოდგენილი, დარეგისტირებული მედიკამენტების დაახლოებით 16%-მდე უკავია და იმპორტირებული წამლების მთლიანი მოცულობით გერმანიისა და საფრანგეთის შემდეგ მესამე ადგილზეა.

საქართველოში ჯანდაცვის დანახარჯებიდან მედიკამენტების წილი დაახლოებით 60%-ია, რაც ძალიან მაღალი მაჩვენებელია. ჩვეულებრივ, მედიკამენტებზე დანახარჯი ჯანდაცვის დანახარჯებში 30%-ს არ უნდა აღემატებოდეს. ამას ორი მიზეზი განაპირობებს: მაღალი ფასები წამლებზე და ექიმების მხრიდან არასაჭირო მედიკამენტების გამოწერის პრაქტიკა.

ფარმაცევტული ბიზნესი საქართველოში 100%-ით კერძოა, რომელშიც სახელმწიფო არ უნდა ჩაერიოს. მეორე მხრივ, მედიკამენტები ადამიანის ჯანმრთელობაზე და სიცოცხლეზე უშუალოდ მოქმედებს. ამიტომ, კერძო ბიზნესის ამ ნაირსახეობასთან განსაკუთრებული მიდგომას მოითხოვს. საქართველოში სახელმწიფოს არ აქვს რეგულატორული მექანიზმი, რომელიც ჩვენ ბაზარზე წამლების ხარისხს განსაზღვრავდა. რიგი კომპანიების წარმომადგენლები ხშირად ამბობენ, რომ მათ მიერ შემოტანილ მედიკამენტებს GMP სერტიფიკატი აქვს და რომ ეს ხარისხიანი წამლის შემოტანას ნიშნავს. მაგრამ GMP მხოლოდ საწარმოო პროცესს განსაზღვრავს. ანუ მეტყველებს ქარხნის აღჭურვაზე, რამდენად კარგად გადაფასოვდა ქარხანაში შესული ნედლეული, მაგრამ არ განსაზღვრავს თავად პროდუქციის ხარისხს. შესაძლოა უხარისხო პროდუქცია შევიდეს ქარხანაში და მწარმოებელმა ხარისხიანად დააფასოვო, მაგრამ უხარისხო ნედლეულისგან უხარისხო პროდუქტს მიიღებ. როგორც საქართველოს ჯანდაცვის სამინისტროს წარმომადგენლები აცხადებენ, სახელმწიფომ უნდა დააფუძნოს სისტემა, რომელიც ამ ყველაფერს გამართავს. ამისთვის ახალი ველოსიპედის გამოგონება არაა საჭირო. არსებობს საერთაშორისო სტანდარტები, რომელთა დანერგვის მთავარი მიზანი, მოქალაქეების ხარისხიანი მედიკამენტებით მომარგება უნდა იყოს.

საქართველოში მედიკამენტების შემოტანის და რეგისტრაციის ორი განცალკევებული მეთოდი არსებობს. ერთი – აღიარებითი, რომელიც მოიცავს ევროკავშირის ქვეყნებს და ბოლო ხანებში დაემატა ისრაელი და კორეა. ეს ნიშნავს, რომ თუ წამალი ამ ქვეყანებშია წარმოებული, ჯანდაცვის სამინისტრო ხარისხის დამადასტურებელ დამატებით დოკუმენტაციას არ ითხოვს. ყველა დანარჩენი ქვეყნიდან შემოტანილი წამალი, გადის დამატებით ბარიერებს. პროცედურა საკმაოდ რთულია. აღიარებითი მეთოდი ადგილობრივ წარმოებას არ ეხება. სახელმწიფო შესყიდვების დროს სახელმწიფო მხოლოდ აღიარებითი ქვეყნების მედიკამენტებს ყიდულობს. ეს შედარებით უფრო ძვირი ჯდება. ამასთანავე, ადგილობრივი წარმოება იჩაგრება. მათაც შეუძლიათ თავიანთი წარმოების მედიკამენტების შეთავაზება სახელმწიფოსთვის, მაგრამ ხარისხის კონტროლის არ არსებობის გამო, სახელმწიფო მათ უარს ეუბნება. ხარისხის კონტროლი ხუთი დონისგან შედგება. ნედლეულს, რომელიც საბაჟოს გადმოკვეთავს, GMP სერტიფიკატი უნდა ჰქონდეს, რაც იმის დასტურია, რომ ნედლეული ხარისხიანადაა წარმოებული. შემდეგი ეტაპი არის ადგილობრივი წარმოების შიდა ლაბორატორია და ქართული ლაბორატორია. სახელმწიფო ახლა ამისთვის სამხარაულის ბიუროს სერვისებს იყენებს, რომელიც ამ საქმისთვის სერტიფიცირებული არ არის. ამიტომ, როგორც ჯანდაცვის სამინისტროს წარმომადგენლები აცხადებენ, უახლოეს მომავალში იგეგმება საქართველოში ამ ლაბორატორიის აშენება და აღჭურვა. პროცესს დაახლოებით 1 წელი დასჭირდება. როგორც სხადასხვა არასამთავრობო ორგანიზაციების წინა წლების კვლევები აჩვენებს, წამლების უმეტესი ნაწილი მზა პროდუქტის სახით ინდოეთიდან და ჩინეთიდან შემოდის და საქართველოში მათი დაფასოება ხდება.

არასამთავრობო ორგანიზაციის – „ახალგაზრდა ფინანსისტთა და ბიზნესმენთა ასოციაცია“ – 2010 წლის კვლევის მიხედვით, 2009 წელს, საქართველოში განხორციელდა მედიკამენტების შერჩევითი კონტროლი. შეძენილი იქნა 337 დასახელების სამკურნალო საშუალება. ხარისხის კონტროლის მიზნით, შპს „წამლის ხარისხის კონტროლის ცენტრს“ საანალიზოდ გადაეგზავნა 95 შესყიდული და, ასევე, 47 დასახელების ფარმაცევტული პროდუქტი, რეგისტრაციის პროცესში ხარისხის და სერტიფიკატთან შესაბამისობის დადგენის მიზნით, სერიოზული რისკ-ფაქტორების არსებობის შემთხვევაში. სულ საანალიზოდ გადაიგზავნა 142 დასახელების სამკურნალო საშუალება. შერჩევითი კონტროლის საფუძველზე ვიზუალურად დადგენილი იქნა, რომ 38 დასახელების ფარმაცევტული პროდუქტის მიმოქცევა ბაზარზე ხორციელდებოდა კანონმდებლობის მოთხოვნების დარღვევით, მათ შორის 3 შემთხვევაში ადგილი ჰქონდა საქართველოს ბაზარზე დაშვების უფლების არმქონე პროდუქტის მიმოქცევის ფაქტს. 2009 წლის 15 ოქტომბერს საქართველოს პარლამენტის გადაწყვეტილებით, „წამლისა და ფარმაცევტული საქმიანობის შესახებ“ კანონში ცვლილებები შევიდა. ცვლილებების თანახმად, ნებისმიერ იურიდიულ პირს შეუძლია ახალი პრეპარატის რეგისტრაცია მწარმოებელთან შეთანხმების გარეშე, რაც რამდენიმე პრობლემას წარმოშობს:

ა) თუ პრეპარატის მომწოდებელს არ ექნება მწარმოებლის თანხმობა ახალი პრეპარატის რეგისტრაციაზე, მაშინ ეს მწარმოებელი არ იქნება პრეპარატის ხარისხზე პასუხისმგებელი;

ბ) თუ ფარმაცევტულმა კომპანიამ რაიმე მიზეზის გამო „უკან გამოიძახა“ ჯანმრთელობისთვის საშიში რომელიმე პრეპარატი ან პრეპარატის კონკრეტული პარტია, ეს გამოძახება საქართველოს არ შეეხება, რადგან მწარმოებელს არ ეცოდინება, რომ პრეპარატი საქართველოში შემოვიდა.

ასევე, ახალი ცვლილებები პრეპარატების შემომტანს ათავისუფლებს ვალდებულებისგან, რომ შემოტანილი პრეპარატის შეფუთვა და ანოტაცია იყოს ქართულ ენაზე. მწარმოებლის თანხმობის გარეშე საქართველოში ახალი პრეპარატის დაშვების შესაძლებლობა ქმნის მედიკამენტების ფალსიფიკაციის მაღალ რისკს, რადგან შესაძლოა ქვეყანაში შემოვიდეს ამ კომპანიის სახელით დაფასოებული ფალსიფიცირებული წამლები, რომლის წარმომავლობასაც ვერ გავარკვევთ, რადგან იმპორტიორს ექსკლუზიური მწარმოებლის თანხმობის ვალდებულება არ აქვს. კვლევამ ასევე აჩვენა, რომ საქართველოში წარმოებული წამლების უმეტესი წილი მზა პროდუქტის სახით ინდოეთიდან და ჩინეთიდან შემოდის, საქართველოში მათი, უბრალოდ, დაფასოება ხდება.

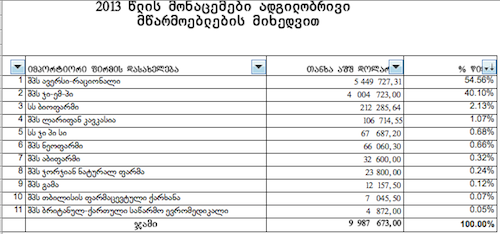

დაუფასოებელი ფარმაცევტული პროდუქტის იმპორტის მხრივ ადგილობრივ მწარმოებლებს შორის „ავერსი“ ლიდერობს. თუმცა, უნდა ითქვას, რომ სხვა ადგილობრივი მწარმოებლებიც მცირე რაოდენობით, მაგრამ ახდენენ დაუფასოებელი პროდუქციის იმპორტს.

ქართული ადგილობრივი წარმოების ბაზარზე „ავერსის“ და „პსპ“-ს წილი დაახლოებით 90%-ს შეადგენს. „ავერსი“ უმეტესწილად ახორციელებს დაუფასოებელი ფარმაცევტული პროდუქციის იმპორტს, რომლის დაფასოებასაც შემდეგ ადგილზე ახდეს. „პსპ“ კი, უმეტესწილად, ახდენს მედიკამენტების დასამზადებელი სუბსტანციების იმპორტს და შემდეგ ადგილზე ახდენს წამლების წარმოებას. „საერთაშორისო გამჭვირვალობა – საქართველოს“ 2012 წლის ანგარიშის მიხედვით, საქართველოს ფარმაცევტული ბაზარი ხასიათდება ეფექტიანი მართვის ნაკლებობითა და საბაზრო ძალაუფლების მკაფიო კონცენტრირებით რამდენიმე მსხვილი კომპანიის ხელში. ბოლო ათწლეულის განმავლობაში, სამმა კომპანიამ – „ავერსიმ“, „პსპმ“ და „ჯიპისიმ“ – იმგვარ მდგომარეობას მიაღწია, რომ მათ ფარმაცევტული ბაზრის იმპორტ-დისტრიბუციის, საცალო გაყიდვებისა და წარმოების სექტორებში დომინირება შეუძლიათ. ფარმაცევტული ბაზარი, უკეთეს შემთხვევაში, შეიძლება დახასიათდეს, როგორც ოლიგოპოლია ან ორი კომპანიის ვერტიკალური მონოპოლია, რომლებიც საბაზრო ძალაუფლების კონცენტრაციას იმპორტ-დისტრიბუციის, საცალო გაყიდვებისა და წარმოების სექტორებში ბაზარზე დომინირებისთვის იყენებენ.

ბაზარზე არსებული მდგომარეობა განაპირობებს მაღალ და მზარდ დანახარჯებს ფარმაცევტულ პროდუქტებზე. „საქართველოს 2010 წლის ჯანდაცვის გამოყენებისა და დანახარჯების კვლევა“ აჩვენებს, რომ 2010 წელს ქართული ოჯახების მიერ ფარმაცევტულ პროდუქტებზე გაწეული დანახარჯები ჯანდაცვაზე გაწეული მთლიანი დანახარჯების 60 პროცენტს შეადგენდა.

ფარმაცევტულ პროდუქტებზე გაწეული დანახარჯების ოდენობა 2007-2010 წლებში ყოველწლიურად 23.7 პროცენტით იზრდებოდა. ბაზარზე რამდენიმე კომპანიის დომინირება მედიკამენტებზე მაღალი ფასნამატების არსებობას იწვევს, რაც, თავის მხრივ, ფარმაცევტულ პროდუქტებზე მაღალ დანახარჯებს განაპირობებს. საქართველოში მედიკამენტების ფასზე დამატებული საშუალო ფანსამატი სხვა ევროპული ქვეყნების ანალოგიურ მაჩვენებლებზე ბევრად მაღალია. კომპანიები „ავერსი-რაციონალი“ და „ჯი-ემ-პი“ მნიშვნელოვან როლს ასრულებენ საქართველოში ფარმაცევტული წარმოების სექტორის განვითარებაში. ორივე კომპანია ფლობს სერტიფიკატს, რომელიც ევროპული სათანადო წარმოების პრაქტიკასთან შესაბამისობას ადასტურებს და ავტორიტეტული ევროპული კერძო საკონსულტაციო ფირმების მიერ არის გაცემული. საქართველოში GMP სერტიფიკატების გამცემი სააგენტო არ არსებობს, თუმცა მთავრობა ასეთი სააგენტოს შექმნას 2016 წლისთვის გეგმავს, რაც მნიშვნელოვნად გაზრდის საქართველოში წარმოებული მედიკამენტების უსაფრთხოებასა და სანდოობას. როგორც სხვადასხვა არასამთავრობო ორგანიზაციების კვლევები აჩვენებს, „სამედიცინო საქმიანობის სახელმწიფო რეგულირების სააგენტოს“, რომელიც პასუხისმგებელია მედიკამენტების ხარისხის შემოწმებაზე, როგორც ჩანს, არ გააჩნია საკმარისი რესურსები ამ ფუნქციის ეფექტიანად შესასრულებლად. რეგისტრაციის წესში არსებული ხარვეზის გამო, არსებობს შესაძლებლობა, რომ ბაზარზე ფალსიფიცირებული ან უხარისხო მედიკამენტები შემოვიდეს.

საქართველოს ფარმაცევტული ბაზარი ყოველწლიურად სწრაფი ტემპით იზრდება და, როგორც ჩანს, მომგებიან სფეროს წარმოადგენს. ფარმაცევტული პროდუქტების საცალო ვაჭრობის ბრუნვა 2006 წელს 196,6 მილიონ ლარს შეადგენდა, 2010 წელს კი მან 543,3 მილიონ ლარს მიაღწია. ფარმაცევტული პროდუქტების საბითუმო ვაჭრობის ბრუნვა 2006-2010 წლებში 502-დან 896,5 მილიონ ლარამდე გაიზარდა, წარმოების მთლიანმა ღირებულებამ კი იმავე პერიოდში 22,1 მილიონი ლარიდან 90,2 მილიონ ლარამდე იმატა. ფარმაცევტული პროდუქტებზე არსებული მოთხოვნა 2005-2010 წლებში საშუალოდ წელიწადში 17 პროცენტით იზრდებოდა. 2010 წელს საქართველოში საშუალო ოჯახი მისი სუფთა შემოსავლის 34 პროცენტს ჯანდაცვაზე ხარჯავდა, მაშინ როდესაც 2002 წელს ეს მაჩვენებელი 15 პროცენტს შეადგენდა. საშუალო ოჯახი 2007 წელს ჯანდაცვაზე დახარჯული თანხის 50 პროცენტს ფარმაცევტულ პროდუქტებზე ხარჯავდა, 2010 წელს კი ამ მაჩვენებელმა 60 პროცენტს მიაღწია. ფარმაცევტულ პროდუქტებზე გაწეული დანახარჯები 2007-2010 წლებში ყოველწლიურად საშუალოდ 23,7 პროცენტით იზრდებოდა.

ფარმაცევტულ პროდუქტებზე გაწეული დანახარჯების ამ მნიშვნელოვან ზრდას ხშირად ამ პროდუქტების ფასების ზრდით ხსნიან, რაც საქართველოში სხვა საერთო მოხმარების საქონლისა და მომსახურების ფასების ზრდას ბევრად აჭარბებს. მსოფლიო ბანკის „ჯანდაცვის გამოყენებისა და დანახარჯების კვლევის“ შედეგების მიხედვით, ამის მთავარი მიზეზი ამბოლატორიული მედიკამენტების ფასების ზრდაა. 2012 წლისთვის საქართველო ფარმაცევტულ პროდუქტებზე მთლიანი შიდა პროდუქტის 4 პროცენტს ხარჯავს. ეს ორჯერ მეტია, ვიდრე აშშ-ის ანალოგიური მაჩვენებელი, რომელიც მსოფლიოში ერთ-ერთ ყველაზე მაღალ მაჩვენებლად ითვლება. საქართველოს ფარმაცევტულ ბაზარზე მედიკამენტების დაახლოებით 70 მწარმოებელი ოპერირებს, მაგრამ წარმოების 90 პროცენტზე მეტი, 2013 წლის მონაცემებით ორ კომპანიაზე მოდის: „ავერსი რაციონალი“ და „ჯი-ემ-პი“(„პსპ“).

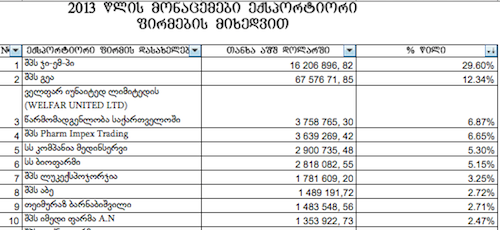

ადგილობრივი წარმოება 2004-2010 წლებში წელიწადში საშუალოდ 46 პროცენტით იზრდებოდა. ადგილობრივი წარმოების მოცულობამ 2010 წელს 90,2 მილიონი ლარი შეადგინა, მაშინ როდესაც 2006 წელს ის 22,1 მილიონ აშშ ლარს შეადგენდა. საქართველოში წარმოებული მედიკამენტების ადგილობრივი გაყიდვების მოცულობა წელიწადში 38 პროცენტით იზრდება. საქართველოში წარმოებული ფარმაცევტული პროდუქციის 60 პროცენტი სხვა ქვეყნებში იყიდება. საქართველოში ფარმაცევტულმა წარმოებამ 2011 წელს 48 მილიონი აშშ დოლარი შეადგინა, დაახლოებით 47%-ით მოიმატა საქართველოში დამზადებული მედიკამენტების ექსპორტმა. ადგილობრივი წარმოების მედიკამენტების ექსპორტი, ძირითადად, 15 ქვეყანაში ხორციელდება. ძირითადი საექსპორტო ბაზრები არის: აზერბაიჯანი, სომხეთი, ცენტრალური აზია, ბელორუსია, რუსეთი და ბულგარეთი.

„ავერსი“ და „პსპ“ ამავდროულად ყველაზე დიდი კომპანიები არიან იმპორტისა და დისტრიბუციის სექტორში, სადაც მათი ერთობლივი წილი დაახლოებით 47-50%-ს შეადგენს. „ავერსისა“ და „პსპს“ შემდეგ, იმპორტის/დისტრიბუციის სექტორში ყველაზე დიდი კომპანიები „ჯიპისი“ და „ეიბისი ფარმაცია“ არიან. საქართველოში მედიკამენტების საცალო გაყიდვების დაახლოებით 2400 კომპანიაა, რომელთაგან 46-ს ორი ან მეტი აფთიაქი აქვს, ხუთი ფარმაცევტული ქსელი კი 30 ან მეტ აფთიაქს ფლობს. საცალო გაყიდვების ყველაზე დიდ ქსელებს ბაზარზე ყველაზე მსხვილი იმპორტიორ-დისტრიბუტორები, „ავერსი“, „პსს“, „ჯიპისი“ და „ეიბისი ფარმაცია“ ფლობენ. გარდა იმისა, რომ „ავერსი“ და „პსპ“ მსხვილი იმპორტიორები არიან, ფლობენ ფარმაცევტულ ქარხნებს, აწარმოებენ მედიკამენტების გენერიკებს, მათ საკუთარი კლინიკებიც აქვთ. კომპანია „ავერსი“ რამდენიმე კლინიკის მფლობელია, მათ შორის, თბილისში, მარნეულში, რუსთავში, ლანჩხუთსა და გორში.

ჯანმრთელობის დაცვის სფეროში საქართველოს მთავრობის სტრატეგიის მიზანი საავადმყოფოების ხელმისაწვდომობის, მდგრადობისა და ხარისხის გაუმჯობესების გზით სამედიცინო მომსახურების დონის ამაღლებაა. ამ სტრატეგიის მნიშვნელოვანი კომპონენტია თანამედროვე აპარატურით აღჭურვილი, მრავალპროფილური საავადმყოფოების სწრაფი მშენებლობა საქართველოში. სტრატეგია ფართომასშტაბიან პრივატიზებას ითვალისწინებს, რომლის ფარგლებშიც თითქმის ყველა საავადმყოფო, ბოლო რამდენიმე წლის განმავლობაში, კერძო მფლობელების ხელში გადავიდა. ახალი საავადმყოფოების სწრაფი მშენებლობის მიუხედავად, სპეციალისტთა შეფასებით, მიმდინარე რეფორმას მნიშვნელოვანი ნაკლოვანებები ახასიათებს.

ჰოსპიტალური სექტორის პრივატიზების სამთავრობო სტრატეგიის შედეგად მთელი საქართველოს მასშტაბით სწრაფად შენდება თანამედროვედ აღჭურვილი მრავალპროფილური საავადმყოფოები და ძველი საავადმყოფოების ახლებით ჩანაცვლება მიმდინარეობს. საქართველოში თითქმის ყველა საავადმყოფოს მესაკუთრეები კერძო ინვესტორები არიან. საქართველოში არსებული საავადმყოფოების თითქმის 40%-ს სადაზღვევო კომპანიები ფლობენ, 30%-ს – ფიზიკური პირები, ხოლო 20%-ს სხვადასხვა ტიპის კომპანიები.

„თი ბი სი ჯგუფი“, „კონტი ჯგუფი“ და სამედიცინო ინსტიტუტ „აიეტის“ ხელმძღვანელი დიმიტრი ტვილდიანი თბილისში, აეროპორტთან ახლოს ჰოსპიტალს ააშენებენ. ამის შესახებ „თიბისი ბანკის“ პრეზიდენტმა მამუკა ხაზარაძემ პრეს-კონფერენციაზე განაცხადა. ამერიკული ჰოსპიტალის მშენებლობის მოსამზადებელი პროცესი დაწყებულია. ჰოსპიტალის მშენებლობა 2 წელიწადში დასრულდება. ჰოსპიტალს რამდენიმე პოლიკლინიკა თბილისის ცენტრშიც ექნება, რომელიც მოემსახურება პაციენტებს და ჰოსპიტალიზაციის საჭიროების შემთხვევაში პაციენტებს ცენტრალურ ჰოსპიტალში გადაიყვანენ. როგორც პრეს-კონფერენციაზე ითქვა, 150 საწოლზე გათვლილ ამერიკული სტანდარტების მრავალპროფილიან ჰოსპიტალში დაინერგება JCAO უმაღლესი ამერიკული სტანდარტები და ტექნოლოგიები, რომელსაც ანალოგი არ აქვს საქართველოში.

რაც შეეხება JCAO სტანდარტს, ის წარმოადგენს ამერიკული არამომგებიანი ორგანიზაცია The Joint Commission-ს სტანდარტს, ორგანიზაციას მხოლოდ აშშ-ს მასშტაბით 25 000-ზე მეტი ჯანდაცვის ორგანიზაციისთვის აქვს აკრედიტაცია მინიჭებული, თუმცა მისი სტანდარტები საერთაშორისო დონეზეა აღიარებული. 1951 წელს დაარსებული ორგანიზაცია ერთ-ერთი ყველაზე ძველია ჯანდაცვის სფეროში, მას შემდეგ, რაც ეს ორგანო ამა თუ იმ ორგანიზაციას მიანიჭებს აკრედიტაციას, ამ აკრედიტაციის გადასინჯვა 3 წელიწადში ერთხელ სპეციალური გუნდის მეშვეობით ხდება, 2 წელიწადში ერთხელ კი ხდება ლაბორატორიების კონტროლი.

წყარო: www.pharmacy.moh.gov.ge