ეროვნული ბანკი – მონეტარული პოლიტიკის გამტარებელი საქართველოში

ავტორის სტილი დაცულია

ეკატერინე გოგიაშვილი

ივანე ჯავახიშვილის სახელობის თბილისის სახელმწიფო უნივერსიტეტის

ეკონომიკისა და ბიზნესის III კურსის სტუდენტი

gogiashviliekaterine@gmail.com

ანოტაცია

თანამედროვე მსოფლიოს განვითარებულ ქვეყნებში მონეტარული პოლიტიკის გამტარებლად გვევლინება ქვეყნის ცენტრალური ბანკი. არც საქართველოა ამ მხრივ გამონაკლისი. პირველი ცენტრალური ბანკი, რომელიც ცნობილია ეროვნული ბანკის სახელით, შეიქმნა 1919 წელს. 1991 წლიდან დღემდე ფუნქციონირებს, როგორც დამოუკიდებელი საქართველოს ცენტრალური ბანკი. მისი მთავარი დანიშნულებაა ქვეყანაში სტაბილური ფასების დონის შესანარჩუნებლად საჭირო მონეტარული პოლიტიკის წარმოება. ამ სტატიაში მიმოვიხილავ თუ როგორ ახდენს ეროვნული ბანკი მონეტარული პოლიტიკის ფორმულირებას, რა ინსტრუმენტები აქვს მის გასატარებლად და რა გზებით ხდება მონეტარული პოლიტიკის მიმდინარე ცვლილებების ასახვა ეროვნულ ეკონომიკაზე და ბოლოს, ასევე შევეხები 2021-2023 წლების ფულად-საკრედიტო და სავალუტო პოლიტიკის ძირითად მიმართულებებს.

Annotation

In developed countries of the modern world the central bank of the country is the implementer of monetary policy. Georgia is no exception in this regard. The first central bank, known as the National Bank, was established in 1919. It has been operating as the Central Bank of independent Georgia since 1991. Its main purpose is to develop the monetary policy needed to maintain a stable price level in the country. In this article, I will review how the National Bank formulates monetary policy, what tools it has to implement it, and the ways in which current monetary policy changes are reflected in the national economy and finally, I will also touch on the main directions of monetary and exchange rate policy for 2021-2023.

შესავალი

საქართველოს ეროვნული ბანკი წარმოადგენს საქართველოს ცენტრალურ ბანკს. პირველი ცენტრალური ბანკი საქართველოში 1919 წელს შეიქმნა. იგი დღევანდელი სახით, როგორც დამოუკიდებელი საქართველოს ცენტრალური ბანკი, 1991 წლიდან არსებობს.

საქართველოს ეროვნული ბანკი, წარმოადგენს მთავრობისგან დამოუკიდებელ ორგანოს და აღნიშნულ პროცესში ხელმძღვანელობს „საქართველოს ეროვნული ბანკის შესახებ“ ორგანული კანონითა და საქართველოს პარლამენტის დადგენილებით „ფულად-საკრედიტო და სავალუტო პოლიტიკის ძირითადი მიმართულებების შესახებ“ განსაზღვრული უფლებამოსილებების ფარგლებში. [1]

მონეტარული პოლიტიკის ფორმულირება

საქართველოს ეროვნული ბანკი მონეტარული პოლიტიკის განხორციელებისას ეყრდნობა მონეტარული პოლიტიკის საოპერაციო ჩარჩოს, რომელიც განსაზღვრავს თუ რა პროცედურებით და ინსტრუმენტებით მიიღწევა მთავარი მიზანი – ფასების სტაბილურობა.

ეროვნული ბანკის მიერ გატარებული მონეტარული პოლიტიკა ეყრდნობა ინფლაციის თარგეთირების რეჟიმს. საქართველოს ეროვნული ბანკის ინფლაციის თარგეთირების რეჟიმზე გადასვლა 2009 წელს მოხდა. აღნიშნული რეჟიმი ითვალისწინებს ინფლაციის მიზნობრივი მაჩვენებლის წინასწარ გამოცხადებას და ინსტრუმენტების მართვას იმგვარად, რომ მიღწეულ იქნას ინფლაციის მიზნობრივი დონე საშუალოვადიან პერიოდში. ეროვნული ბანკის ინფლაციის გრძელვადიანი მიზნობრივი მაჩვენებელი 3 პროცენტს შეადგენს.

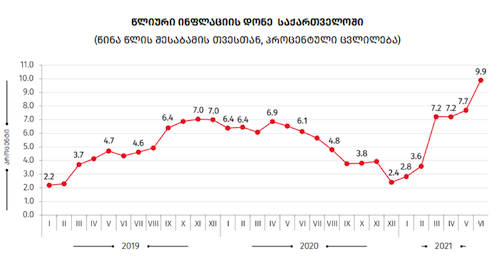

უახლესი სტატისტიკური მონაცემები გვაძლევს საშუალებას შევაფასოთ, თუ რამდენად ეფექტიანი იყო ბოლო წლებში, ეროვნული ბანკის აღნიშნული პოლიტიკა. ქვემოთ მოცემული გრაფიკიდან ჩანს, რომ მხოლოდ 2019 წლის პირველ კვარტალსა და 2020 წლის ბოლო კვარტალში იქნა შესაძლებელი ინფლაციის 2-3%-იან დონეზე შენარჩნუბა, ხოლო დანარჩენ პერიოდებში, ქვეყანაში და მის გარეთ მიმდინარე პროცესებმა განაპირობა ინფლაციის ზრდა. 2021 წლის იანვრის მონაცემებით გვქონდა 2.8%-იანი ინფლაცია, ხოლო ივნისის მონაცემებით ინფლაციის დონემ 9.9%-ს მიაღწია. მოგეხსენებათ, რომ პანდემიამ მსოფლიოში საკმაოდ სერიოზული ეკონომიკური კრიზისი გამოიწვია, რომლის ზუსტი შედეგების დადგენა დღემდე მიმდინარეობს.

გრაფიკი #1: წლიური ინფლაციის დონე საქართველოში

წყარო: https://www.geostat.ge/ka/single-news/2284/inflatsia-sakartveloshi-2021-tslis-ivnisi

კაპიტალის თავისუფალი მობილობის (ლიბერალიზებული კაპიტალის ანგარიშის) პირობებში, ინფლაციის თარგეთირების რეჟიმი მოითხოვს მცურავი გაცვლითი კურსის რეჟიმის არსებობას. აღნიშნული რეჟიმის პირობებში სავალუტო ბაზარი ხასიათდება მოკლევადიანი რყევებით. მცირე ღია ეკონომიკის ქვეყნებისათვის მცურავი გაცვლითი კურსი ასრულებს შოკების მშთანთქავ ფუნქციას, რამდენადაც საგარეო შოკის შემთხვევაში გაცვლითი კურსის ცვლილება ასუსტებს აღნიშნული შოკის გავლენას რეალურ ეკონომიკაზე – ეკონომიკურ ზრდასა და ინფლაციაზე. საქართველოსთვის მცურავი გაცვლითი კურსის რეჟიმი არის ყველაზე ოპტიმალური რეჟიმი. [2]

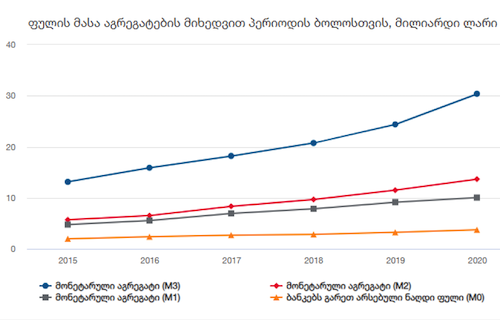

ქვემოთ მოცემულ ცხრილში ასახულია ჩვენი ქვეყნის მონეტარული სტატისტიკა 2015-2021 წლებში. ამ ცხრილიდან ჩანს, რომ წლიდან წლამდე ქვეყნის ფულადი მასა ზრდის ტენდენციით ხასიათდებოდა, 2015 წელს მან შეადგინა 13.1 მილიარდი ლარი, ხოლო 2021წლის პირველი კვარტლის მონაცემებით იგი შეადგენს 31.8 მილიარდ ლარს. ანალოგიური სურათი გვაქვს გაცვლით კურსებთან მიმართებითაც. მაგალითად 2015 წელს 1 დოლარი 2.2702 ლარს უტოლდებოდა, ხოლო 2021 წლის პირველი კვარტლის მონაცემებით 1 დოლარი უდრის 3.9978 ლარს.

ცხრილი #1: საქართველოს მონეტარული სტატისტიკა

წყარო: https://www.geostat.ge/ka/modules/categories/92/monetaruli-statistika

ხოლო რაც შეეხება ფულის მასის შემადგენლობას, აქ გვაქვს: ბანკების გარეთ არსებული ფული (M0), მონეტარული აგრეგატი (M1), მონეტარული აგრეგატი (M2) და მონეტარული აგრეგატი (M3). აქედან ყველაზე დიდია M3 აგრეგატის, ხოლო ყველაზე მცირე M0 ფულის მოცულობა. წლიდან წლამდე ფულის ერთობლივი მასის ზრდასთან ერთად, თითოეული აგრეგატის წილიც იზრდება, თუმცა სტრუქტურა უცვლელი რჩება. 2015 წელს M0 ფულის საერთო მოცულობა იყო 2 მილიარდი ლარი, 2021 წლის პირველი კვარტლისთვის კი 3.7 მილიარდი ლარი შეადგინა. ანალოგიური ტენდენციით ხასიათდება M1 და M2 აგრეგატებიც.

გრაფიკი #2: საქართველოს ფულის მასის შემადგენლობა აგრეგატების მიხედვით

წყარო: https://www.geostat.ge/ka/modules/categories/92/monetaruli-statistika

მონეტარული პოლიტიკის ინსტრუმენტები

მსოფლიოს ყველა ძირითადი ცენტრალური ბანკის მსგავსად, საქართველოს ეროვნული ბანკის მიერ მონეტარული პოლიტიკის საოპერაციო ინსტრუმენტად გამოიყენება მოკლევადიანი საპროცენტო განაკვეთი. მონეტარული პოლიტიკის ინსტრუმენტის ცვლილება გავლენას ახდენს მომავალ ინფლაციაზე.

საპროცენტო განაკვეთების მართვისათვის ეროვნული ბანკის ძირითად ინსტრუმენტს წარმოადგენს რეფინანსირების, ანუ იგივე მონეტარული პოლიტიკის განაკვეთი. ეს არის ეროვნული ბანკის მიერ კომერციულ ბანკებზე გაცემული ერთკვირიანი სესხების მინიმალურ საპროცენტო განაკვეთს. გარდა ამისა, ეროვნული ბანკის მიერ გამოიყენება მონეტარული პოლიტიკის სხვა ინსტრუმენტებიც.

მათი სრული ჩამონათვალი მოცემულია შემდგომ ცხრილში. [3]

ცხრილი #2: საქართველოს ეროვნული ბანკის მონეტარული პოლიტიკის ინსტრუმენტები

წყარო: https://www.nbg.gov.ge/uploads/mpc_mannual/mp_manual_final.pdf

განვიხილოთ რამდენიმე მათგანი:

ღია ბაზრის ოპერაციები მეორად ბაზარზე- ეროვნული ბანკი სისტემისთვის საჭირო ლიკვიდობის მიწოდებას ასევე ახორციელებს მეორად ბაზარზე ღია ბაზრის ოპერაციებით. კერძოდ, ასეთ შემთხვევაში ხდება მეორად ბაზარზე სახელმწიფო ფასიანი ქაღალდების შესყიდვა. პირველადი ბაზრის სტანდარტული ოპერაციებისგან განსხვავებით, რომელიც ერთკვირიანი და ერთთვიანი ვადიანობისაა, ფასიანი ქაღალდების შესყიდვა მეორად ბაზარზე საშუალებას აძლევს ეროვნულ ბანკს ფინანსურ სექტორს მიაწოდოს უფრო გრძელვადიანი ლიკვიდური სახსრები, რომლებიც უფრო მეტად იქნება მორგებული ბაზრის ვადიანობის საჭიროებაზე. ოპერაციები ფასიანი ქაღალდების მეორად ბაზარზე ხორციელდება აუქციონის მექანიზმით, რომელიც იმართება წინასწარ განსაზღვრული კალენდრის მიხედვით, ოთხშაბათობით. აუქციონზე მონაწილეობის უფლება აქვთ მხოლოდ კომერციულ ბანკებს.

მინიმალური სარეზერვო მოთხოვნები- სარეზერვო მოთხოვნების ცვლილებით ეროვნულ ბანკს შეუძლია გავლენა იქონიოს ბანკების მიერ დაკრედიტების მოცულობაზე და საპროცენტო განაკვეთებზე. უცხოური ვალუტით მოზიდული სახსრებისათვის სარეზერვო მოთხოვნა შეიძლება გამოყენებულ იქნას, როგორც უცხოური ვალუტით სესხების საპროცენტო განაკვეთებზე ზემოქმედების საშუალება.

ამჟამად მოქმედი სარეზერვო მოთხოვნები შეადგენს 5%-ს ეროვნული ვალუტით მოზიდულ სახსრებზე და 25%-ს – უცხოური ვალუტით ნასესხებ სახსრებზე. ამასთან, ნარჩენი ვადიანობების მიხედვით, ეროვნული ვალუტით 1 წელზე მეტი ვადიანობის და უცხოური ვალუტით 2 წელზე მეტი ვადიანობის ნასესხები სახსრები გათავისუფლებულია სარეზერვო მოთხოვნებისაგან, ხოლო უცხოური ვალუტით 1-დან 2 წლამდე ვადიანობის ნასესხები სახსრებისათვის სარეზერვო ნორმა შეადგენს 15%-ს. აღსანიშნავია, რომ კაპიტალი და მასთან გათანაბრებული სახსრები გათავისუფლებულია აღნიშნული მოთხოვნისგან. [3]

სავალუტო აუქციონი- წარმოადგენს მონეტარული პოლიტიკის ინსტრუმენტს, რომლის მეშვეობითაც ეროვნული ბანკი ყიდის ან ყიდულობს უცხოურ ვალუტას ბანკთაშორის სავალუტო ბაზარზე. სავალუტო აუქციონის მიზანია საერთაშორისო რეზერვების შევსება, კაპიტალის დროებითი ჭარბი შემოდინების გაცვლით კურსზე ზეგავლენის აღმოფხვრა და/ან კერძო და სახელმწიფო საგარეო სალდოს დაბალანსება. მაგალითად, იმისათვის რომ ეროვნულმა ბანკმა ქვეყნის საერთაშორისო რეზერვები შეინარჩუნოს ადეკვატურ დონეზე, ბაზარზე პერიოდულად ახორციელებს სავალუტო ინტერვენციას და ყიდულობს უცხოურ ვალუტას.

2020 წლის 27 აპრილს გამართულ საქართველოს ეროვნული ბანკის სავალუტო აუქციონზე, საქართველოს ეროვნულმა ბანკმა 20 000 000 აშშ დოლარი გაყიდა. საშუალო შეწონილმა გაცვლითმა კურსმა 3.2035 შეადგინა.[3]

მონეტარული პოლიტიკის გადაცემის მექანიზმი

მონეტარული პოლიტიკის გადაცემის მექანიზმს გააჩნია დროითი ლაგი, რომელიც, როგორც წესი, წარმოადგენს დაახლოებით 4-6 კვარტალს. საქართველოში საპროცენტო განაკვეთების გადაცემა ეკონომიკაზე ხდება შემდეგი არხებით: საკრედიტო არხი, გაცვლითი კურსის არხი, საპროცენტო განაკვეთების არხი და მოლოდინის არხი. [3]

ეროვნული ბანკის 2021-2023 წლების ფულად-საკრედიტო და სავალუტო პოლიტიკის ძირითადი მიმართულებები

“2020 წლის დასაწყისიდან ინფლაციამ, როგორც მოსალოდნელი იყო, კლება დაიწყო. თუმცა შემდგომ, კორონავირუსის მსოფლიო პანდემიით გამოწვეულმა შოკმა ინფლაციის ტრაექტორია შეცვალა და აპრილში ინფლაცია 6.9%-მდე გაიზარდა. სექტემბერ-ნოემბერში კი წლიური ინფლაცია 3.8%-ზე შენარჩუნდა. შეზღუდვების გამო პროდუქციის ერთეულზე პერსონალის გაზრდილი ხარჯი და წინა პერიოდში გაუფასურებული გაცვლითი კურსის ეფექტები, ეკონომიკის ჯერ კიდევ მაღალი დოლარიზაციის ფონზე, ინფლაციას ზემოთ უბიძგებს. მეორე მხრივ, აღნიშნულ ზეწოლას ნაწილობრივ აკომპენსირებს მკვეთრად შესუსტებული მოთხოვნა. თუმცა აქვე აღსანიშნავია ფისკალური ხარჯების არსებული და დაგეგმილი გააქტიურება, რაც, ბუნებრივია, ეკონომიკის გაჯანსაღებას უწყობს ხელს, ინფლაციური რისკების შემცირებასთან ერთად, მონეტარული პოლიტიკის გამკაცრებული ფაზიდან ეტაპობრივი გამოსვლაა მოსალოდნელი”, – განაცხადა კობა გვენეტაძემ. [4]

დასკვნა

ზემოაღნიშნულიდან გამომდინარე, მონეტარული პოლიტიკის ხელთ არსებული ინსტრუმენტებისა და რეჟიმების ეფექტიანად გამოყენების შემთხვევაში, საქართველოს ეროვნული ბანკი მიაღწევს მის მიერ დასახულ მთავარ მიზნებს- მიზნობრივ ინფლაციას, სტაბილურ ფასებსა და ქვეყნის ეკონომიკურ ზრდას. ეს ყველაფერი უზრუნველყოფს ქვეყნის მომავალ ეკონომიკურ განვითარებას და ცხოვრების დონის ამაღლებას. კორონავირუსის პანდემიით გამოწვეულმა მსოფლიო კრიზისმა, რა თქმა უნდა, გავლენა იქონია საქართველოს ეკონომიკაზეც, რამაც გამოიწვია საგანგებო ქმედებების გაწევა საქართველოს ეროვნული ბანკის მიერ, რაზეც თავის მოხსენებაში ისაუბრა ეროვნული ბანკის პრეზიდენტმა, კობა გვენეტაძემ. ამ ქმედებებმა ინფლაციის დონე შედარებით დაასტაბილურა და სამომავლო გეგმა 2021-2023 წლებისთვის, ითვალისწინებს უზრუნველყოს ინფლაციის 3 პროცენტიანი დონე.

გამოყენებული რესურსები: